债券教室

Microsoft Excel在债券定价上的应用(五)

收益率曲线的制作方法(一)——三次样条拟合法

在固息债、浮息债以及含权债的定价中,读者反复地看到两个概念:收益率曲线和利率期限结构,不熟悉的读者很容易对这两个概念造成混淆,而实际上它们的定义截然不同,在债券市场上的应用也完全不一样,因此读者有必要进行区分。在本期债券教室中,我们将首先向大家介绍收益率曲线的概念并用Excel演示收益率曲线的制作方法。

收益率曲线的认识 (Yield Curve)

收益率曲线描绘的是附息债券的到期收益率 (Yield to Maturity) 与剩余年期的关系,横轴表示基准债券的剩余年期,纵轴表示不同剩余年期相对应的到期收益率。曲线上的某一点代表着:如果将该点所对应的剩余年期的债券持有到期,期间所有的利息收入和期末返还的本金所带来的内部投资报酬率 (Internal Rate of Return)为多少。

收益率曲线的作用在于:对于任何一个剩余年期,在收益率曲线上都可以找到相对应的合理到期收益率。如果市场中某只债券的到期收益率大幅偏离收益率曲线,则说明有可能定价不合理,存在套利机会。

需要注意的是:对于浮息债和含权债无法制作收益率曲线,因为浮息债和含权债在未来的现金流是不确定的,无法用以计算到期收益率。

收益率曲线制作方法(一)——三次样条拟合法

(1)曲线拟合函数

曲线拟合函数定义为 (x为债券剩余年期,y为债券的到期收益率):

2dx

3

+

+

=公式(1)

cx

bx

a

y+

其中,a、b、c、d都是参数,采用最小二乘法求解。

(2)目标函数

最小二乘法的目标函数为:

∑∧-2)

min y

y公式(2)

(

其中,y为市场收益率,y?为透过样条法计算出来的理论收益率。

(3)优化方式

选取市场中不同到期期限的基准债券的到期收益率,通过最小二乘法计算出a、b、c、d,求得收益率曲线。

在Excel中制作收益率曲线的方法(一)——三次样条拟合法

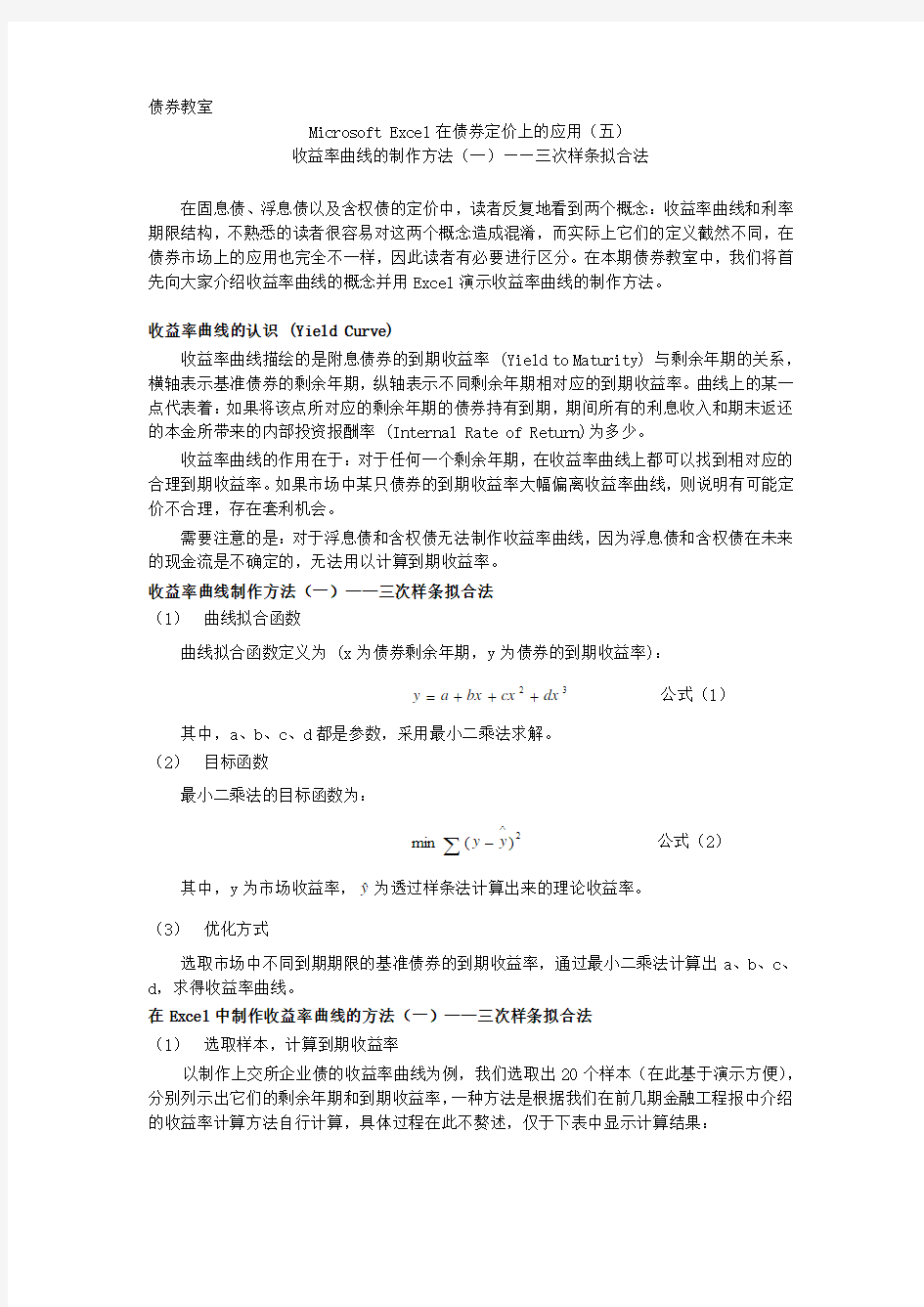

(1)选取样本,计算到期收益率

以制作上交所企业债的收益率曲线为例,我们选取出20个样本(在此基于演示方便),分别列示出它们的剩余年期和到期收益率,一种方法是根据我们在前几期金融工程报中介绍的收益率计算方法自行计算,具体过程在此不赘述,仅于下表中显示计算结果:

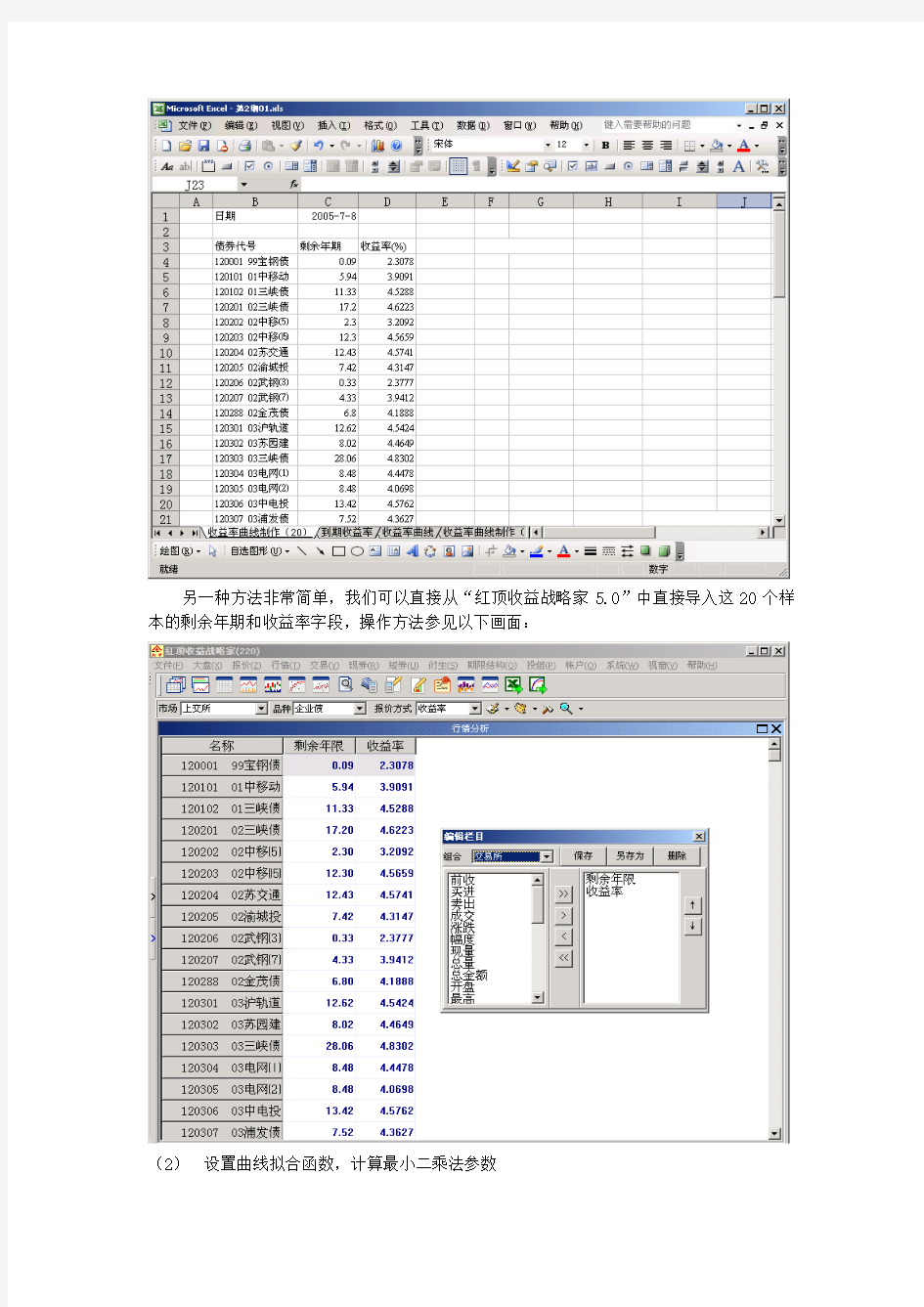

本的剩余年期和收益率字段,操作方法参见以下画面:

(2)设置曲线拟合函数,计算最小二乘法参数

根据三次样条拟合法,假设理论收益率满足公式(1),首先设置参数a=0,b=0,c=0,d=0,分别计算出各债券的理论收益率

接着根据公式(2),计算最小二乘法的参数,即实际收益率与理论收益率的残差的平方,从而得到最小目标函数E。

(3)规划求解计算参数

有了目标函数,就可以利用规划求解计算出四个参数a,b,c,d。用鼠标或键盘方向键选中单元格F20后,点击“工具”菜单中的“规划求解”,在如下对话框中点选最小值,

并将可变单元格设置为a,b,c,d所对应的四个单元格$C$24:$C$27,然后点击求解按钮:

在Excel中将出现如下计算结果,即利用最小二乘法计算出的a,b,c,d四个参数。

(4)绘制收益率曲线和散点

将收益率曲线的横轴分为30年(符合市场标准),每隔0.5年取一个点,利用求解的曲线拟合方程计算出每个点对应的理论收益率,并将原有样本的剩余年期和对应的市场收益

率列示在右边。

用鼠标或键盘方向键选中插入图表的区域,点击“插入”菜单中的“图表”,以上述30年的剩余年期系列为x轴,对应的理论收益率系列为y轴,建立一条平滑曲线,这条曲线就是我们制作的收益率曲线。同时,以右侧列示样本的剩余年期系列为x轴,对应的市场收益率系列为y轴,往收益率曲线图表中添加入对应的散点。这样就可以直观地观测到曲线的拟

合效果。

(5)曲线的修正

由于我们直接将市场上的所有债券价格拿来拟合收益率曲线,效果很可能会不理想,因此在实际制作中,还需要充分考虑以下四个因素并对曲线进行修正:

●该用哪些债券作为样本

●如何处理债券流动性问题

●债券价格出现异常状况是否考虑从样本中剔除

●曲线端点的长年期债券利率不合理该如何设定

债券种类 根据不同的划分标准,债券可以进行不同的分类,常见的有以下几种: 1、按发行体分,银行间债券市场有财政部发行的国债、人民银行发行的央行票据、政策性银行发行的政策性金融债和企业发行的企业债。 2、按期限长短分,有短期债券(期限小于等于1年)、中短期债券(1-5年)、中长期债券(5-10)年和长期债券(10年以上)。 3、按利息确定方式分,有固定利率债券和浮动利率债券,其中固定利率债券包括到期一次还本付息的零息债券、折价发行的贴现债券和按一定频率(每年或每半年)付息的附息债券。 4、按债券物理性质分,有记账式债券、凭证式债券和实物债券。 5、按是否有其它附加权利可分为选择权债券、可赎回债券等。 债券及其基本要素 债券是政府、金融机构、工商企业等机构直接向社会借债筹措资金时,向投资者发行,并且承诺按规定利率支付利息并按约定条件偿还本金的债权债务凭证。债券的本质是债的证明书,具有法律效力。债券购买者与发行者之间是一种债权债务关系、债券发行人即债务人,投资者(或债券持有人)即债权人。 债券的基本要素主要由以下几个方面构成: 1、债券的票面价值。债券要注明面值,而且都是整数,还要注明币种。 2、债务人与债权人。债务人筹措所需资金,按法定程序发行债券,取得一定时期资金的使用权及由此而带来的利益,同时又承担着举债的风险和义务,按期还本付息。债权人定期转让资金的使用权,有依法或按合同规定取得利息和到期收回本金的权利。 3、债券的价格。债券是一种可以买卖的有价证券,它有价格。债券的价格,从理论上讲是由面值、收益和供求决定的。 4、还本期限。债券的特点是要按原来的规定,期满归还本金。 5、债券利率。债券是按照规定的利率定期支付利息的。利率主要是双方按法规和资金市场情况进行协商确定下来,共同遵守。 此外,债券还有提前赎回规定、税收待遇、拖欠的可能性、流通性等方面的规定。 债券的种类 1、按发行主体不同可划分为:国债、地方政府债券、金融债券、企业债券。 2、按付息方式不同可划分为:贴现债券(零息债)与附息债。 3、按利率是否变动可分为:固定利率债券和浮动利率债券。 4、按偿还期限长短可划分为: 长期债券、中期债券、短期债券。一般说来,偿还期在10年以上的为长期债券;偿还期限在1年以下的为短期债券;期限在1年或1年以上、10年以下(包括10年)的为中期债券。我国国债的期限划分与上述标准相同。但我国企业债券的期限划分与上述标准有所不同。我国短期企业债券的偿还期限在1年以内,偿还期限在1年以上5年以下的为中期企业债券,偿还期限在5年以上的为长期企业债券。 5、按募集方式划分为:公募债券和私募债券。这里的公募和私募,可以简单地理解为公开发行和私底下发行。公募债券的发行人一般有较高的信誉,发行时要上市公开发售,并允许在二级市场流通转让。私募债券发行手续简单,一般不用到证券管理机关注册,不公开上市交易,不能流通转让。 6、按担保性质可划分为: 无担保债券、有担保债券。 7、特殊类型的债券: 可转换公司债券。 债券的特征 债券作为一种重要的融资手段和金融工具具有如下特征: 1、偿还性。债券一般都规定有偿还期限,发行人必须按约定条件偿还本金并支付利息。 2、流通性。债券一般都可以在流通市场上自由转让。

债券定价 1962年马基尔(B.G.Malkirl)在对债券价格、债券利息率、到期年限以及到期收益率之间进行了研究后,提出了债券定价的五个定理。提出的五个债券定价原理至今,这五个定理仍被视为债券定价理论的经典。 一、马基尔五大债券定价定理 定理一:债券的市场价格与到期收益率呈反比关系。即到期收益率上升时,债券价格会下降;反之,到期收益率下降时,债券价格会上升。 定理二:当债券的收益率不变,即债券的息票率与收益率之间的差额固定不变时,债券的到期时间与债券价格的波动幅度之间成正比关系。即到期时间越长,价格波动幅度越大;反之,到期时间越短,价格波动幅度越小。 定理三:随着债券到期时间的临近,债券价格的波动幅度减少,并且是以递增的速度减少;反之,到期时间越长,债券价格波动幅度增加,并且是以递减的速度增加。 定理四:对于期限既定的债券,由收益率下降导致的债券价格上升的幅度大于同等幅度的收益率上升导致的债券价格下降的幅度。即对于同等幅度的收益率变动,收益率下降给投资者带来的利润大于收益率上升给投资者带来的损失。 定理五:对于给定的收益率变动幅度,债券的息票率与债券价格的波动幅度之间成反比关系。即息票率越高,债券价格的波动幅度越小。 二、影响债券发行价格因素 债券的发行价格,是指债券原始投资者购入债券时应支付的市场价格,它与债券的面值可能一致也可能不一致。理论上,债券发行价格是债券的面值和需要支付的年利息按发行当时的市场利率折现所得到的现值。影响债券发行价格的基本因素主要有债券面额、票面利率、市场利率和债券期限。 1.债券面额

债券面值即债券市面上标出的金额,企业可根据不同认购者的需要,使债券面值多样化,既有大额面值,也有小额面值。 2.票面利率 票面利率可分为固定利率和浮动利率两种。一般地,企业应根据自身资信情况、公司承受能力、利率变化趋势、债券期限的长短等决定选择何种利率形式与利率的高低。 3.市场利率 市场利率是衡量债券票面利率高低的参照系,也是决定债券价格按面值发行还是溢价或折价发行的决定因素。 4.债券期限 期限越长,债权人的风险越大,其所要求的利息报酬就越高,其发行价格就可能较低。 债券发行方式包括溢价,等价和折价发售。溢价是指按高于债券面额的价格发行债券。等价是指以债券的片面金额作为发行价格。折价是指按低于债券面额的价格发行。债券从资金时间价值来考虑,债券的发行价格由两部份组成:一是债券到期还本面额的限制;二是债券各期利息的年金现值。 计算公式如下: 债券售价=债券面值/(1+市场利率)+Σ债券面值*债券利率/(1+市场利率) 在实务中,根据上述公式计算的发行价格一般是确定实际发行价格的基础,还要结合发行公司自身的信誉情况。 由此可见,票面利率和市场利率的关系影响到债券的发行价格。当债券票面利率等于市场利率时,债券发行价格等于面值;当债券票面利率低于市场利率时,企业仍以面值发行就不能吸引投资者,故一般要折价发行;反之,当债券票面利率高于市场利率时,企业仍以面值发行就会增加发行成本,故一般要溢价发行。

一、利率的计算 10% 100 一年复利100(1+0.1)=110$ 半年100(1+0.05)2 季度复利100(1+0.25)4=110.38$ A n年n年的复利A(1+R)n 一年复利m次A(1+R/m)mn 当m→+∞A e Rn(连续复利)e=2.71826 即期利率(零息利率) 二、债券的定价 一个两年期债券100 券息率6% ,半年付息一次,计算债券价格? 国债的零息利率 (100*6%)/2=3 P=3e-0.05*0.5+3e-0.058*1+3e-0.064*1.5+103e-0.068*2 =98.39

到期收益率Y 3e-y0.5+3e-y*1+3e-y*1.5+103e-y*2=98.39 Y=6.79% 平价收益率(面值收益率) c*2e-0.05*0.5+c*2e-0.058*1+c*2e-0.064*1.5+(c*2+100)e-0.068*2=100 所以c*=6.87% 关键问题:零息利率的确定→市场上资金时间价值的确定票息剥离法 一年内是折现债券 一年以上是息票债券

(一)收到两年期的国债100 10% 票息利率3个月100=97.5e R*0.25R=10.127% 6个月100=94.9e R*0.5R=10.469% 一年100=90e R*1R=10.534% 一年半6个月4$ ;1年4$;1.5年100+4$ 4e-0.10469*0.5+4e-0.10534*1+104e-R*1.5=96 所以R=-ln(0.85196)1.5=0.10681 二年 6e-0.10469*0.5+6e-0.10534*1+6e-0.10681*1.5+106e-R*2=101.6 所以R=10.808% (二)两年1000 10% 半年付一次息求p? P=5e-0.10469*0.5+5e-0.10534*1+5e-0.10681*1.5+1005e-0.10808*2 =102.1 远期利率

债券价值的计算公式 债券价值的计算公式 为了简便起见,不考虑信用风险和通货膨胀对债券收益的影响,集中在时间对债券估价的影响。 (一)熟悉货币时间价值、货币终值和现值的概念; 债券投资的目的在于未来某个时点获取一笔已经发生增值的货币收入,因此,债券的当前价格可表示为投资者为了取得未来收入目前希望投入的资金。 使用货币按照某种利率进行投资的机会是有价值的,该价值被称为“货币的时间价值” 假定当前使用一笔金额为P0的货币,按照某种利率投资一定期限,投资期末连本带利收回货币金额P n,那么P0该笔货币的现在价值,简称“货币的现值”,P n该笔货币的现在价值,简称“货币的终值” (二)掌握按单利和复利计算货币终值和现值。 利用现值计算终值: Pn=P0(1+r)n(复利) Pn=P0(1+r.n)(单利) 一般来说,利率相同时,用单利计算的终值比用复利计息的终值低 例题1:某投资者将1000元投资于年息10%、为期5年的债权,计算此项投资的终值 复利计算:P=1000×(1+10)5=1610.51 单利计算:P=1000×(1+10%×5)=1500 利用终值计算现值(贴现): 现值一般有两个特征:第一,给定终值时.贴现率越高,现值越低:第二.当给定利率及终值时,取得终值的时间越长,现值就越低。 考生注意,终值和现值的计算,尤其是计算现值的贴现思想,实际是债券、股票乃至所有金融工具的一种基本价值评估方式,因此,要掌握其计算公式,并可依此类推债券、股票的计算。本部分虽然公式较多,但实际都不出贴现的计算方式。 真题讲解: 下面讲述各种形式债券的价值计算公式:一次性还本付息债券和付息债券 (三)一次性还本付息债券的定价公式 要求:熟悉一次还本付息债券的概念;掌握一次还本付息债券按单利和复利计算内在价值 债券的定价原理:资本化定价方法认为任何资产的内在价值等于投资者投入资本可获得的预期现金收入的现值。

一、一次性还本付息 例题1:某债券2001年1月1日发行,期限5年,面值1000元,年利率6%,一年计息一次,按单利计息,一次性还本付息。一投资者希望以年5%的收益率于2004年1月1日购买此债券,问他能接受的价格是多少? 解:已知M=1000 r=6% n=5 k=5% m=2 则 (元)若2004年1月1日该债券的实际市场价格低于1179.14元,他可以购买此债券。 例2 在例1 中,若按复利计息,情况又将怎样? 解:利用复利下的计算公式,则投资者愿意接受的价格为 (元) 二、永续债券定价 例3:假设有一永久债券,面额为1000元,年利率8%,投资者要求的年投资收益率为10%,问投资者愿意接受的价格是多少? 解:已知C=1000×8%=80 k=10% 则P=80/10%=800(元)即该债券市场价格只要不超过800元,该投资者就会购买此债券

三、零息债券的定价 例4 有一1996年6月20日发行的10年期的零息债券,面值为1000元,一年付息一次,2004年6月20日一投资者希望以6%的收益率购买,问其愿意接受的价格是多少? 解:已知M=1000m=2k=6%则 (元) 即投资者愿意接受的最高价格为900元。 若该债券的是每半年付息一次,投资者的购入日为2004年8月20日,其它条件不变,情况又将怎样? 此时=2 则 (元) 四、附息债券的定价 例5 现有面值为1000元的固定利率附息债券,票面利率10%,尚有10年到期,一年付息一次。若必要投资收益率为8%,试计算该债券的价格。 解:已知M=1000r=10%C=100m=10k=8%则

(元) 若该债券是半年付息一次,其它条件不变,则投资者愿意接受的价格将变为 = (元) 例6 某1997年6月1日发行的10年期附息债券,面值1000元,票面利率8%,一年付息一次。一投资者拟于2004年9月1日投资该债券,要求的收益率为6%,试计算其愿意支付的购买价格。 解:已知M=1000C=1000×8%=80k=6%m=3 w1=122÷365=0.3342 代入公式,则其愿意支付的购买价格为 (元) 如果此债券是按半年付息一次,情况又是怎样呢? 此时,,w2=122/183=0.6667,其它条件值不变,代入公式,有 =1064.62 (元)