恒顺醋业2020年三季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

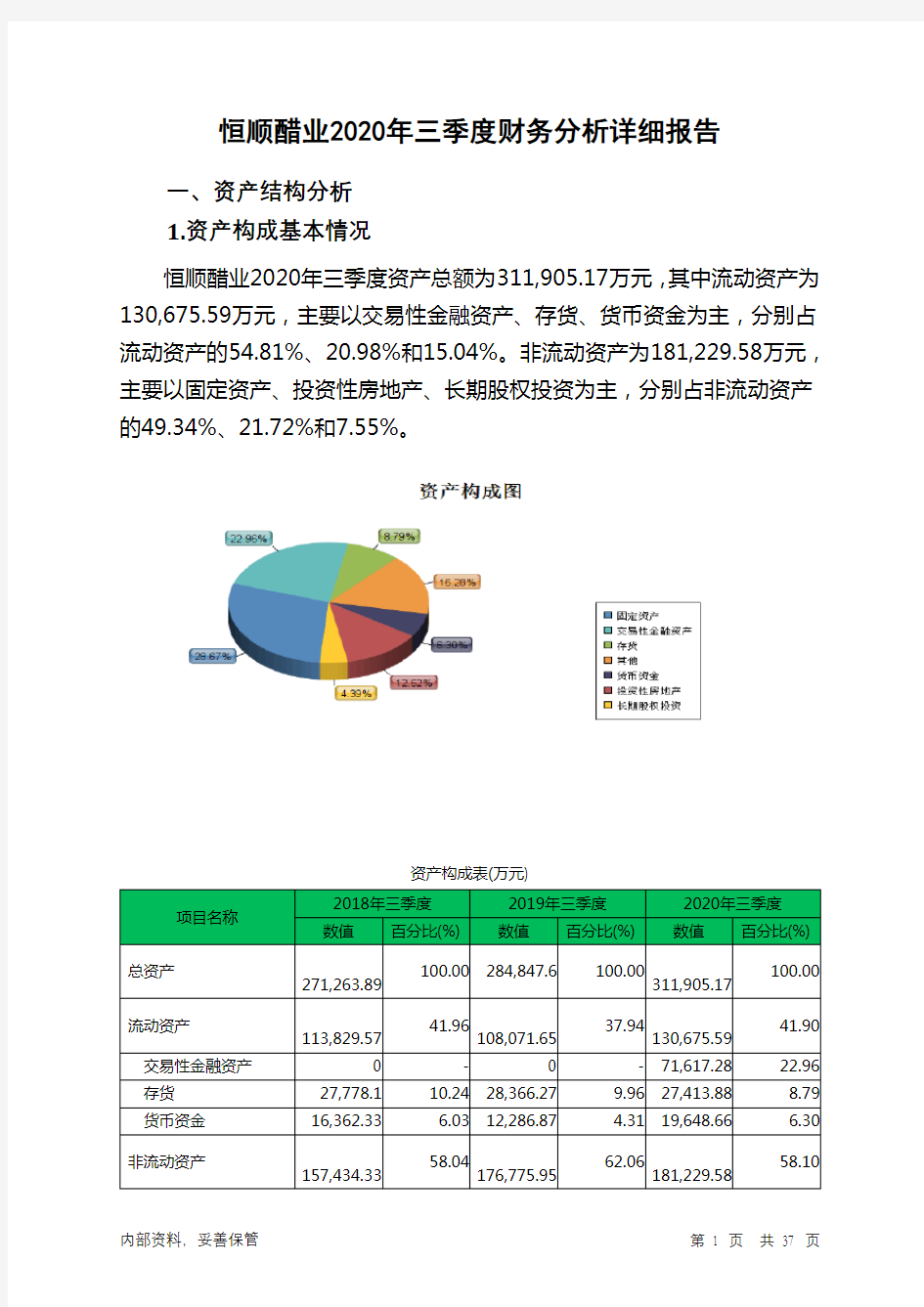

恒顺醋业2020年三季度资产总额为311,905.17万元,其中流动资产为130,675.59万元,主要以交易性金融资产、存货、货币资金为主,分别占流动资产的54.81%、20.98%和15.04%。非流动资产为181,229.58万元,主要以固定资产、投资性房地产、长期股权投资为主,分别占非流动资产的49.34%、21.72%和7.55%。

资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产

271,263.89 100.00 284,847.6 100.00

311,905.17

100.00

流动资产

113,829.57 41.96

108,071.65

37.94

130,675.59

41.90

交易性金融资产0 - 0 - 71,617.28 22.96 存货27,778.1 10.24 28,366.27 9.96 27,413.88 8.79 货币资金16,362.33 6.03 12,286.87 4.31 19,648.66 6.30

非流动资产

157,434.33 58.04

176,775.95

62.06

181,229.58

58.10

固定资产93,940.35 34.63 0 - 89,413.63 28.67 投资性房地产34,340.95 12.66 39,193.98 13.76 39,365.64 12.62 长期股权投资4,792.56 1.77 14,054.3 4.93 13,677.96 4.39

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的69.85%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。

流动资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

113,829.57 100.00

108,071.65

100.00

130,675.59

100.00

交易性金融资产0 - 0 - 71,617.28 54.81 存货27,778.1 24.40 28,366.27 26.25 27,413.88 20.98 货币资金16,362.33 14.37 12,286.87 11.37 19,648.66 15.04 应收账款11,452.36 10.06 9,278.1 8.59 9,180.31 7.03 其他流动资产54,356.22 47.75 49,267.77 45.59 1,010.95 0.77 预付款项2,217.94 1.95 1,091.19 1.01 980.96 0.75 应收票据10 0.01 0 - 10.5 0.01

3.资产的增减变化

2020年三季度总资产为311,905.17万元,与2019年三季度的

284,847.6万元相比有所增长,增长9.5%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:固定资产增加89,413.63万元,交易性金融资产增加71,617.28万元,货币资金增加7,361.79万元,在建工程增加4,092.26万元,其他非流动资产增加2,670.25万元,无形资产增加732.41万元,投资性房地产增加171.66万元,应收票据增加10.5万元,共计增加176,069.78万元;以下项目的变动使资产总额减少:长期待摊费用减少

79.79万元,应收账款减少97.79万元,预付款项减少110.23万元,应收股利减少118.04万元,长期股权投资减少376.34万元,递延所得税资产减少692.44万元,存货减少952.4万元,其他流动资产减少48,256.81万元,共计减少50,683.84万元。各项科目变化引起资产总额增加27,057.57万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所占比例基本合理,存货所占比例过高。2020年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

红星发展2020年三季度财务分析综合报告 一、实现利润分析 2020年三季度利润总额为负655.49万元,与2019年三季度的 1,968.62万元相比,2020年三季度出现亏损,亏损655.49万元。企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。 二、成本费用分析 2020年三季度营业成本为28,753.76万元,与2019年三季度的31,808.16万元相比有所下降,下降9.6%。2020年三季度销售费用为1,769.97万元,与2019年三季度的1,857.52万元相比有所下降,下降4.71%。从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的同时营业收入却出现了更大幅度的下降,并引起营业利润的下降,企业市场销售形势迅速恶化,应当采取措施,调整销售战略或销售力量。2020年三季度管理费用为2,623.04万元,与2019年三季度的2,940.65万元相比有较大幅度下降,下降10.8%。2020年三季度管理费用占营业收入的比例为7.99%,与2019年三季度的7.55%相比变化不大。经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。2019年三季度理财活动带来收益179.3万元,2020年三季度融资活动由创造收益转化为支付费用,支付239.54万元。 三、资产结构分析 2020年三季度存货占营业收入的比例出现不合理增长。应收账款出现过快增长。从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年三季度相比,资产结构偏差。 四、偿债能力分析 从支付能力来看,红星发展2020年三季度是有现金支付能力的,其现金支付能力为17,826.31万元。企业净利润为负,负债经营是否可行,取决 内部资料,妥善保管第1 页共3 页

公司季度财务分析报告范文(最新) 发布时间:2015-06-05 来源:公文网浏览:377 一、利润分析: (一)集团利润额增减变动分析 1、利润额增减变动水平分析 ⑴净利润分析: 一季度公司实现净利润105.36万元,比上年同期减少了55.16万元,减幅34%。净利润下降原因:一是由于实现利润总额比上年同期减少50.5万元,二是由于所得税税率增长,缴纳所得税同比增加4.65万元,其中利润总额减少是净利润下降的主要原因。 ⑵利润总额分析:利润总额140.48万元,同比上年同期190.98万元减少50.5万元,下降26%。影响利润总额的是营业利润同比减少67.24万元,补贴收入增加17万元。 ⑶营业利润分析:营业利润123.18万元,较上年190.42万元大幅减少,减幅35%。主要是产品销售利润和其他业务利润同比都大幅减少所致,分别减少46.53万元和20.71万元。 ⑷产品销售利润分析:产品销售利润82.95万元同比129.48万元,下降36%。影响产品销售利润的有利因素是销售毛利同比增加162.12万元,增长率27%;不利因素是三项期间费用686.41万元,同比增加208.65万元,增长率43.67%。期间费用增长是导致产品销售利润下降的主要原因。 由于今年一季度淡季不淡,销售收入同比增长53%,销售运费、工资、广告及相应的贷款利息、汇兑损失也比上年大幅增长。销售费用、管理费用、财务费用,同比增加额分别是

108.31万元、8.32万元和92.19万元,其中销售费用和财务费用同比增长最快,分别增长98%和67%。 ⑸产品销售毛利分析:一季度销售毛利769.36万元,销售毛利较上年增加162.12万元,增长率27%;销售毛利同比增加的原因是收入、成本两项相抵的结果。产品销售收入同比增加2600.20万元,增长53%;产品销售成本同比增加2438.07万元,增长57%。 2、利润增减变动结构分析及评价 从2009年一季度各项财务成果的构成来看,产品销售利润占营业收入的比重为1.11%;比上年同期2.66%下降了1.55%;本期营业利润占收入结构比重1.65%,同比上年的3.91%下降了2.26%;利润总额构成1.88%,同比3.92%下降了2.04%;净利润构成为1.41%,比上年的3.30%下降1.89%。 从利润构成情况上看,盈利能力比上年同期都有下降,各项财务成果结构下降原因: ①产品销售利润结构下降,主要是产品销售成本和三项期间费用结构增长所致。目前降低产品销售成本,控制销售费用、管理费用和财务费用的增长是提高产品销售利润的根本所在。 ②营业利润结构下降的原因除受产品销售利润影响以外,其他业务利润同比占结构比重下降也是不利因素之一。 ③本期因补贴收入为利润总额结构增加0.25%,是利润总额增加的有利因素,而营业外收入结构比重下降,营业外支出比重增加及所得税率结构上升都给利润总额结构增长带来不利影响。 (二)各生产分部利润分析 1、一季度生产本部(含QY分厂)利润增减变动分析:

信用社(银行)##年第三季度财务分析报告 今年以来,我县农村信用社紧紧围绕省联社工作思路,紧扣支农、增效、发展的主旋律,强化财务管理,努力增收节支,各项业务稳步发展。具体分析如下: 一、人员、机构的基本情况 ##年9月末,我县农信社辖内有独立核算机构***个,其中,信用社***个,营业部1个;非独立核算机构***个,其中,信用分社***个,储蓄所***个;在职职工***人。 二、业务状况与经营情况 (一)业务状况 1、资产及其构成。止9月末,各项资产余额为******万元,其中存放央行******万元,占资产总额的***%;存放同业及联行******万元,占资产总额的***%;各项贷款******万元,比年初增加******万元,占资产总额的***%; 2、负债及其构成。止9月末,各项负债余额为******万元,其中同业及联行存放款项******万元,占负债总额的***%;各项存款余额为******万元,比年初增加******万元,占负债总额的***%。 3、所有者权益及其构成。止9月末,所有者权益为******万元,其中历年亏损******万元,本季末净利润为***万元。 (二)损益状况。 1、各项收入及其构成。至9月末,实现总收入******万元,同比增加******万元,增幅***%。其中,利息收入***万元,占总收入

的******%,同比增收***万元,增幅***%;金融机构往来收入***万元,占总收入的2***%,同比增收***万元,增幅***%;中间业务收入******万元,同比增加***万元,增幅1***%。 2、各项支出及其构成。本期总支出******万元,同比增支******万元,增幅为***%。其中,利息支出***万元,占总支出的***%,同比增支***万元,增幅为***%;金融机构往来支出***万元,占支出总额的***%,同比增支***万元,增幅为***%;手续费支出***万元,同比增支***万元,增幅为***%;营业费用******万元,占支出总额的***%,同比增支***万元,增幅为***%;其他营业支出***万元,占支出总额的***%,同比增支***万元,增幅为***%;营业税金及附加***万元,占总支出的***%,同比增支***万元,增幅为***%;营业外支出***万元,同比增加***万元,增幅为***%。 (三)利润状况。 至9月末,我社辖内***个独立核算单位,实现利润总额******万元,同比增加***万元。其中盈余社***个,金额为***万元,亏损社***个,金额***万元。经营利润***万元,仅完成年度计划的***%; 三、##年经营计划和收支预算执行情况及分析 (一)存款计划 我社##年存款计划增长******万元,##年第三季度末存款余额比上年末增加******万元,完成全年预算计划的***%。 (二)贷款计划 我社##年贷款计划增长******万元,##年第三季度末贷款余

恒顺醋业2019年财务分析详细报告 一、资产结构分析 1.资产构成基本情况 恒顺醋业2019年资产总额为298,180.82万元,其中流动资产为118,524.42万元,主要分布在交易性金融资产、存货、货币资金等环节,分别占企业流动资产合计的41.21%、26.28%和22.19%。非流动资产为179,656.4万元,主要分布在固定资产和长期投资,分别占企业非流动资产的50.48%、29.54%。 资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产298,180.82 100.00 285,036.45 100.00 256,892.6 100.00 流动资产118,524.42 39.75 120,478.7 42.27 99,100.17 38.58 长期投资53,076.57 17.80 47,074.56 16.52 42,415.62 16.51 固定资产90,682.24 30.41 100,515.09 35.26 92,014.3 35.82 其他35,897.59 12.04 16,968.1 5.95 23,362.5 9.09 2.流动资产构成特点 企业持有的货币性资产数额较大,约占流动资产的63.41%,表明企业

的支付能力和应变能力较强。但应当关注货币性资产的投向。 流动资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产118,524.42 100.00 120,478.7 100.00 99,100.17 100.00 存货31,149.73 26.28 30,398.65 25.23 30,507.28 30.78 应收账款8,975.05 7.57 13,847.02 11.49 13,262.37 13.38 其他应收款960.39 0.81 1,158.65 0.96 1,488.25 1.50 交易性金融资产48,843.97 41.21 0 0.00 0 0.00 应收票据10 0.01 132.41 0.11 35.18 0.04 货币资金26,303.04 22.19 15,931.05 13.22 13,592.82 13.72 其他2,282.23 1.93 59,010.92 48.98 40,214.27 40.58 3.资产的增减变化 2019年总资产为298,180.82万元,与2018年的285,036.45万元相比有所增长,增长4.61%。

恒顺醋业2019年三季度财务状况报告 一、资产构成 1、资产构成基本情况 恒顺醋业2019年三季度资产总额为284,847.6万元,其中流动资产为108,071.65万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的45.59%、26.25%和11.37%。非流动资产为176,775.95万元,主要分布在长期投资和无形资产,分别占企业非流动资产的30.12%、4.68%。 资产构成表 项目名称 2019年三季度2018年三季度2017年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产284,847.6 100.00 271,263.89 100.00 249,702.8 100.00 流动资产108,071.65 37.94 113,829.57 41.96 85,073.46 34.07 长期投资53,248.28 18.69 42,322.41 15.60 38,341 15.35 固定资产0 0.00 93,940.35 34.63 91,385.93 36.60 其他123,527.67 43.37 21,171.57 7.80 34,902.4 13.98 2、流动资产构成特点 企业营业环节占用的资金数额较大,约占企业流动资产的26.25%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表 项目名称 2019年三季度2018年三季度2017年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产108,071.65 100.00 113,829.57 100.00 85,073.46 100.00 存货28,366.27 26.25 27,778.1 24.40 29,938.26 35.19 应收账款9,278.1 8.59 11,452.36 10.06 10,929.45 12.85 其他应收款0 0.00 0 0.00 1,203.57 1.41 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 10 0.01 9 0.01 货币资金12,286.87 11.37 16,362.33 14.37 11,974.21 14.08 其他58,140.4 53.80 58,226.78 51.15 31,018.97 36.46 3、资产的增减变化 2019年三季度总资产为284,847.6万元,与2018年三季度的 271,263.89万元相比有所增长,增长5.01%。 4、资产的增减变化原因 以下项目的变动使资产总额增加:长期投资增加10,925.87万元,其他非流动资产增加594.91万元,存货增加588.17万元,应收股利增加118.04万元,长期待摊费用增加51.39万元,共计增加12,278.4万元;以下项目的变动使资产总额减少:应收票据减少10万元,商誉减少72.8万元,无形资产减少333.27万元,递延所得税资产减少357.78万元,预付款项减少

季度财务分析报告 一、利润分析: (一)利润额增减变动分析 1、利润额增减变动水平分析 ⑴净利润分析: 一季度公司实现净利润38611元,完成年计划的64.35%,比上年同期增加了4556元,增幅13.38%。净利润增加的原因:一是由于实现利润总额比上年同期增加了4556万元。 ⑵利润总额分析:利润总额38611万元,同比上年同期4556元增加了4556元,增幅13.38%。影响利润总额的是营业利润同比增加了5666元。 ⑶营业利润分析:营业利润39721元,较上年34055元增加了5666元,增加了16.64%。影响产品销售利润的有利因素是是三项期间费用387287元,同比减少24264元,减幅5.9%,不利因素销售毛利同比减少18597万元,减幅4.17%;。期间费用减少是导致营业售利润增加的主要原因。 (4)产品销售毛利分析:一季度销售毛利427008元,销售毛利较上年减少18597元,减幅4.17%;销售毛利同比减少的原因是收入、成本两项相抵的结果,产品销售收入同比减少了621001元,减幅28.65%,导致了毛利的下降。 2、利润增减变动结构分析及评价

从20XX年一季度各项财务成果的构成来看,产品销售利润占营业收入的比重为28%;比上年同期21%下增加7%;本期营业利润占收入结构比重2.56%,同比上年的1.57%增加了0.99%;利润总额构成2.50%,同比1.57%增加了0.07%;净利润构成为2.50%,比上年的1.57%下降0.07%。 从利润构成情况上看,盈利能力比上年同期都有增加,各项财 务成果结构增加原因:主要是三项期间费用结构下降所致。目前降低产品销售成本,控制销售费用、管理费用和财务费用的增长是提高产品销售营业利润的根本所在。 二、收入分析 一季度完成销售收入1546690元。完成年度计划的22.95%,与上期的2167691相比,下降了621001元,下降了28.65%。主要原因是:学生人数的减少,今年春季全县学生19528人,与上年同期21442人相比,下降了1914人,下降了8.93%;教材的销售码洋875026元,相比上年同期1028161元,下降了153135元,下降了14.89%。 三、成本费用分析 (一)产品销售成本分析 一季度产品销售成本1119681元,较上年同期1722085元,下 降602404,下降了34.98%。下降的主要原因是销售收入的下降。 (二)各项费用完成情况分析 三项期间费用共计387287万元,实现计划指标24.83%,比上 年同期下降了5.90%;其中销售费用减少是费用总额减少的主要原因

恒顺醋业2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 恒顺醋业2018年财务分析综合报告 一、实现利润分析 2018年实现利润为37,001.7万元,与2017年的33,250.6万元相比有较大增长,增长11.28%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。 二、成本费用分析 2018年营业成本为97,905.78万元,与2017年的91,633.2万元相比有所增长,增长6.85%。2018年销售费用为25,231.59万元,与2017年的23,370.23万元相比有较大增长,增长7.96%。2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。2018年管理费用为11,163.24万元,与2017年的14,780.78万元相比有较大幅度下降,下降24.47%。2018年管理费用占营业收入的比例为6.59%,与2017年的9.59%相比有所降低,降低3个百分点。经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。2018年财务费用为917.18万元,与2017年的844.82万元相比有较大增长,增长8.57%。 三、资产结构分析 从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。因此与2017年相比,资产结构趋于恶化。 四、偿债能力分析 从支付能力来看,恒顺醋业2018年是有现金支付能力的。企业负债经营为正效应,增加负债有可能给企业创造利润。 五、盈利能力分析 恒顺醋业2018年的营业利润率为21.05%,总资产报酬率为13.99%,净资产收益率为15.18%,成本费用利润率为26.83%。企业实际投入到企业自身经营业务的资产为236,073.49万元,经营资产的收益率为15.10%,而对

季度财务分析报告模板 季度财务分析报告模板篇一 ****年对于河化公司来说是充满商机、极具挑战的一年。由于受国际磷铵价格和海运费上涨带动以及国内市场需求的增长,预期磷铵市场将出现旺销势头;而原材料供应运输紧张、价格上涨和电力不足又严重制约企业生产。如何?住机遇,把握商机,去年底鹿化公司对外部市场环境和企业内部状况进行了充分研究,提出以“管理重严、生产重稳、经营重效、挖潜重实、员工重责、发展重谋”作为****年度经营工作方针,制定了年度经营计划。经董事会批准,****年度的经营目标是生产磷铵22万吨,实现销售收入亿元,年度亏损额控制在8,500万元以内。 一季度在股东单位和政府有关部门的支持下,公司董事会正确领导,经营班子积极组织实施,克服了原材料供应紧张及电力不足等困难,狠抓工艺、设备管理,做好平衡调度,想方设法解决原材料供应和电力不足等问题,使生产实现稳产高产。同时抓住国际市场价格上涨机遇,加大产品出口力度,取得了较好的销售收益。一季度共计生产磷铵64,吨,完成年度目标任务的30%;销售磷铵70,万吨,实现销售收入13,万元,完成年度销售收入的32%;经营亏损万元。与上年一季度相比,磷铵产量增长72%,销量增长43%;亏损额下降%。一季度可说是产销两旺,产销率达110%,资金回笼

率100%,实现开门红,为全面完成年度经营目标带来了良好开端。以下将有关情况分别分析汇报。 一、一季度经营状况 (一)生产稳定、产量增加、消耗下降 一季度强调生产重稳,进一步加强生产设备管理和工艺指标分析、控制,并针对上年四季度高负荷生产运行出现的一些列问题,多次召开专题会议,解决制约生产的瓶颈问题。同时加强对员工的岗位培训和安全教育,强调员工重责,提高员工责任心,杜绝重大安全事故发生,使设备完好率、开车率、工艺指标合格率不断提高,各装置基本实现了长周期、安全、稳定运行,产量大幅上升,消耗明显下降。除氟化铝外,液氨、硫酸、磷酸、磷铵全部达产并超额完成产量计划。其中: 1、产量 1、磷铵生产64,吨,完成年计划的%。磷铵开车率比上年同期提高60%,产量增加26,吨,增长72%。 2、磷酸生产30,吨,完成年计划的%。磷酸开车率比上年同期提高27%,产量增加11,吨,增长64%。矿耗(磷矿)由上年同期的吨降至吨,下降9%。 3、硫酸生产101,吨,完成年计划的%。硫酸开车率比上年同期提高4%,产量增加25,吨,增长33%。 4、液氨生产14,吨,完成年计划的%。合成氨开车率比

七一二2020年三季度财务分析综合报告 一、实现利润分析 2020年三季度利润总额为6,711.96万元,与2019年三季度的4,446.14万元相比有较大增长,增长50.96%。利润总额主要来自于内部经营业务,企业盈利基础比较可靠。在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。 二、成本费用分析 2020年三季度营业成本为24,147.94万元,与2019年三季度的 22,653.45万元相比有所增长,增长6.6%。2020年三季度销售费用为 1,391.14万元,与2019年三季度的1,417.24万元相比有所下降,下降 1.84%。从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。2020年三季度管理费用为 2,799.48万元,与2019年三季度的2,619.49万元相比有较大增长,增长6.87%。2020年三季度管理费用占营业收入的比例为5.95%,与2019年三季度的6.11%相比变化不大。企业经营业务的盈利能力有所提高,管理费用支出合理。2020年三季度财务费用为248.16万元,与2019年三季度的452.24万元相比有较大幅度下降,下降45.13%。 三、资产结构分析 2020年三季度存货占营业收入的比例出现不合理增长。应收账款占营业收入的比例下降。从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。与2019年三季度相比,资产结构趋于改善。 四、偿债能力分析 从支付能力来看,七一二2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。企业负债经营为正效应,增 内部资料,妥善保管第1 页共4 页

一、战略分析 (一)PEST分析 1.政治和法律因素(political factors) (1)政府重视调味品的发展 中共十一届三中全会以后,国家把发展调味品生产摆上了重要地位,确定调味品工业必须有一个较快的发展,以适应人民生活水平日益提高的需要。商业部多次召开全国调味品工作会议,制定相关政策,大力革新和新建调味品专业公司,帮助已有调味品龙头企业进行技术改造,加快调味品行业的发展。同时,国家还成立了中国调味品协会,促进调味品行业的规范发展。 (2)政府对调味品行业的税收优惠 1982年,国务院向各省、自治区、直辖市人民政府批准了中国食品工业协会、商业部《关于大力发展调味品生产的报告》,对商办工业的发展重点,实行扶持政策等问题做了明确规定,决定对“专门生产酱油、醋、豆制品、腌制制品、酱、酱腌菜”等加工企业减半征收所得税。 (3)相关法律法规 国家相关部门不断出台调味品政策法规与行业标准,这些不仅将对行业生产企业起到约束作用,而且会使得进入门槛越来越高,有利于肃清行业发展的障碍。 ●1978年商业部、轻工业部、全国供销合作总社和卫生部联合发布《酱油、食醋、酱类质量标准 和卫生标准》,这是我国调味品行业有史以来首次制定的质量标准,为鉴定调味品质量卫生标准提供了依据,对提高我国调味品的质量,发展传统名特产品和开发新产品起到了较大的促进作用。 ●商业部自1987年以来会同轻工部、卫生部和中华全国供销合作总社,裁定了酱油、食醋、酱类 和酱腌菜的分类行业标准,包括基础标准、质量标准和检验规则等,卫生部予1991年修订了《调味品卫生管理办法》,为加强调味品行业产销的管瑷进一步奠定了基础。 ●中华人民共和国第十一届全国人民代表大会常务委员会第七次会议于2009年2月28日通过《中 华人民共和国食品安全法》(以下简称《食品安全法》),制定统一的食品安全标准,规定由国务院卫生行政部门对目前的食用农产品质量安全标准、食品卫生标准、食品质量标准和有关食品行业标准中,强制执行的标准统一整合为食品安全国家标准。 ●国家质量监督检验检疫总局[2010]第127号令《食品添加剂生产监督管理规定》,是我国第一部 专门针对食品添加剂生产的管理规定,该规定对食品添加剂的生产审批程序进行了细化,明确了生产者必须取得生产许可证后,才能从事食品添加剂的生产,提高了行业准入门槛。 ●国家质量监督检验检疫总局[2009]第123号令《国家质量监督检验检疫总局关于修改<食品标识 管理规定>的决定》已经2009年8月28日国家质量监督检验检疫总局局务会议审议通过,2009年10月22日开始实施。新修订的《食品标识管理规定》包含了一些新的要求,如食品标识应当标注生产者的联系方式,并按照有关规定要求标注贮存条件;专供婴儿和其他特定人群的主辅产品,其标识还应当标注主要营养成分及含量。 2.经济因素(economical factors)

京东方A2019年一季度财务分析综合报告京东方A2019年一季度财务分析综合报告 一、实现利润分析 2019年一季度实现利润为129,478万元,与2018年一季度的 238,908.7万元相比有较大幅度下降,下降45.80%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。 二、成本费用分析 2019年一季度营业成本为2,178,256.37万元,与2018年一季度的1,708,754.32万元相比有较大增长,增长27.48%。2019年一季度销售费用为69,272.55万元,与2018年一季度的64,505.64万元相比有较大增长,增长7.39%。2019年一季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。2019年一季度管理费用为108,805.7万元,与2018年一季度的181,049.39万元相比有较大幅度下降,下降39.9%。2019年一季度管理费用占营业收入的比例为 4.11%,与2018年一季度的8.39%相比有较大幅度的降低,降低4.28个百分点。管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。2019年一季度财务费用为59,212.77万元,与2018年一季度的37,463.47万元相比有较大增长,增长58.05%。 三、资产结构分析 从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年一季度相比,资产结构趋于改善。 四、偿债能力分析 从支付能力来看,京东方A2019年一季度是有现金支付能力的。企业内部资料,妥善保管第1 页共3 页

苏交科2020年三季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 苏交科2020年三季度资产总额为1,369,723.99万元,其中流动资产为1,082,270.82万元,主要以应收账款、货币资金、预付款项为主,分别占流动资产的49.35%、20.52%和1.75%。非流动资产为287,453.18万元,主要以固定资产、商誉、递延所得税资产为主,分别占非流动资产的22.72%、19.89%和13.19%。 资产构成表(万元) 项目名称 2018年三季度2019年三季度2020年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产1,165,373.1 6 100.00 1,193,753.5 5 100.00 1,369,723.9 9 100.00 流动资产 763,025.19 65.47 907,245.89 76.00 1,082,270.8 2 79.01 应收账款600,849.2 51.56 653,120.88 54.71 534,153.75 39.00 货币资金75,336.44 6.46 12.46 16.21

148,701.72 222,038.15 预付款项7,354.68 0.63 16,243 1.36 18,932.53 1.38 非流动资产 402,347.96 34.53 286,507.66 24.00 287,453.18 20.99 固定资产98,888.51 8.49 67,686.11 5.67 65,299.63 4.77 商誉87,896.18 7.54 57,783.64 4.84 57,172.9 4.17 递延所得税资产23,426.26 2.01 29,671.85 2.49 37,908.12 2.77 2.流动资产构成特点 企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.35%,应当加强应收款项管理,关注应收款项的质量。企业持有的货币性资产数额较大,约占流动资产的20.87%,表明企业的支付能力和应变能力较强。但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。 流动资产构成表(万元) 项目名称 2018年三季度2019年三季度2020年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产 763,025.19 100.00 907,245.89 100.00 1,082,270.8 2 100.00 应收账款600,849.2 78.75 653,120.88 71.99 534,153.75 49.35

恒顺醋业2019年上半年财务指标报告 内部资料,妥善保管 第 1 页 共 4 页 恒顺醋业2019年上半年财务指标报告 一、实现利润分析 实现利润增减变化表 项目名称 2019年上半年 2018年上半年 2017年上半年 数值 增长率(%) 数值 增长率(%) 数值 增长率(%) 营业收入 88,070.25 9.43 80,480.96 9.71 73,355.67 0 实现利润 17,129.37 14.61 14,946.09 27.76 11,698.41 0 营业利润 16,860.79 12.8 14,947.82 42.3 10,504.22 0 投资收益 1,933.96 396.78 389.3 744.92 46.07 0 营业外利润 268.58 15,554.13 -1.74 -100.15 1,194.19 2019年上半年实现利润为17,129.37万元,与2018年上半年的14,946.09万元相比有较大增长,增长14.61%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。 成本构成变动情况表(占营业收入的比例) 项目名称 2019年上半年 2018年上半年 2017年上半年 数值 百分比(%) 数值 百分比(%) 数值 百分比(%) 营业收入 88,070.25 100.00 80,480.96 100.00 73,355.67 100.00 营业成本 49,440.79 56.14 46,798.79 58.15 43,008.73 58.63 营业税金及附加 1,248.68 1.42 1,331.88 1.65 1,311.36 1.79 销售费用 14,441.11 16.40 11,676.93 14.51 11,300.96 15.41 管理费用 6,037.15 6.85 7,995.62 9.93 7,025.4 9.58 财务费用 299.99 0.34 420.6 0.52 379.24 0.52 二、盈利能力分析 盈利能力指标表(%) 项目名称 2019年上半年 2018年上半年 2017年上半年 营业毛利率 42.44 40.2 39.58 营业利润率 19.14 18.57 14.32 成本费用利润率 23.97 21.95 18.55 总资产报酬率 12.3 11.74 10.38 净资产收益率 13.11 12.89 11.28

咨询公司2013年一季度财务分析报告 一、企业基本情况 甘肃科源工程技术咨询有限公司(以下简称:本公司),由甘肃科源电力集团公司全资控股;注册资本:伍佰万元整,实收资本:伍佰万元整;于2009年11月20日取得甘肃省工商行政管理局核发的620000000016417(1-1)号企业法人营业执照;法定代表人:刘海强;公司类型:一人有限公司(法人);注册地址:兰州市七里河区建工西街3号金雨大厦11楼;经营范围:承担各类土木工程、建筑工程、电路管道和设备安装工程及装修工程项目的勘察、设计、施工、监理以及与工程建设有关的重要设备(进口机电设备除外)材料采购招标的代理;从事总投资2亿元人民币及以下的中央投资项目的招标代理业务。 二、2013年第一季度业绩摘要: ●总收入为人民币756.64万元,比去年同期增长32.28%,其中一季度1月收入107.39 万元,2月收入511.74万元,3月收入120.5万元。 ●标书费收入为人民币38.06万元,比去年同期减少59.75%,其中1月标书费收入为 28.62万元,2月收入4.64万元,3月收入4.8万元。 ●代理费收入为人民币701.58万元,比去年同期增长47.55%,其中1月代理费收入为 78.77万元,2月代理费收入507.10万元,3月代理费收入为115.70万元。 ●经营盈利为人民币240.82万元,比去年同期增加174%;经营利润率由去年同期的 16.42%增至31.82%。 ●净利润为人民币240.82万元,比全年同期增加174%,其中1月净利为 2月净利为29.24

万元,3月净利为29.24万元 三、企业综合财务状况表 人民币元(特别说明的除外)未经审计经审计 2013年3月31日 2012年3月31日 资产 流动资产 现金及现金等价物 10829.63 116.79 应收票据、账款 - - 预付款项 - - 应收利息、股利 - - 其他应收款4574.38 5525.24 存货 - - 15404.01 5642.02 非流动资产 无形资产 - - 固定资产161.59 160.99 累计折旧66.15 38.05 在建工程 - - 递延所得税资产 - - 土地使用权 - - 预付款项、按金及其它资产- - 95.44 122.94 资产总额15499.45 5764.96

甘咨询2020年三季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 甘咨询2020年三季度资产总额为357,194.86万元,其中流动资产为233,199.45万元,主要以货币资金、应收账款、存货为主,分别占流动资产的50.77%、35.51%和6.02%。非流动资产为123,995.42万元,主要以固定资产、无形资产、投资性房地产为主,分别占非流动资产的52.56%、14.98%和13.09%。 资产构成表(万元) 项目名称 2018年三季度2019年三季度2020年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产73,057.12 100.00 301,278.45 100.00 357,194.86 100.00 流动资产30,096.37 41.20 179,952.64 59.73 233,199.45 65.29 货币资金6,926.83 9.48 92,942.37 30.85 118,389.97 33.14 应收账款6,382.19 8.74 69,533.94 23.08 82,810 23.18 存货14,271.19 19.53 362.44 0.12 14,042.93 3.93 非流动资产42,960.75 58.80 40.27 34.71

121,325.81 123,995.42 固定资产37,806.75 51.75 66,272.14 22.00 65,171.8 18.25 无形资产3,415.48 4.68 26,305.21 8.73 18,577.35 5.20 投资性房地产0 - 17,594.49 5.84 16,228.05 4.54 2.流动资产构成特点 企业持有的货币性资产数额较大,约占流动资产的51.59%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的35.51%,应当加强应收款项管理,关注应收款项的质量。 流动资产构成表(万元) 项目名称 2018年三季度2019年三季度2020年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产30,096.37 100.00 179,952.64 100.00 233,199.45 100.00 货币资金6,926.83 23.02 92,942.37 51.65 118,389.97 50.77 应收账款6,382.19 21.21 69,533.94 38.64 82,810 35.51 存货14,271.19 47.42 362.44 0.20 14,042.93 6.02 预付款项667.72 2.22 259.13 0.14 3,008.28 1.29 其他流动资产513.78 1.71 3,315.66 1.84 2,413.42 1.03 应收票据59.97 0.20 1,595.74 0.89 1,926.48 0.83

恒顺醋业2019年三季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 恒顺醋业2019年三季度资产总额为284,847.6万元,其中流动资产为108,071.65万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的45.59%、26.25%和11.37%。非流动资产为176,775.95万元,主要分布在长期投资和无形资产,分别占企业非流动资产的30.12%、4.68%。 资产构成表 项目名称 2019年三季度2018年三季度2017年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产284,847.6 100.00 271,263.89 100.00 249,702.8 100.00 流动资产108,071.65 37.94 113,829.57 41.96 85,073.46 34.07 长期投资53,248.28 18.69 42,322.41 15.60 38,341 15.35 固定资产0 0.00 93,940.35 34.63 91,385.93 36.60 其他123,527.67 43.37 21,171.57 7.80 34,902.4 13.98 2.流动资产构成特点 企业营业环节占用的资金数额较大,约占企业流动资产的26.25%,说

明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。 流动资产构成表 项目名称 2019年三季度2018年三季度2017年三季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产108,071.65 100.00 113,829.57 100.00 85,073.46 100.00 存货28,366.27 26.25 27,778.1 24.40 29,938.26 35.19 应收账款9,278.1 8.59 11,452.36 10.06 10,929.45 12.85 其他应收款0 0.00 0 0.00 1,203.57 1.41 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 10 0.01 9 0.01 货币资金12,286.87 11.37 16,362.33 14.37 11,974.21 14.08 其他58,140.4 53.80 58,226.78 51.15 31,018.97 36.46 3.资产的增减变化 2019年三季度总资产为284,847.6万元,与2018年三季度的 271,263.89万元相比有所增长,增长5.01%。

中国平安2019年一季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产741,215,20 100.00 649,307,50 100.00 577,331,80 100.00 流动资产0 0.00 0 0.00 0 0.00 长期投资20,701,500 2.79 215,222,70 33.15 175,023,40 30.32 固定资产4,545,500 0.61 4,303,700 0.66 3,594,800 0.62 其他 715,968,20 96.59 429,781,10 66.19 398,713,60 69.06 2.流动资产构成特点

流动资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产0 0.00 0 0.00 0 0.00 存货0 0.00 0 0.00 0 0.00 应收账款0 0.00 0 0.00 0 0.00 其他应收款0 0.00 0 0.00 0 0.00 交易性金融资产85,074,300 0.00 0 0.00 13,912,900 0.00 应收票据0 0.00 0 0.00 0 0.00 货币资金44,649,100 0.00 50,913,900 0.00 54,158,700 0.00 其他 -129,723,4 00 0.00 -50,913,90 0.00 -68,071,60 0.00 3.资产的增减变化 2019年一季度总资产为741,215,200万元,与2018年一季度的 649,307,500万元相比有较大增长,增长14.15%。

东旭蓝天2019年三季度财务分析综合报告东旭蓝天2019年三季度财务分析综合报告 一、实现利润分析 2019年三季度实现利润为负706.86万元,与2018年三季度的 1,221.28万元相比,2019年三季度出现亏损,亏损706.86万元。企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。 二、成本费用分析 2019年三季度营业成本为95,684.94万元,与2018年三季度的143,069.29万元相比有较大幅度下降,下降33.12%。2019年三季度销售费用为707.39万元,与2018年三季度的451.96万元相比有较大增长,增长56.52%。2019年三季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。2019年三季度管理费用为5,906.92万元,与2018年三季度的8,101.87万元相比有较大幅度下降,下降27.09%。2019年三季度管理费用占营业收入的比例为5.11%,与2018年三季度的4.69%相比变化不大。经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。2019年三季度财务费用为13,449.73万元,与2018年三季度的14,071.84万元相比有所下降,下降4.42%。 三、资产结构分析 与2018年三季度相比,2019年三季度存货占营业收入的比例出现不合理增长。预付货款增长过快。从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年三季度相比,资产结构趋于恶化。 四、偿债能力分析 从支付能力来看,东旭蓝天2019年三季度是有现金支付能力的。企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。 内部资料,妥善保管第1 页共3 页