资产负债表分析报告

1、资产结构与变动分析

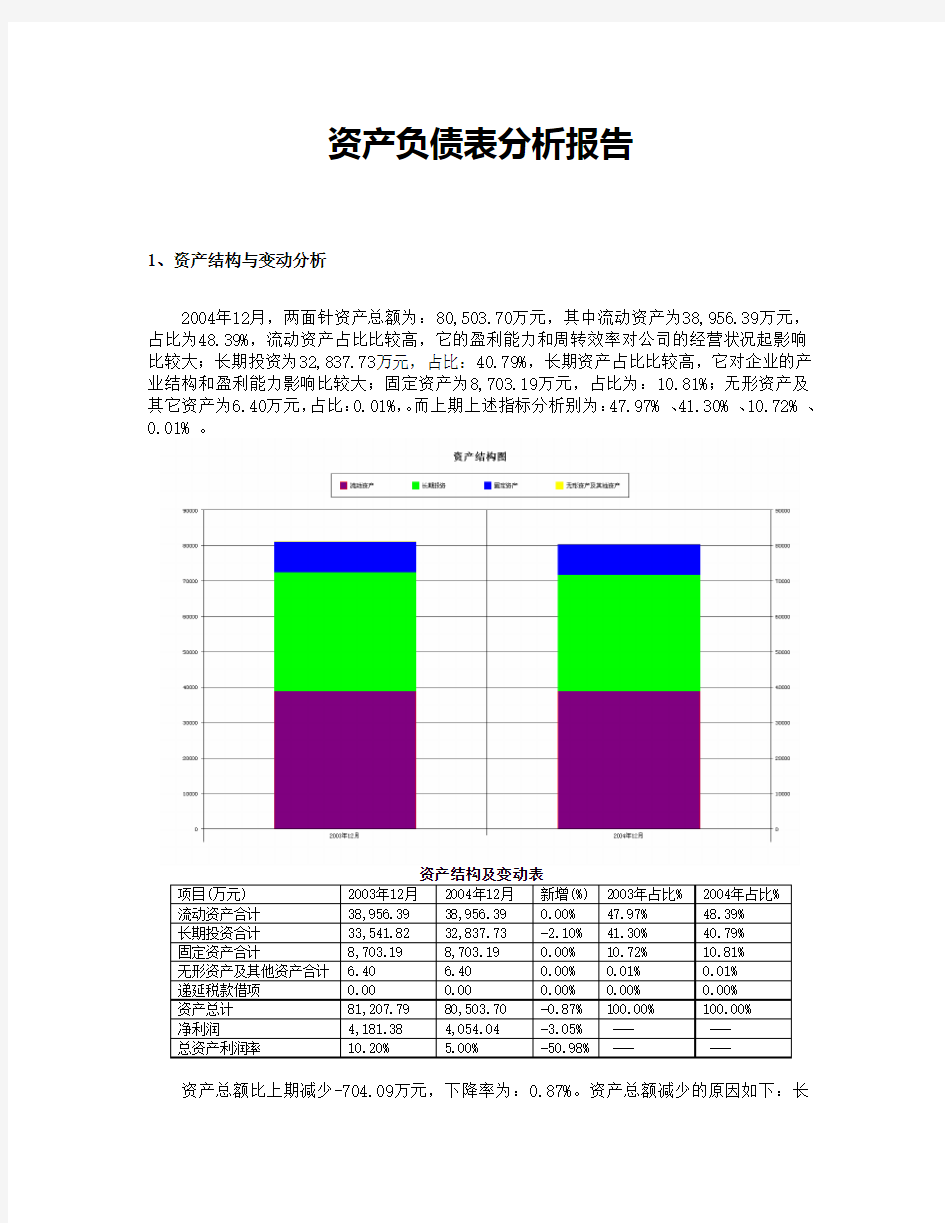

2004年12月,两面针资产总额为:80,503.70万元,其中流动资产为38,956.39万元,占比为48.39%,流动资产占比比较高,它的盈利能力和周转效率对公司的经营状况起影响比较大;长期投资为32,837.73万元,占比:40.79%,长期资产占比比较高,它对企业的产业结构和盈利能力影响比较大;固定资产为8,703.19万元,占比为:10.81%;无形资产及其它资产为6.40万元,占比:0.01%,。而上期上述指标分析别为:47.97% 、41.30% 、10.72% 、0.01% 。

项目(万元) 2003年12月2004年12月新增(%) 2003年占比% 2004年占比%

流动资产合计38,956.39 38,956.39 0.00% 47.97% 48.39%

长期投资合计33,541.82 32,837.73 -2.10% 41.30% 40.79%

固定资产合计8,703.19 8,703.19 0.00% 10.72% 10.81%

无形资产及其他资产合计 6.40 6.40 0.00% 0.01% 0.01%

递延税款借项0.00 0.00 0.00% 0.00% 0.00%

资产总计81,207.79 80,503.70 -0.87% 100.00% 100.00%

净利润4,181.38 4,054.04 -3.05% --- ---

总资产利润率10.20% 5.00% -50.98% --- ---

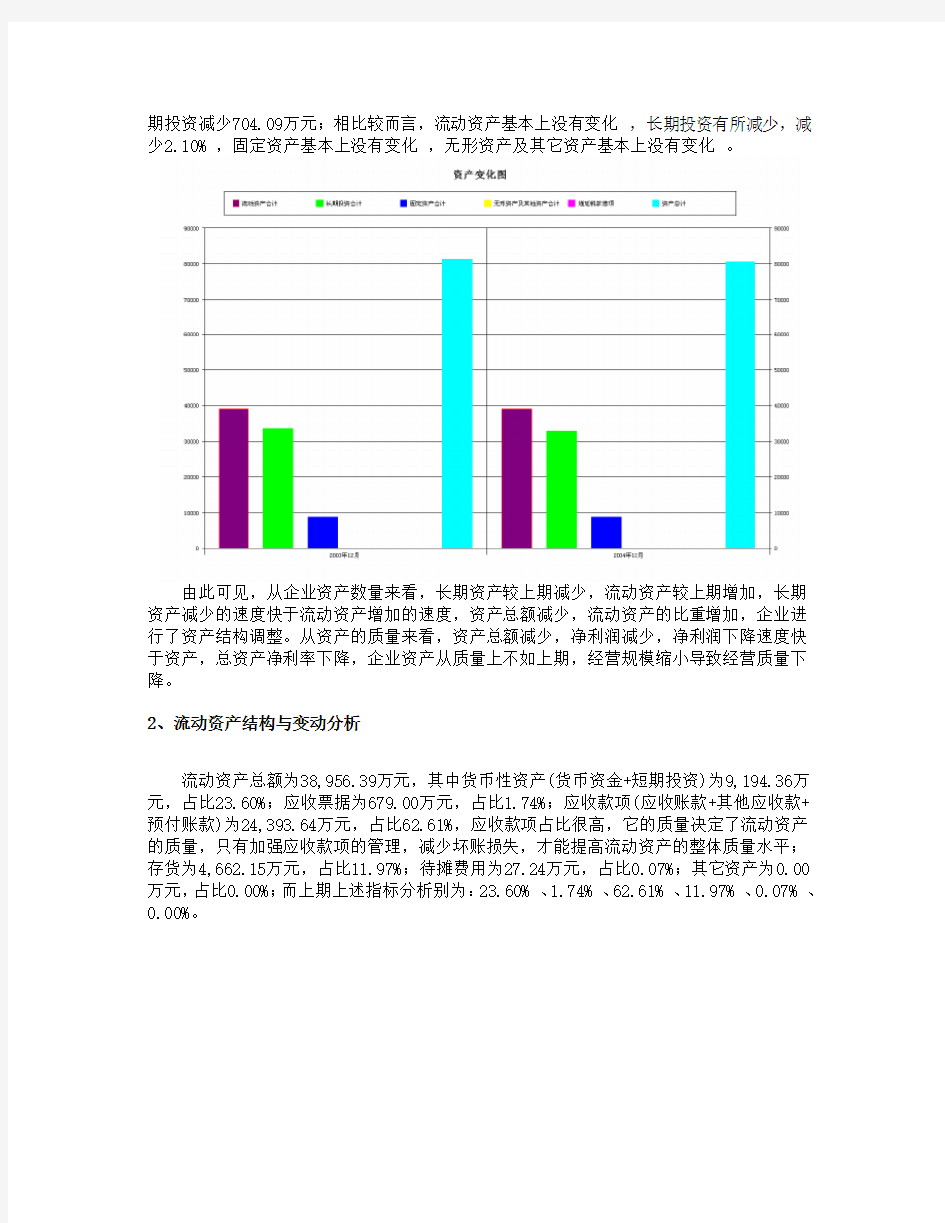

资产总额比上期减少-704.09万元,下降率为:0.87%。资产总额减少的原因如下:长

期投资减少704.09万元;相比较而言,流动资产基本上没有变化,长期投资有所减少,减少2.10% ,固定资产基本上没有变化,无形资产及其它资产基本上没有变化。

由此可见,从企业资产数量来看,长期资产较上期减少,流动资产较上期增加,长期资产减少的速度快于流动资产增加的速度,资产总额减少,流动资产的比重增加,企业进行了资产结构调整。从资产的质量来看,资产总额减少,净利润减少,净利润下降速度快于资产,总资产净利率下降,企业资产从质量上不如上期,经营规模缩小导致经营质量下降。

2、流动资产结构与变动分析

流动资产总额为38,956.39万元,其中货币性资产(货币资金+短期投资)为9,194.36万元,占比23.60%;应收票据为679.00万元,占比1.74%;应收款项(应收账款+其他应收款+预付账款)为24,393.64万元,占比62.61%,应收款项占比很高,它的质量决定了流动资产的质量,只有加强应收款项的管理,减少坏账损失,才能提高流动资产的整体质量水平;存货为4,662.15万元,占比11.97%;待摊费用为27.24万元,占比0.07%;其它资产为0.00万元,占比0.00%;而上期上述指标分析别为:23.60% 、1.74% 、62.61% 、11.97% 、0.07% 、0.00%。

项目(万元) 2003年12月2004年12月新增(%) 2003年占比% 2004年占比% 货币资金9,194.36 9,194.36 0.00% 23.60% 23.60%

短期投资0.00 0.00 0.00% 0.00% 0.00%

应收票据679.00 679.00 0.00% 1.74% 1.74%

应收股利0.00 0.00 0.00% 0.00% 0.00%

应收利息0.00 0.00 0.00% 0.00% 0.00%

应收账款7,239.53 7,239.53 0.00% 18.58% 18.58%

其他应收款7,354.85 7,354.85 0.00% 18.88% 18.88%

预付账款9,799.26 9,799.26 0.00% 25.15% 25.15%

应收补贴款0.00 0.00 0.00% 0.00% 0.00%

存货4,662.15 4,662.15 0.00% 11.97% 11.97%

待摊费用27.24 27.24 0.00% 0.07% 0.07%

一年内到期的长期债权投资0.00 0.00 0.00% 0.00% 0.00%

其他流动资产0.00 0.00 0.00% 0.00% 0.00%

流动资产合计38,956.39 38,956.39 0.00% 100.00% 100.00%

主营业务收入51,141.18 35,466.44 -30.65% --- ---

流动资产周转率 2.63 0.91 -65.33% --- ---

流动资产总额比上期减少0.00万元,下降率为:0.00%。流动资产总额减少的原因如下:共计增加流动资产0.00万元;共计减少流动资产0.00万元;

纵观流动资产变化可以看出:说明企业流动资产情况较上期有好转。企业流动资产没有变化,但销售收入却下降,流动资产经营质量不如果上期,有恶化趋势。

3、应收款项变动分析

在应收款项项目分析中,可以看出应收账款为7,239.53万元,占比29.68%,其他应收款为7,354.85万元,占比30.15%,预付账款为9,799.26万元,占比40.17%;而上期上述指标分析别为:7,239.53万元,占比29.68% 、7,354.85万元,占比30.15% 、9,799.26万元,占比40.17% 。

从单项较上期相比较而言,应收账款为基本上没有变化、其他应收款为基本上没有变化、,预付账款为基本上没有变化。

项目(万元) 2003年12月2004年12月新增(%) 2003年占比% 2004年占比%

应收账款7,239.53 7,239.53 0.00% 29.68% 29.68%

其他应收款7,354.85 7,354.85 0.00% 30.15% 30.15%

预付账款9,799.26 9,799.26 0.00% 40.17% 40.17%

应收款项合计24,393.64 24,393.64 0.00% 100.00% 100.00%

主营业务收入51,141.18 35,466.44 -30.65% --- ---

通过分析可以看出:在应收款项占比中,其它应收款为30.00%,占比过大,有可能存在上级单位占用款问题或调节利润的问题;

账面价值-现值=资产减值损失 计提 借:资产减值损失 初始计量 贷:持有至到期投资减值准备 借:交易性金融资产--成本【公允价值】 贷款损失准备 持有至到期投资 投资收益【发生的交易费用】区别于其他 坏账准备 应收利息【按已到付息期但尚未领取的利息】 转回 应收股利【已宣告但尚未发放的现金股利】 贷:银行存款【按实际支付的金额】 借:持有至到期投资减值准备 贷款损失准备 后续计量 坏账准备 借:应收股利(应收利息) 贷:资产减值损失 资产减值准备 贷:投资收益 账面价值-公允价值=资产减值损失 资产负债表日 计提 公允价值>账面余额的差额 < 借:交易性金融资产--公允价值变动 借:资产减值损失【应减记的金额】 贷:公允价值变动损益 贷:资本公积--其他资本公积【原计入资本公积的累计损失】 交易性金融资产 出售 可供出售金融资产-减值准备【差额】 可供出售金融资产 转回 借:银行存款【应按实际收到的金额】 贷:交易性金融资产--成本 应按原确认的减值损失 借:可供出售金融资产--减值准备 --公允价值变动 贷:资产减值损失 投资收益 ( )' -' 同时:借:公允价值变动损益 贷:投资收益 公允价-买入成本=计入“投资收益”金额 整体转移 公允价-账面价值=影响“营业利润”金额 部分转移 转移 到期日固定 发行方行使赎回权可以赎回的债务工具 回收金额固定 条件 明确意图 浮动利率债券投资 有能力 企业应当于每个资产负债表日对持有至到期投资的意图和能力进行评价 重分类 借:持有至到期投资--成本【面值】 应收利息【支付的价款中包含的已到付息期但尚未领取的利息】 持有至到期投资--利息调整【差额,贷】 贷:银行存款【按实际支付的金额】 持有意图不明确 【注意】相关税费及溢价折价的处理 条件 限售股权 持有至到期投资 借:应收利息【债券面值×票面利率】 股票投资 后续计量 贷:投资收益【期初摊余成本×实际利率】 持有至到期投资--利息调整 【差额,借】 借:可供出售金融资产--成本【公允价值+交易费用】 按照摊余成本和实际利率计算确认利息收入,计入投资收益 应收股利【已宣告但尚未发放的现金股利】 实际利息收入=期初摊余成本×实际利率【贷:投资收益】 贷:银行存款【实际支付的金额】 应收利息=面值×票面利率【借:应收利息】 借:持有至到期投资--应计利息【面值×票面利率】 分期付息,一次还本 利息调整的摊销=二者的差额 贷:投资收益【期初摊余成本×实际利率】 持有至到期投资--利息调整 【差额,借】 借:应收利息 【面值×票面利率】 可供出售金融资产--利息调整 【按其差额】 债券投资 理解:摊余成本 贷:投资收益【期初摊余成本×实际利率】 可供出售金融资产--利息调整 【按其差额】 借:可供出售金融资产--成本 【按债券的面值】 出售 应收利息【已到付息期但尚未领取的利息】 一次还本付息 借:银行存款【应按实际收到的金额】 可供出售金融资产--利息调整 【差额,贷】 借:可供出售金额资产--应计利息【面值×票面利率】 贷:银行存款【按实际支付的金额】 可供出售金融资产 投资收益【差额,贷】 可供出售金融资产--利息调整 【按其差额】 贷:持有至到期投资--成本、利息调整、应计利息【按其账面余额】 贷:投资收益【期初摊余成本×实际利率】 投资收益【差额】 可供出售金融资产--利息调整 【按其差额】 已计提减值准备的,还应同时结转减值准备 资产负债表日 < 公允价值>账面余额的差额 活跃市场中没有报价、回收金额固定或可确定的非衍生金融资产 借:可供出售金融资产--公允价值变动 持未到期的商业汇票向银行贴现 贷:资本公积--其他资本公积 出售 贷款和应收款项 借:银行存款【应按实际收到的金额(即减去贴现息后的净额)】 财务费用【按贴现息部分】 借:银行存款【应按实际收到的金额】 贷:应收票据【票面金额,不附追索权】 贷:可供出售金融资产 短期借款【票面金额,附追索权】 投资收益

秀财网 - 成就财务职业梦 账面价值-现值=资产减值损失 计提 借:资产减值损失 初始计量 贷:持有至到期投资减值准备 借:交易性金融资产--成本【公允价值】 贷款损失准备 持有至到期投资 投资收益【发生的交易费用】区别于其他 坏账准备 应收利息【按已到付息期但尚未领取的利息】 转回 应收股利【已宣告但尚未发放的现金股利】 贷:银行存款【按实际支付的金额】 借:持有至到期投资减值准备 贷款损失准备 后续计量 坏账准备 借:应收股利(应收利息) 贷:资产减值损失 资产减值准备 贷:投资收益 账面价值-公允价值=资产减值损失 资产负债表日 计提 公允价值>账面余额的差额 < 借:交易性金融资产--公允价值变动 借:资产减值损失【应减记的金额】 贷:公允价值变动损益 贷:资本公积--其他资本公积【原计入资本公积的累计损失】 交易性金融资产 出售 可供出售金融资产-减值准备【差额】 可供出售金融资产 转回 借:银行存款【应按实际收到的金额】 贷:交易性金融资产--成本 应按原确认的减值损失 借:可供出售金融资产--减值准备 --公允价值变动 贷:资产减值损失 投资收益 ( )' -' 同时:借:公允价值变动损益 贷:投资收益 公允价-买入成本=计入“投资收益”金额 整体转移 公允价-账面价值=影响“营业利润”金额 部分转移 转移 到期日固定 发行方行使赎回权可以赎回的债务工具 回收金额固定 条件 明确意图 浮动利率债券投资 有能力 企业应当于每个资产负债表日对持有至到期投资的意图和能力进行评价 重分类 借:持有至到期投资--成本【面值】 应收利息【支付的价款中包含的已到付息期但尚未领取的利息】 持有至到期投资--利息调整【差额,贷】 贷:银行存款【按实际支付的金额】 持有意图不明确 【注意】相关税费及溢价折价的处理 条件 限售股权 持有至到期投资 借:应收利息【债券面值×票面利率】 股票投资 后续计量 贷:投资收益【期初摊余成本×实际利率】 持有至到期投资--利息调整 【差额,借】 借:可供出售金融资产--成本【公允价值+交易费用】 按照摊余成本和实际利率计算确认利息收入,计入投资收益 应收股利【已宣告但尚未发放的现金股利】 实际利息收入=期初摊余成本×实际利率【贷:投资收益】 贷:银行存款【实际支付的金额】 应收利息=面值×票面利率【借:应收利息】 借:持有至到期投资--应计利息【面值×票面利率】 分期付息,一次还本 利息调整的摊销=二者的差额 贷:投资收益【期初摊余成本×实际利率】 持有至到期投资--利息调整 【差额,借】 借:应收利息 【面值×票面利率】 可供出售金融资产--利息调整 【按其差额】 债券投资 理解:摊余成本 贷:投资收益【期初摊余成本×实际利率】 可供出售金融资产--利息调整 【按其差额】 借:可供出售金融资产--成本 【按债券的面值】 出售 应收利息【已到付息期但尚未领取的利息】 一次还本付息 借:银行存款【应按实际收到的金额】 可供出售金融资产--利息调整 【差额,贷】 借:可供出售金额资产--应计利息【面值×票面利率】 贷:银行存款【按实际支付的金额】 可供出售金融资产 投资收益【差额,贷】 可供出售金融资产--利息调整 【按其差额】 贷:持有至到期投资--成本、利息调整、应计利息【按其账面余额】 贷:投资收益【期初摊余成本×实际利率】 投资收益【差额】 可供出售金融资产--利息调整 【按其差额】 已计提减值准备的,还应同时结转减值准备 资产负债表日 < 公允价值>账面余额的差额 活跃市场中没有报价、回收金额固定或可确定的非衍生金融资产 借:可供出售金融资产--公允价值变动 持未到期的商业汇票向银行贴现 贷:资本公积--其他资本公积 出售 贷款和应收款项 借:银行存款【应按实际收到的金额(即减去贴现息后的净额)】 财务费用【按贴现息部分】 借:银行存款【应按实际收到的金额】 贷:应收票据【票面金额,不附追索权】 贷:可供出售金融资产 短期借款【票面金额,附追索权】 投资收益 借:资本公积--其他资本公积【转出的公允价值累计变动额】 ☆づ风ψ铃☆ 2011.6.8 贷:投资收益

总论 Part 1会计的含义 管理活动论会计是一种经济管理活动 信息系统论会计是一个经济信息系统 对会计本质的看法不存在分歧 都认为基本职能是核算(反映)和监督(控制)特点 以货币为主要的计量单位 核算和监督一个单位的经济活动 目标:提高企业经济效益 性质:经济管理活动 会计的产生和发展 古代会计阶段单式簿记 近代会计阶段 复式记账法 两个里程碑 1494,卢卡帕乔利,《算术、几何、比与比例概要》,借贷复式记账法 1854,苏格兰爱丁堡会计师公会,会计成为专门职业 中国龙门账的出现标志着中式簿记由单式转变为复式 四脚账基本原理与西方复式记账法大致相当 现代会计阶段 会计的职能 核算职能 最基本的职能,又叫反映职能 特点 以货币为计量尺度,综合反应企业的经济活动 对企业实际发生的经济业务进行核算 具有完整性、连续性、系统性 方法:记录、计算、报告 监督职能 又叫控制职能,包括事前/事中/事后监督 特点 从两个方面进行:交易活动、会计核算 监督交易的合法性和合理性 监督会计核算的恰当性和准确性 监督业务发生的全过程(事前/事中/事后) 外部监督:财政、审计、税务、人民银行、证券监管、保险监管等部门 相互关系 核算是监督的基础,没有核算提供信息,监督就失去了依据 监督是核算质量的保证,没有监督就难以保证核算的真实可靠 相互依存、相辅相成、辩证统一 拓展职能预测、决策、控制、分析、考核 会计的作用 收入指标通常作为世界《财富》500强的排名依据 通过会计提供的信息来发挥

三 大程序: 证、账、表 填制和审 核凭证 总论 Part 2 会计方法 是核算和监督会计对象,实现财务会计目标的方法 分为会计核算方法和会计分析方法 会计核算方法 设置账户 复式记账 填制和审核凭证 登记账簿 成本计算 财产清查 账项调整 编制财务会计报告 单 位负责人、主管会计工作的负责人、会计机构负 责人(CFO 、总会计师)等必须保证报告的真实性 资产负债表 利润表 现金流量表 会计循环 审核原始凭证 编制记账凭证 登记会计账簿 编制调整分录 对账 结账 试算平衡 编制财务会计报告 会计目标 财务报告的双重目标 反应企业的受托责任 满足财务报告信息使用者的决策需要 受托责任观 决策有用观 会计信息使用者 与企业存在经济利益关系 会计信息的需求者 股东(投资者)是企业风险的最终承受者 经济业务

关于财务尽调的7个核心问题(附思维导图) 业绩真实性可能是投资人最为关心的问题了,如何关注哪些财务尽调的点可能很多人比较清楚,但是如何获取有用的财务尽调资料是发现问题的关键。 财务分析不能仅仅局限于财务报表数据的分析,非报表信息的搜集分析也很重要,尤其是市场,业务数据的分析,报表分析更关注历史财务数据的分析;而非财务信息可以验证财务

数据的合理性以及对公司所处的竞争格局和行业地位有所了解,更容易对未来的财务预测和公司发展起到决策作用。 尽调除了看数据也得分析数据,财务指标的分析,核心是比较;跟行业平均水平比较,可以看出好坏;跟企业自身几年数据比较,可以看出变好还是变坏。 1、财务报表

①内外账、财务报表:民营企业因税务及其他方面考虑多设置内外账。内账系公司真实财务状况,通常根据收付实现制及现金流水等做账,但是纳税情况及发票情况不合规,需要进行调整;外账系公司为报税报表,通常根据发票情况入账,但是收入、成本、员工工资、社保、费用等计入不全。 建议收集企业最近两年一期的所得税纳税申报表和内账财务报表。对于两年一期的内账财务报表,如若企业因保密等考虑不愿提供,可以先行通过签订保密协议的方式处理。 通过内外账财务报表,可以初步估计税务成本,但是企业提供的所谓的内账也可能是假的,是否有虚增业绩还需要进一步的分析,可以从人工,电费,运费等指标去对比分析,企业是否是内账所描述的体量,可以从员工的待遇看公司是否真的赚钱,一个赚钱的公司可能厕纸都是双层的,一个不赚钱的公司可能卫生间脏乱差还没厕纸。 ②合并财务报表和母公司财务报表:对于拥有子公司的企业,建议收集最近两年一期的合并财务报表和母公司财务报表,若企业未编制合