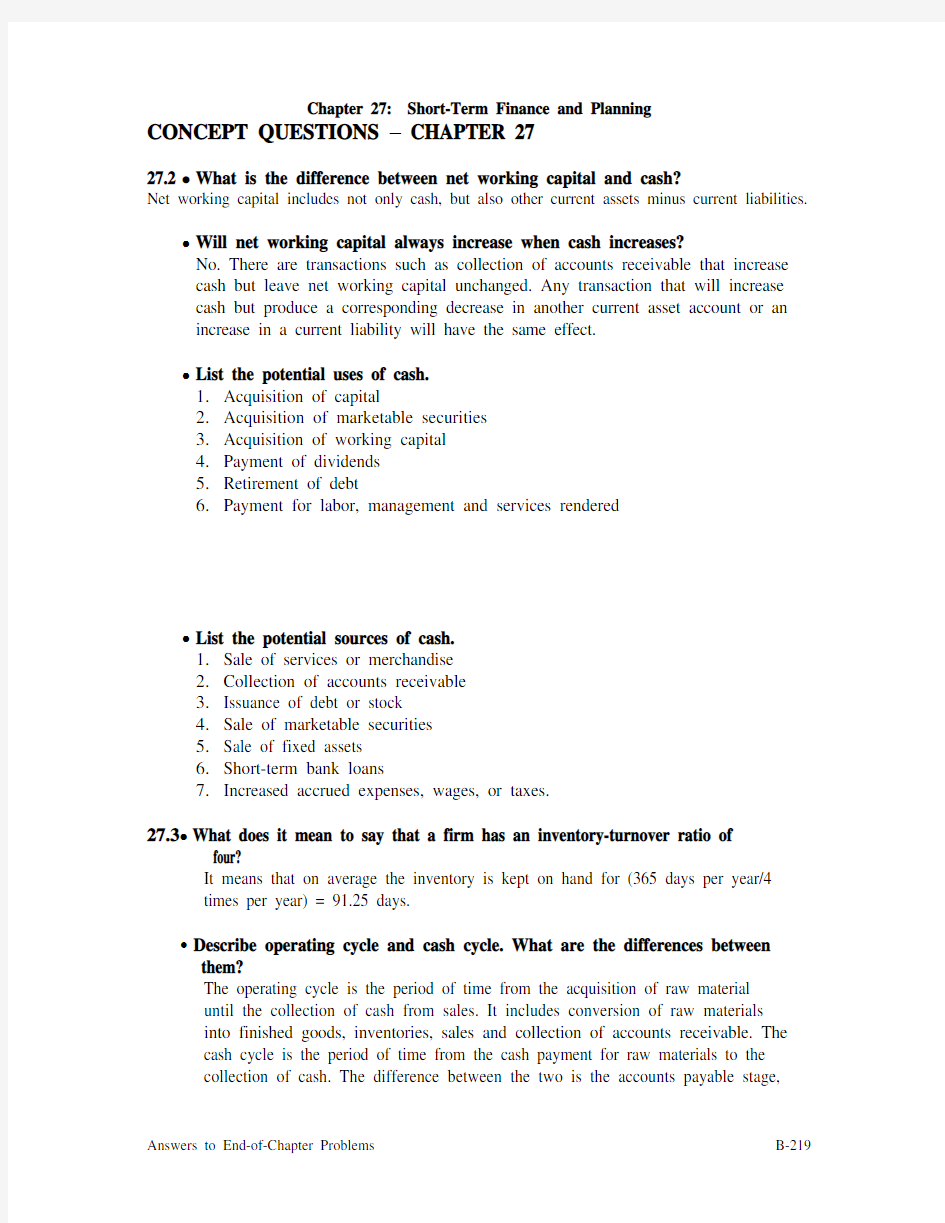

Chapter 27: Short-Term Finance and Planning

CONCEPT QUESTIONS – CHAPTER 27

27.2 ?What is the difference between net working capital and cash?

Net working capital includes not only cash, but also other current assets minus current liabilities.

?Will net working capital always increase when cash increases?

No. There are transactions such as collection of accounts receivable that increase cash but leave net working capital unchanged. Any transaction that will increase

cash but produce a corresponding decrease in another current asset account or an increase in a current liability will have the same effect.

?List the potential uses of cash.

1.Acquisition of capital

2.Acquisition of marketable securities

3.Acquisition of working capital

4.Payment of dividends

5.Retirement of debt

6.Payment for labor, management and services rendered

?List the potential sources of cash.

1.Sale of services or merchandise

2.Collection of accounts receivable

3.Issuance of debt or stock

4.Sale of marketable securities

5.Sale of fixed assets

6.Short-term bank loans

7.Increased accrued expenses, wages, or taxes.

27.3?What does it mean to say that a firm has an inventory-turnover ratio of

four?

It means that on average the inventory is kept on hand for (365 days per year/4

times per year) = 91.25 days.

Describe operating cycle and cash cycle. What are the differences between

them?

The operating cycle is the period of time from the acquisition of raw material until the collection of cash from sales. It includes conversion of raw materials

into finished goods, inventories, sales and collection of accounts receivable. The cash cycle is the period of time from the cash payment for raw materials to the collection of cash. The difference between the two is the accounts payable stage,

the time between the acquisition of raw materials and the cash payment for

them.

27.4?What keeps the real world from being an ideal on where net working capital

could always be zero?

A long-term rise is sales level will result in permanent investment in current

assets. In addition, any day-to-day and month-to-month fluctuation in the level

of sales will produce a nonzero NWC.

? What considerations determine the optimal compromise between flexible

and restrictive net-working-capital policies?

1.Cash reserves: How much cash does management want?

2. Matching of asset and liability maturity (maturity hedging)

3. Term structure: The difference between short-term and long-term interest

rates

27.5 ?How would you conduct a sensitivity analysis for Fun Toys’ net cash balance?

By determining the net cash balance under different scenario assumptions – changing factors that will affects net cash balance and figuring out the result.

?What could you learn from such an analysis?

It will give you an idea of what the range of net cash balances will be under the different

scenarios and how sensitive the net cash balance is to each of the factors that affect

it.

27.6 ?What are the two basic forms of short-term financing?

Unsecured bank borrowing and secured bank borrowing.

?Describe two types of secured loans.

1.Accounts receivable financing. In this type of borrowing, accounts receivable

are either assigned or factored. In the latter case receivables are actually sold

at a discount.

2. Trust receipt. This is one of the three types of inventory loans in which the

borrower holds the inventory in “trust” for the lender.

Answers to End-of-Chapter Problems

27.1 Assets = Liabilities + Equity

Current assets + Fixed assets = Current liabilities + Long-term debt + Equity

Net working capital + Fixed assets = Long-term debt + Equity

Cash + Other current assets - Current liabilities = Long-term debt + Equity - Fixed assets

Cash = Long-term debt + Equity - Net working capital (excluding cash) - Fixed assets

27.2 a. Decrease

b. Decrease

c. No change

d. Increase

e. No change

f. No change

g. Increase

h. No change

i. Increase

j. Decrease

k. Increase

l. No change

m. No change

n. No change

o. Decrease

p. Decrease

q. No change

r. Decrease

27.3 Sources and Uses of Cash

Country Kettles, Inc.

19X6

Sources of cash:

Cash from operations

Net income $68,600

Depreciation 5,225

Decrease in net working capital

Increase in accounts payable 5,500

New stock 3,000

$82,325 Uses of cash:

Increase in fixed assets $12,725

Dividends 30,800

Increase in net working capital

Investment in inventory 3,750

Increase in accounts receivable 9,750

Decrease in accrued expenses 3.300

Decrease in long-term debt 15,000

$75,325 Change in cash balance $7,000 27.4

Sources and Uses of Cash

S/B Corporation

19X6

Sources of cash:

Cash from operations

Net income $83,000

Depreciation 50,000

Decrease in net working capital

Decrease in inventory 114,000

Increase in accounts payable 23,000

Increase in loans payable 376,000

$646,000 Uses of cash:

Increase in fixed assets $139,000 Dividends

100,000

Increase in net working capital

Increase in accounts receivable 251,000 Decrease in taxes payable 132,000 Decrease in accrued expenses 11,000

$633,000 Change in cash balance

$13,000

27.5

Inventory turnover ratio = ()Costs of Good Sold

Average Inventory

200

4060/2

4=

+=

Receivable turnover ratio =

()Credit Sales Average Receivables

240

3050/2

6=

+=

Accounts payable turnover ratio =

200

(1030)/2

10+=

a. Operating cycle = 3654365

6

152.1(Days)+=

b. Cash cycle = 152.1365

10

115.6(Days)-=

27.6 a.

The operating cycle begins when inventory stock arrives at a firm and ends when cash is collected from receivables. The operating cycle is also the sum of the cash cycle and the accounts payable period. b. T he cash cycle begins when cash is paid for materials and ends when cash is collected

from receivables. The cash cycle is the time between cash disbursement and cash collection.

c. The accounts payable period is the length of time the firm is able to delay payment on

the purchase of manufacturing resources.

27.7

Cash cycle Operating cycle

a. Decrease No change

b. No change Decrease

c. Increase No change

d. Decrease Decrease

e. Increase Increase

f. Decrease Decrease

27.8 a. A flexible short-term financing policy maintains a high ratio of current assets to

sales. The policy includes limited use of short-term debt and heavy reliance on

long-term debt.

b. A restrictive short-term financing policy entails a low ratio of current assets to sales.

This policy relies upon the use of short-term liabilities.

c. If carrying costs are low and/or shortage costs are high, a flexible short-term

financing policy is optimal.

d. If carrying costs are high and/or shortage costs are low, a restrictive short-term

financing policy is optimal.

27.9 Shortage costs are those costs incurred by a firm when its investment in current assets is

low. These costs are of two types.

i. T rading or order costs. Order costs are the costs of placing an order for more cash

or more inventory.

ii. C osts related to safety reserves. These costs include lost sales, lost customer goodwill and disruption of production schedules.

27.10 a. The current assets of Cleveland Compressor are financed largely by retained

earnings. From 19X1 to 19X2, total current assets grew by $7,212. Only $2,126 of

this increase was financed by the growth of current liabilities. Pnew York

Pneumatic’s current assets are largely financed by current liabilities. Bank loans

are the most important of these current liabilities. They grew $3,077 to finance an

increase in current assets of $8,333.

b. Cleveland Compressor holds the larger investment in current assets. It has current

assets of $92,616 while Pnew York Pneumatic has $78,434 in current assets. The

main reason for the difference is the larger sales of Cleveland Compressor.

c. Cleveland Compressor is more likely to incur shortage costs because the ratio of

current assets to sales is 0.57. That ratio for Pnew York Pneumatic is 0.86.

Similarly, Pnew York Pneumatic is incurring more carrying costs for the same

reason, a higher ratio of current assets to sales.

27.11A long-term growth trend in sales will require some permanent investment in current assets.

Thus, in the real world, net working capital is not zero. Also, the variation across time for assets means that net working capital is unlikely to be zero at any point in time.

27.12a. To solve this problem you must assume that all sales are on credit and the

remaining 30% of credit sales (100% - 30% - 40%) are never collected. They are

bad debts that are written off the books.

Let S be the sales in December. 30% of S will be collected in December and 40% of

S will be collected in January. You are told that the balance of account receivable at

the end of December is $36,000. $30,000 of this amount is uncollected December

sales. That amount must be the difference between S and 0.3 S. Therefore,

S - 0.3S = $30,000

0.7S = $30,000

S = $42,857

December collections = 0.3 ($42,857) = $12,857

January collections = 0.4 ($42,857) = $17,143

b.

December January February March Credit sales $42,875 $90,000 $100,000 $120,000

Collections of current month 12,875 27,000 30,000 36,000

Collections of previous

17,143 36,000 40,000 month

January: $27,000 + $17,143 = $44,143

February: $30,000 + $36,000 = $66,000

March: $36,000 + $40,000 = $76,000

27.13

1 2 3 4

Sales (basic trend) 100 120 144 172.8

Seasonal adjustments 0 -10 -5 15

Sales projections 100 110 139 187.8

Collection within month 30 33 41.7 56.34

Collection next month 50 55 69.5

Cash Collection from Sales 83 96.7 125.84

27.14

Credit sales and Collections

Pine Mulch Company

Second Quarter, 19X5

March April May June Credit sales $180,000 $160,000 $140,000 $192,000

Collections of current month 80,000 70,000 96,000

Collections of previous month 72,000 64,000 56,000

Total Collections $152,000 $134,000 $152,000

Cash Budget

Pine Mulch Company

Second Quarter, 19X5

April May June Beginning cash balance $200,000 $226,000 $282,000

Cash receipts:

Collections 152,000 134,000 152,000

Total cash available $352,000 $360,000 $434,000

Cash disbursements:

Pay credit purchases $65,000 $68,000 $64,000

Wages, taxes, expenses 8,000 7,000 8,400

Interest 3,000 3,000 3,000

Equipment purchases 50,000 0 4,000

Total cash disbursed $126,000 $78,000 $79,400

Ending cash balance $226,000 $282,000 $354,600

27.15 The considerations in determining the most appropriate amount of short-term borrowing

are:

i. Cash reserves. Flexible financing strategy can reduce financial distress possibility,

but it may reduce the return on equity.

ii. Maturity hedging. Financing long-term assets with short-term borrowing is inherently risky as short-term interest rate is more volatile.

iii. Term structure. On average, long-term borrowing is more costly than short-term borrowing.

27.16 Short-term external financing options include:

i. unsecured loans that can be either committed or uncommitted lines of credit.

ii. secured loans that include blanket inventory lien, trust receipt, field-warehouse financing etc.

iii. other sources like banker’s acceptances, commercial paper, ..., etc.

公司理财(11.04) 第一章公司理财概述 一、单项选择题 1、在筹资理财阶段,公司理财的重点内容是( B )。 A有效运用资金 B如何设法筹集到所需资金 C研究投资组合 D国际融资 二、多项选择题 1、公司财务活动的内容包括( ABCDE )。 A资金的筹集 B资金的运用 C资金的耗费 D资金的收回 E资金的分配 三、填空题 1、在内部控制理财阶段,公司理财的重点内容是如何有效地(运用资金)。 2、西方经济学家和企业家以往都以(利润最大化)作为公司的经营目标和理财目标。 3、现代公司理财的目标是(股东财富最大化)。 4、公司资产价值增加,生产经营能力提高,意味着公司具有持久的、强大的获利能力和(偿 债能力)。 5、当(股票价格)达到最高时,意味着股东财富达到最大化。 6、公司筹资的渠道主要有两大类,一是(自有资本)的筹集,二是(借入资本)的筹集。 四、简答题 1、为什么以股东财富最大化作为公司理财目标?P14 (1)考虑到了货币时间价值和风险价值;(2)体现了对公司资产保值增值的要求;(3)有利于克服公司经营上的短期行为,促使公司理财当局从长远战略角度进行财务决策,不断增加公司财富。 2、公司理财的具体内容是什么?P16-17 (1)筹资决策;(2)投资决策;(3)股利分配决策。 第二章财务报表分析 一、单项选择题 1、资产负债表为( B )。 A动态报表 B静态报表 C动态与静态相结合的报表 D既不是动态报表也不是静态报表 2、下列负债中属于长期负债的是( D )。 A应付账款 B应交税金 C预计负债 D应付债券 3、公司流动性最强的资产是()。A A货币资金 B短期投资 C应收账款 D存货 4、利润表中的收入是按( B )确认的。 A收付实现制 B权责发生制 C永续盘存制 D实地盘存制 5、下列各项费用中属于财务费用的是( C )。 A广告费 B劳动保险费 C利息支出 D坏账损失 6、反映公司所得与所费的比例关系的财务指标是()。D A销售利润率 B总资产周转率 C资产利润率 D成本费用利润率 二、多项选择题 1、与资产负债表中财务状况的计量直接联系的会计要素有( ABC )。 A资产 B负债 C所有者权益 D成本费用 E收入利润 2、与利润表中经营成果的计量有直接联系的会计要素有( BCD )。 A资产 B收入 C成本和费用 D利润 E所有者权益 3、反映偿债能力的财务指标主要有( ABCD )。 A资产负债率 B流动比率 C速动比率 D现金比率 E存货周转率 三、填空题 1、资产的实质是(经济资源)。 2、公司所有者权益的金额为(资产)减去(负债)后的余额。 3、公司的法定盈余公积在转增资本后,一般不得低于注册资金的(25% )。C 4、固定资产的计价标准有原始价值、重置价值和(净值)三种。

第三章财务报表分析与长期财务规划 1.由于不同行业的公司在财务比率上存在很大的差异,财务比率本身提供的信息有限,分析公司的财务比率有两种基本方法:时间趋势分析法和同类公司分析。为什么这些方法会有用呢?每种方法能够告诉你哪些关于公司财务健康状况的信息? 答:时间趋势分析描绘了公司财务状况随时间而变化的图景。通过公司本身的跨期比较分析,财务经理可以评价公司的经营、融资或投资活动的某些方面是否已经发生了变化。同类公司比较分析涉及到将某一特定公司的财务比率和经营绩效与同一行业或业务相同的其他公司进行比较。通过同类公司比较分析,财务经理可以评价公司的经营、融资或投资活动的某些方面是否越出常规,从而为调整这些比率采取恰当的行动提供指南,如果这种调整合适的话。两种方法都从财务的视角研究一个公司究竟有什么不同,但两种方法都不能告诉我们这种不同是积极正面的还是消极负面的。例如,假设一个公司的流动比率是随时间而提高,这可能意味着该公司在过去一直面临流动性问题,一直在纠正这些问题;或者它也可能意味着该公司已经在管理流动资产和负债方面变得更低效。同类公司比较分析中也存在类似的争论。一个公司的流动比率低于同类公司,也许是它在管理流动资产和负债方面更具效率,也可能是它面临流动性问题。没有哪种方法告诉我们某个比率是好还是坏。两种方法只是表明有些东西存在差异,并告诉我们去哪里寻找。 2.所谓的“同店销售”是像沃尔玛和希尔斯之类的十分分散的公司的

一项重要指标,顾名思义,分析同店销售就是比较同样的店铺或餐馆在两个不同的时间点上的销售额。为什么公司总是关注同店销售而不是总销售? 答:如果一家公司通过开设新店来不断增长,那么可以推测其总收入将上升。比较两个不同时点的总销售额可能会误导。同店销售方法只看在特定时期开设的店铺的销售额控制了这一误差。 3.为什么多数长期财务计划都从销售预测开始?或者说,为什么未来销售额是关键? 答:理由是,最终,消费是商业背后的驱动力。一个企业的资产、雇员,事实上,几乎企业经营和融资的所有方面都是直接或间接地支持销售。换种说法,一个企业对资本资产、雇员、存货以及融资的未来需求都由它的未来销售所决定。 4.本章利用Rosengarten公司说明EFN的计算,Rosengarten的ROE 约为7.3%,利润再投资率约为67%,如果你为Rosengarten计算可持续增长率,会发现它只有 5.14%,而我们在计算EFN时所使用的增长率为25%,这可能吗?(提示:有可能。如何实现?) 答:可持续增长公式的两个假设是,公司并不想出售新的股票,以及财务政策是固定的。如果公司增加外部股权,或提高其债务权益比率,它的增长速度可以比可持续增长率更高。当然,如果公司改变其股利政策,提高留成比例,或其总资产周转率提高,它的增长速度也可以快于它的销售净利率提高的速度。 5. Broslofski公司每年都维持一个正的留存比率,并保持负债权益比

CHAPTER 2 Financial Statements & Cash Flow Multiple Choice Questions: I. DEFINITIONS BALANCE SHEET b 1. The financial statement showing a firm’s accounting value on a particular date is the: a. income statement. b. balance sheet. c. statement of cash flows. d. tax reconciliation statement. e. shareholders’ equity sheet. Difficulty level: Easy CURRENT ASSETS c 2. A current asset is: a. an item currently owned by the firm. b. an item that the firm expects to own within the next year. c. an item currently owned by the firm that will convert to cash within the next 12 months. d. the amount of cash on hand the firm currently shows on its balance sheet. e. the market value of all items currently owned by the firm. Difficulty level: Easy LONG-TERM DEBT b 3. The long-term debts of a firm are liabilities: a. that come due within the next 12 months. b. that do not come due for at least 12 months. c. owed to the firm’s suppliers. d. owed to the firm’s shareholders. e. the firm expects to incur within the next 12 months. Difficulty level: Easy NET WORKING CAPITAL e 4. Net working capital is defined as: a. total liabilities minus shareholders’ equity. b. current liabilities minus shareholders’ equity. c. fixed assets minus long-term liabilities. d. total assets minus total liabilities. e. current assets minus current liabilities. Difficulty level: Easy LIQUID ASSETS d 5. A(n) ____ asset is on e which can be quickly converted into cash without significant loss in value.

第16章资本结构:基本概念 16.1 复习笔记 资本结构是指企业资本的组成要素与比例关系,一般指公司资本中负债与股权所占的比例。总的来说,有众多的资本结构可供企业选择。企业可发行大量的或极少的债务,亦可发行优先股、认股权证、可转换债券、可赎回债券,还可计划租赁融资、债券互换及远期合约。 1.公司的价值 (1)公司价值的定义 公司价值是指公司全部资产的市场价值,即负债和所有者权益之和。它是以一定期间归属于投资者的现金流量,按照资本成本或投资机会成本贴现的现值表示的。公司价值不同于利润。利润只是新创造的价值的一部分,而公司价值不仅包含了新创造的价值,还包含了公司潜在的或预期的获利能力。根据定义,公司的价值V可以表示为: V≡B+S 其中,B为负债的市场价值,S为所有者权益的市场价值。 (2)公司价值最大化目标 公司价值最大化目标是指企业的股东关注整个企业价值的最大化,即企业的负债和所有者权益之和最大化,而并不偏爱仅仅使他们的利益最大化的策略。 这种观点的优点包括:①考虑了货币时间价值和投资风险价值,有利于选择投资方案,统筹安排长短期规划,有效筹措资金,合理制定股利政策;②反映了资产保值增值的要求; ③有利于克服管理上的片面性和短期行为。

这一目标存在的问题在于:①对非上市公司不能用股票价格来衡量其价值;②对上市公司,股价不一定能反映企业获利能力,股票价格受多种因素的影响。 (3)企业价值最大化与股东利益最大化 追求股东利益的最大化和追求企业价值最大化是企业财务管理的两大基本目标,是企业理财活动所希望实现的结果,是评价企业理财活动的基本标准。 ①股东利益最大化。股东利益最大化目标存在两种不同的表现形式:一是企业利润最大化;二是股东财富最大化。前者是企业所有权与经营权没有分离情况下,作为企业的出资人,从而又是企业经营者,所确定的追求财产使用价值最大化的财务管理目标。在企业所有者与经营权分离的情况下,利润最大化的财务目标转变成股东财富最大化。股东的财富一般表现为拥有企业股票的数量与股票价格的乘积。在股票数量一定时,股东财富就与股票价格成正比。因此,股东财富最大化实质上可以看作股票市场价格最大化。 ②企业价值最大化。企业价值最大化目标强调财务管理目标应与企业多个利益集团有关,追求的是企业各个利益相关者集体利益的最大化。 ③目标的选择。追求企业价值最大化与追求股东利益最大化具有本质上的不同,集体利益的最大化并不等于个体利益能够最大化,反之亦然。经济理论已经证明,集体理性与个体理性存在冲突,前者要求将“蛋糕”做大,后者可以在“蛋糕”大小不变的情况下,通过对“蛋糕”的不同分割,使得一部分利益集团在损害其它利益集团利益的基础上实现自身收益的最大化。因此,企业的财务管理目标必然是各个利益集团共同作用和相互妥协的结果。 当且仅当企业的价值提高时,资本结构的变化对股东有利;相反,当且仅当企业的价值减少时,资本结构的变化损害股东。并且,对于不同种类的资本结构变化,这个结论仍然成立。因此,管理者应该选择他们所认为的可使公司价值最高的资本结构,因为这样的资本结构将对公司的股东最有利。

公司理财(财务治理) 第一章、公司理财概述 《财务与成本治理》教材一书共十五章、632页、44万字。其中前十章是讲财务治理,后四章是讲成本治理。财务治理与成本治理本是两门学科,没有内在的必定联系,实际上它是两门完全独立的学科。 《财务治理》的特点是公式专门多,有的公式需要死背硬记,有的在理解后就能记住。第一章是总论,这章的内容是财务治理内容的总纲,是理解各章内容的一个起点,对掌握各章之间的联系有重要意义。因此,学习这一章重点是掌握财务治理知识的体系,理解每一个财务指标、公式、名词的概念,掌握它,对以后各章在整个知识体系中的地位和作用有专门大关心。 第一节财务治理的目标 一、企业的财务目标 有四个问题:企业目标决定了财务治理目标;财务治理目标的三种主张及其理由和问题;讨论财务目标的重要意义;什么缘故要以利

润大小作为财务目标。这四个问题是财务治理中的差不多问题,是组织财务治理工作的动身点。 公司理财是指公司在市场经济条件下,如何低成本筹措所需要的资金并进行各种筹资方式的组合;如何高效率地投资,并进行资源的有效配置;如何制定利润分配政策,并合理地进行利润分配。公司理财确实是要研究筹资决策、投资决策及利润分配决策。 1、企业治理的目标 包括三个方面内容:一是生存,企业只有生存,才可能获利,企业 还到期债务的能力,减少破产的风险,使企业长期稳定地生存下去,是对公司理财的第一个要求;二是进展,企业是在进展中求得生存的。筹集企业进展所需的资金,是对公司理财的第二个要求;三是获利,企业必须获利,才有存在的价值。通过合理有效地使用资金使企业获利,是对公司理财的第三个要求。总之,企业的目标(企业治理的目标)确实是生存、进展和获利。 2、公司理财的目标 三种观点 ①、利润最大化

第一章 1.在所有权形式的公司中,股东是公司的所有者。股东选举公司的董事会,董事会任命该公司的管理层。企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。在这种环境下,他们可能因为目标不一致而存在代理问题。 2.非营利公司经常追求社会或政治任务等各种目标。非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。 3.这句话是不正确的。管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。 4.有两种结论。一种极端,在市场经济中所有的东西都被定价。因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。然而,该公司认为提高产品的安全性只会节省20美元万。请问公司应该怎么做呢?” 5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。 6.管理层的目标是最大化股东现有股票的每股价值。如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。 7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。较少的私人投资者能减少不同的企业目标。高比重的机构所有权导致高学历的股东和管理层讨论决策风险项目。此外,机构投资者比私人投资者可以根据自己的资源和经验更好地对管理层实施有效的监督机制。 8.大型金融机构成为股票的主要持有者可能减少美国公司的代理问题,形成更有效率的公司控制权市场。但也不一定能。如果共同基金或者退休基金的管理层并不关心的投资者的利益,代理问题可能仍然存在,甚至有可能增加基金和投资者之间的代理问题。

《公司理财》考试范围:第3~7章,第13章,第16~19章,其中第16章和18章为较重点章节。书上例题比较重要,大家记得多多动手练练。PS:书中课后例题不出,大家可以当习题练练~ 考试题型:1.单选题10分 2.判断题10分 3.证明题10分 4.计算分析题60分 5.论述题10分 注:第13章没有答案 第一章 1.在所有权形式的公司中,股东是公司的所有者。股东选举公司的董事会,董事会任命该公司的管理层。企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。在这种环境下,他们可能因为目标不一致而存在代理问题。 2.非营利公司经常追求社会或政治任务等各种目标。非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。 3.这句话是不正确的。管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。 4.有两种结论。一种极端,在市场经济中所有的东西都被定价。因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。然而,该公司认为提高产品的安全性只会节省20美元万。请问公司应该怎么做呢?” 5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。 6.管理层的目标是最大化股东现有股票的每股价值。如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。 7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。较少的私人投资者能减少不同的企业目标。高比重的机构所有权导致高学历的股东和管理层讨

第一章.公司理财导论 1.企业组织形态:单一业主制、合伙制、股份公司(所有权和管理相分离、相对容易转让 所有权、对企业债务负有限责任,使企业融资更加容易。企业寿命不受限制,但双重课税) 2.财务管理的目标:为了使现有股票的每股当前价值最大化。或使现有所有者权益的市场 价值最大化。 3.股东与管理层之间的关系成为代理关系。代理成本是股东与管理层之间的利益冲突的成 本。分直接和间接。 4.公司理财包括三个领域:资本预算、资本结构、营运资本管理 第二章. 1.在企业资本结构中利用负债成为“财务杠杆”。 2.净利润与现金股利的差额就是新增的留存收益。 3.来自资产的现金流量=经营现金流量(OCF)-净营运资本变动-资本性支出 4.OCF=EBIT+折旧-税 5.净资本性支出=期末固定资产净值-期初固定资产净值+折旧 6.流向债权人的现金流量=利息支出-新的借款净额 7.流向股东的现金流量=派发的股利-新筹集的净权益 第三章 1.现金来源:应付账款的增加、普通股本的增加、留存收益增加 现金运用:应收账款增加、存货增加、应付票据的减少、长期负债的减少 2.报表的标准化:同比报表、同基年度财报 3.ROE=边际利润(经营效率)X总资产周转率(资产使用效率)X权益乘数(财务杠杆) 4.为何评价财务报表: 内部:业绩评价。外部:评价供应商、短期和长期债权人和潜在投资者、信用评级机构。第四章. 1.制定财务计划的过程的两个维度:计划跨度和汇总。 2.一个财务计划制定的要件:销售预测、预计报表、资产需求、筹资需求、调剂、经济假设。 3.销售收入百分比法:

提纯率=再投资率=留存收益增加额/净利润=1-股利支付率 资本密集率=资产总额/销售收入 4.内部增长率=(ROAXb)/(1-ROAXb) 可持续增长率=ROE/(1-ROEXb):企业在保持固定的债务权益率同时没有任何外部权益筹资的情况下所能达到的最大的增长率。是企业在不增加财务杠杆时所能保持的最大的增长率。(如果实际增长率超过可持续增长率,管理层要考虑的问题就是从哪里筹集资金来支持增长。如果可持续增长率始终超过实际增长率,银行家最好准备讨论投资产品,因为管理层的问题是怎样处理所有的这些富余的现金。) 5.增长率的决定因素 利润率、股利政策(提纯率)、筹资政策(财务杠杆)、总资产周转率 6.如果企业不希望发售新权益,而且它的利润率、股利政策、筹资政策和总资产周转率(资 本密集率)是固定的,那么就只会有一个可能得增长率 7.如果销售收入的增长率超过了可持续增长率,企业就必须提高利润率,提高总资产周转 率,加大财务杠杆,提高提纯率或者发售新股。 第六章. 1.贷款的种类:纯折价贷款、纯利息贷款、分期偿还贷款 纯折价贷款:国库券(即求现值即可) 纯利息贷款:借款人必须逐期支付利息,然后在未来的某时点偿还全部本金。 如:三年期,利率为10%的1000美元纯利息贷款,第一年第二年要支付1000X0.1的利息,第三年末要支付1100元。 分期偿还贷款:每期偿还利息加上一个固定的金额。其中每期支付的利息是递减的,而且相等总付款额情况下的总利息费用较高。 第7章 1.市场对某一债券所要求的利率叫做该债券的到期收益率。 2.如果债券低于或高于面值的价格出售,则为折价债券或溢价债券。 折价:票面利率为8%,市场利率(到期收益率)为10% 溢价:票面利率为8%,市场利率为6%(投资者愿意多支付价款以获得额外的票年利息) 3.债券的价值=票面利息的现值+面值的现值(与利率呈相反变动) 4.利率风险:债券的利率风险的大小取决于该债券的价格对利率变动的敏感性。其他条件相同,到期期限越长,利率风险越大;其他条件相同,票面利率越低,利率风险越大。 5.债券的当期收益率是债券的年利息除以它的价格。折价债券中,当期收益率小于到期收益率,因为没有考虑你从债券折价中获取的利得。溢价相反。 6.公司发行的证券:权益性证券和债务证券。 7.权益代表一种所有权关系,而且是一种剩余索取权,对权益的支付在负债持有人后。拥有债务和拥有权益的风险和利率不一样。 8.债务性证券通常分为票据、信用债券和债券。长期债务的两种主要形式是公开发行和私下募集 9.债务和权益的差别: 1.债务并不代表公司的所有权的一部分。债权人通常不具有投票权。 2.公司对债务支付的利息属于经营成本,因此可以再税前列支,派发给股东的股利则不能抵税。 3.未偿还的债务是公司的负债。如果公司没有偿还,债权人对公司的资产就有合法的索取权。这种行为可能导致两种可能的破产:清算和重组。 4.债券合约是公司和债券人之间的书面协议,有时也叫做信用证书,里面列示了债券的各种

Chapter 27: Short-Term Finance and Planning CONCEPT QUESTIONS – CHAPTER 27 27.2 ?What is the difference between net working capital and cash? Net working capital includes not only cash, but also other current assets minus current liabilities. ?Will net working capital always increase when cash increases? No. There are transactions such as collection of accounts receivable that increase cash but leave net working capital unchanged. Any transaction that will increase cash but produce a corresponding decrease in another current asset account or an increase in a current liability will have the same effect. ?List the potential uses of cash. 1.Acquisition of capital 2.Acquisition of marketable securities 3.Acquisition of working capital 4.Payment of dividends 5.Retirement of debt 6.Payment for labor, management and services rendered ?List the potential sources of cash. 1.Sale of services or merchandise 2.Collection of accounts receivable 3.Issuance of debt or stock 4.Sale of marketable securities 5.Sale of fixed assets 6.Short-term bank loans 7.Increased accrued expenses, wages, or taxes. 27.3?What does it mean to say that a firm has an inventory-turnover ratio of four? It means that on average the inventory is kept on hand for (365 days per year/4 times per year) = 91.25 days. Describe operating cycle and cash cycle. What are the differences between them? The operating cycle is the period of time from the acquisition of raw material until the collection of cash from sales. It includes conversion of raw materials into finished goods, inventories, sales and collection of accounts receivable. The cash cycle is the period of time from the cash payment for raw materials to the collection of cash. The difference between the two is the accounts payable stage,

公司理财第十一版课后答案第一章 第1篇概论 第]章公司理财导论 1.1复习笔记 公司的首要目标——股东财富最大化决定了公司理财的目标。公司理财研究的是稀缺资金如何在企业和市场内进行有效配置,它是在股份有限公司已成为现代企业制度最主要组织形式的时代背景下,就公司经营过程中的资金运动进行预测、组织、协调、分析和控制的一种决策与管理活动。从决策角度来讲,公司理财的决策内容包括投资决策、筹资决策、股利决策和净流动资金决策;从管理角度来讲,公司理财的管理职能主要是指对资金筹集和资金投放的管理。公司理财的基本内容包括:投资决策(资本预算)、融资决策(资本结构)、短期财务管理(营运资本)。 1.资产负债表 资产负债表是总括反映企业某一特定日期财务状况的会计报表,它是根据资产、负债和所有者权益之间的相互关系,按照一定的分类标准和一定的顺序,把企业一定日期的资产、负债和所有者权益各项目予以适当排列,并对日常工作中形成的大量数据进行高度浓缩整理后编制而成的。资产负债表可以反映资本预算、资本支出、资本结构以及经营中的现金流量管理等方面的内容。 2.资本结构 资本结构是指企业各种资本的构成及其比例关系,它有广义和狭义之分。广义资本结构,亦称财务结构,指企业全部资本的构成,既包括长期资本,也包括短期资本(主要指短期债务资本)。狭义资本结构,主要指企业长期资本的构成,而不包括短期资本。通常人们将资本结构表示为债务资本与权益资本的比例关系(D/E)或债务资本在总资本中的构成(D/A)。准确地讲,企业的资本结构应定义为有偿负债与所有者权益的比例。 资本结构是由企业采用各种筹资方式筹集资本形成的。筹资方式的选择及组合决定着企业资本结构及其变化。资本结构是企业筹资决策的核心问题。企业应综合考虑影响资本结构的因素,运用适当方法优化资本结构,从而实现最佳资本结构。资本结构优化有利于降低资本成本,获取财务杠杆利益。 3.财务经理 财务经理是公司管理团队中的重要成员,其主要职责是通过资本预算、融资和资产流动性管理为公司创造价值。 【例1.1】公司财务经理的责任是增加()。[清华大学2014金融硕士] A.公司规模 B.公司增长速度 C.经理人的能力 D.股东权益价值 【答案】D 【解析】公司的财务经理为公司的股东做决策。财务经理通过增加股票价值的财务决策,最大限度地保护股东的利益。财务管理的目标是最大化现有股票的每股价值,因此财务经理的责任是增加股东权益价值。 4.公司制企业 企业有个人独资企业、合伙制企业和公司三种组织形式。公司制企业简称"公司”,即实行公司制的企业,以有限责任公司和股份有限公司为典型形式,是解决筹集大量资金的一种标准方法。 5.现金流的重要性 公司创造的现金流必须超过它所使用的现金流。公司支付给债权人和股东的现金流必须大于债权人和股东投入公司的现金流。当支付给债权人和股东的现金大于从金融市场上筹集的资金时,公司的价值就增加了。公司投资的价值取决于现金流量的时点。 6.财务管理的目标

第17章 财务杠杆和资本结构政策 ◆本章复习与自测题 17.1 EBIT和EPS 假设BDJ公司已经决定进行一项资本重组,它涉及到将现有的8 000万美元债务增加到12 500万美元。债务的利率是9%,并且预期不会改变。公司目前有1 000万股流通在外,每股价格是45美元。如果预期重组可以提高ROE,那么,BDJ的管理当局必定预期EBIT至少达到什么水平?解答时不考虑税。 17.2 MM第二定理(无税) Habitat公司的WACC是16%,债务成本是13%。如果Habitat的债务权益率是2,它的权益资本成本是多少?解答时不考虑税。 17.3 MM第一定理(有公司税) Gypco公司预期永远都有每年10 000美元的EBIT。Gypco可以以7%的利率借款。假设Gypco目前没有债务,它的权益成本是17%。如果公司的税率是35%,公司的价值是多少?如果Gypco借入15 000美元,并用它来回购股票,公司的价值是多少? ◆本章复习与自测题解答 17.1 要解答这个问题,我们可以计算临界EBIT。在超过这一点的任何EBIT上,提高财务杠杆都将提高EPS。在原有 的资本结构下,利息费用是8 000万美元×0.09 = 720万美元。因为有1 000万股股票,因此,不考虑税,EPS为:(EBIT-720万美元)/1 000万。 在新的资本结构下,利息费用是:12 500万美元×0.09 = 1 125万美元。并且,债务增加了4 500万美元。这个金额足够买回4 500万美元/45 = 100万股股票,剩下900万股流通在外。因此,EPS是:(EBIT -1 125万美元)/900万。 既然我们知道如何计算这两种情况下的EPS。我们假定它们彼此相等,求出临界EBIT: (EBIT -720万美元)/1 000万= (EBIT-1 125万美元)/900万 (EBIT -720万美元) = 1.11×(EBIT-1 125万美元) EBIT = 4 770万美元 可以验证,在两种情况下,当EBIT是4 770万美元时,EPS都是4.05美元。 17.2 根据MM第二定理(无税),权益成本是: R E = R A + (R A -R D )×(D/E)= 16% + (16% -13%)×2 = 22% 17.3 在没有公司税的情况下,Gypco的WACC是17%。这也是不利用杠杆的公司的资本成本。税后现金流量是:10 000美元×(1-0.35) = 6 500美元,因此,价值就是:V U = 6 500美元/0.17 = 38 235美元。 发行债务之后,Gypco的价值将是原来的38 235美元加上税盾的现值T C ×D,也就是0.35×15 000美元= 5 250美元。因

CHAPTER 8 Making Capital Investment Decisions I. DEFINITIONS INCREMENTAL CASH FLOWS a 1. The changes in a firm's future cash flows that are a direct consequence of accepting a project are called _____ cash flows. a. incremental b. stand-alone c. after-tax d. net present value e. erosion Difficulty level: Easy EQUIVALENT ANNUAL COST e 2. The annual annuity stream o f payments with the same present value as a project's costs is called the project's _____ cost. a. incremental b. sunk c. opportunity d. erosion e. equivalent annual Difficulty level: Easy SUNK COSTS c 3. A cost that has already been paid, or the liability to pay has already been incurred, is a(n): a. salvage value expense. b. net working capital expense. c. sunk cost. d. opportunity cost. e. erosion cost. Difficulty level: Easy OPPORTUNITY COSTS d 4. Th e most valuable investment given up i f an alternative investment is chosen is a(n): a. salvage value expense. b. net working capital expense.

第1章公司理财概述 一、单项选择题 1.公司财务经理的基本职能不包括()。 A.投资管理 B.核算管理 C.收益分配管理 D.融资管理 2.股东是公司的所有者,是公司风险的主要承担者,因此,一般来说,股东对于公司收益的 索取权是()。 A.剩余索取权 B.固定索取权 C.法定索取权 D.或有索取权 3.无论从市场功能上还是从交易规模上看,构成整个金融市场核心部分的是()。 A.外汇市场 B.商品期货市场 C.期权市场 D.有价证券市场 4.下列不属于公司财务管理内容的是()。 A.资本预算管理 B.长期融资管理 C.营运资本管理 D.业绩考核管理 5.由于剩余收益索取权赋予股东的权利、义务、风险、收益都大于公司的债权人、经营者和 其他员工。因此,公司在确定财务管理目标时,应选择()。 A.利润最大化 B.每股收益最大化 C.股东财富最大化 D.公司价值最大化 6.下列不属于股东财富最大化理财目标的优点之处是()。 A.考虑了获取收益的时间因素和风险因素 B.克服了追求利润的短期行为 C.能够充分体现所有者对资本保值与增值的要求 D.适用于所有公司 7.股东通常用来协调自己和经营者利益的方法主要是()。 A.监督和激励 B.解聘和激励 C.激励和接收 D.解聘和接收 8.根据资产负债表模式,可将公司财务分为长期投资管理、长期融资管理和营运资本管理三 部分,股利政策应属于()。 A.营运资本管理 B.长期投资管理 C.长期融资管理 D.以上都不是 9.“所有包含在过去证券价格变动的资料和信息已完全反映在证券的现行市价中;证券价格 的过去变化和未来变化是不相关的。”下列各项中符合这一特征的是()。 A. 弱式效率性的市场 B.半强式效率性的市场 C. 强式效率性的市场 D.以上都不是 10.股东与债权人之间矛盾与冲突的根源所在是()。 A.风险与收益的“不对等契约” B.提供资本的性质不同 C.在公司治理中的作用不同 D.以上都不是 11.在金融市场上,投资者无法通过任何方法利用历史信息和公开信息获得超额利润,只有 公司的内线人物通过掌握公司内幕消息买卖自己公司的股票,而获得超额利润。该金融市场的效率程度是()。

第一章公司理财导论 ?.公司财务管理的三个基本问题? 1.资本预算:企业长期的投资计划和管理过程。 2.资本结构:是企业用来为其经营融资的长期债务和权益的特定组合。 3.营运资本:指企业的短期资产(例如存货)和短期负债(例如欠供应商的款 项)。 资本运算,第一个问题着眼于企业的长期投资。 资本结构,财务经理的第二个问题着眼于企业对支持其长期投资需要长期筹资的获取和管理方式。 营运资本管理,第三个问题着眼于营运资本管理。 第二章财务报表税和现金流量 ?.市场价值与账面价值出现差异的原因? 1.历史成本记账原则 2.折旧 3.资产的机会成本 4.未能列入资产负债表的一些项目,如企业的声誉,企业的文化, 品牌。 ?.净营运资本 企业流动资产与流动负债之差 ?.现金流量 来自资产的现金流量=流向债权人的现金流量+流向股东的现金流量

第三章利用财务报表 ?.财务报表标准化的原因: 第一很难直接比较, 第二,货币单位不同。 ?.流动比率 等于流动资产比流动负债 ?.长期偿债能力比率 揭示企业在长期内偿还其债务的能力,也被称为财务杠杆比率,或者干脆叫做杠杆比率。 主要指标: 1.资产负债率=(总资产-总权益)/总资产 2.权益乘数=总资产/总权益 3.债务权益比(产权比率)=总负债/总权益 4.已获利息倍数=息税前利润(EBIT)/ 利息 5.现金对利息的保障倍数=( EBIT +折旧)/利息 ?.市场价值的衡量指标: 市盈率(P / E)=每股市价 / 每股收益 市值面值比=每股市场价值/每股账面价值 基于股票的每股市价,仅适用于公开上市交易的公司。 ?.杜邦恒等式 权益报酬率(ROE)=利润率x总资产周转率x权益乘数 ?.杜邦恒等式告诉我们ROE受三个要素影响 1.经营效率(用利润率计量);

CHAPTER 8 MAKING CAPITAL INVESTMENT DECISIONS Answers to Concepts Review and Critical Thinking Questions 1. In this context, an opportunity cost refers to the value of an asset or other input that will be used in a project. The relevant cost is what the asset or input is actually worth today, not, for example, what it cost to acquire. 2. a.Yes, the reduction in the sales of the company’s other products, referred to as erosion, and should be treated as an incremental cash flow. These lost sales are included because they are a cost (a revenue reduction) that the firm must bear if it chooses to produce the new product. b. Yes, expenditures on plant and equipment should be treated as incremental cash flows. These are costs of the new product line. However, if these expenditures have already occurred, they are sunk costs and are not included as incremental cash flows. c. No, the research and development costs should not be treated as incremental cash flows. The costs of research and development undertaken on the product during the past 3 years are sunk costs and should not be included in the evaluation of the project. Decisions made and costs incurred in the past cannot be changed. They should not affect the decision to accept or reject the project. d. Yes, the annual depreciation expense should be treated as an incremental cash flow. Depreciation expense must be taken into account when calculating the cash flows related to a given project. While depreciation is not a cash expense that directly affects c ash flow, it decreases a firm’s net