我国食糖产量分布

(一)我国食糖产量及其分布

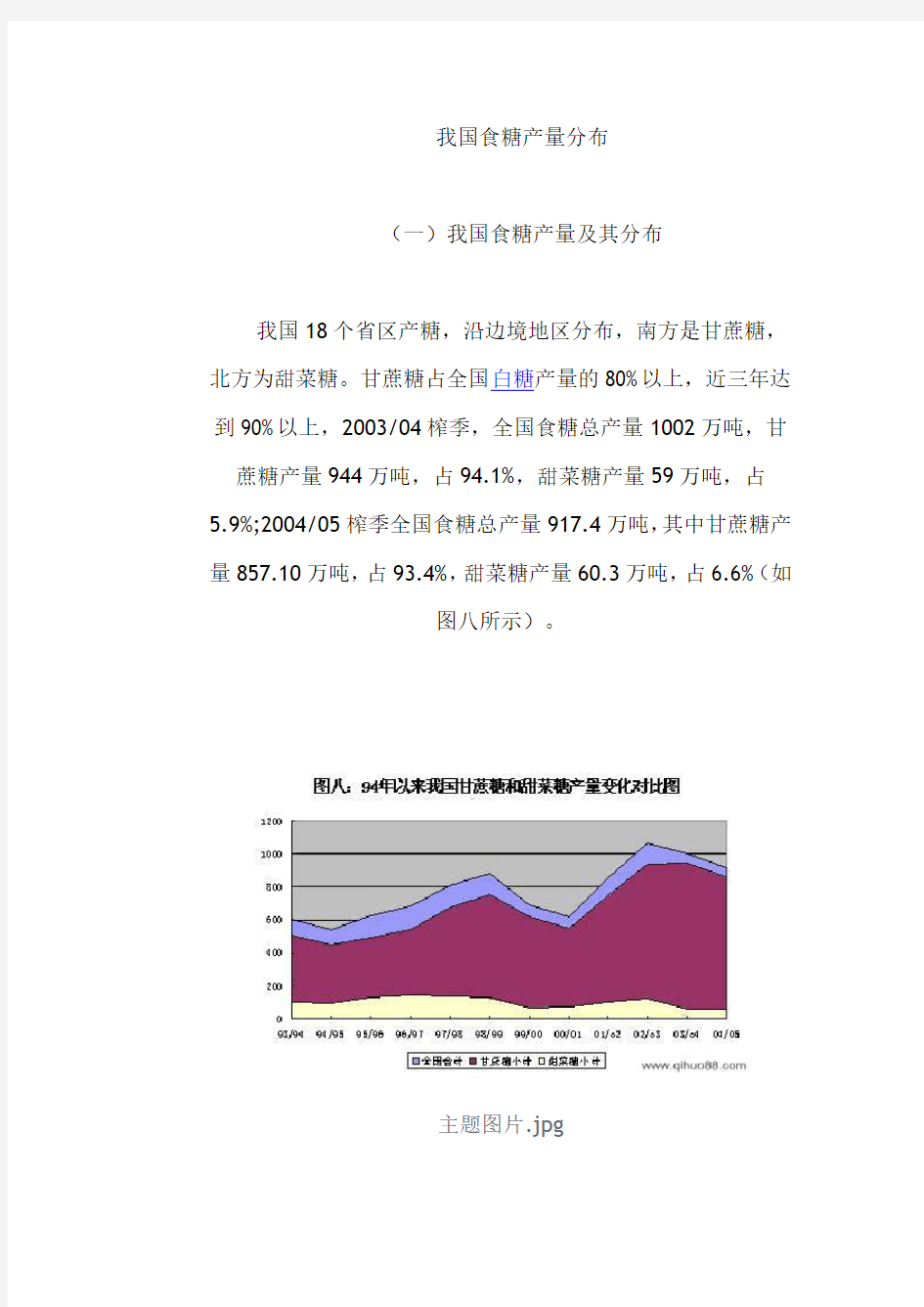

我国18个省区产糖,沿边境地区分布,南方是甘蔗糖,北方为甜菜糖。甘蔗糖占全国白糖产量的80%以上,近三年达到90%以上,2003/04榨季,全国食糖总产量1002万吨,甘蔗糖产量944万吨,占94.1%,甜菜糖产量59万吨,占5.9%;2004/05榨季全国食糖总产量917.4万吨,其中甘蔗糖产量857.10万吨,占93.4%,甜菜糖产量60.3万吨,占6.6%(如

图八所示)。

主题图片.jpg

资料来源:中国糖业协会。制图:郑州商品交易所。

我国白砂糖产地主要集中在:广西、云南、广东、海南、黑龙江、新疆、内蒙古等省和自治区,其中,全国产糖量的95%集中于广西、云南、广东、海南、新疆五个优势省区(如表二

和图九、图十所示)。

表2 1993/94-2003/04榨季我国食糖产量统计表

单位:万吨

榨季93/94 94/95 95/96 96/97 97/98 98/99 99/00

00/01 01/02 02/03 03/04 04/05

全国合计602.3 542 623 680 811 882 687 620 849.7 1064

1002.3 917.4

甘蔗糖小计502.1 447 494 538 677.91 756.8 621 551

747 939.6 943.57 857.1

广东123 108 111 122 149 150 99 75 104 116 98.5 112.1 其中:湛江82 69 75 77 99 95 59 55 82 87 73 90.1

广西222 174 231 235 321 366 306 300 443 561 588 532 云南81.6 96 84 111 124 164 149 130 143 189 195 159 海南23 18 21 24 29 26 33 25 30 42 41 38.5

福建20 18 16 18 19 17 7 3 6 9.6 6.8 5.7

其它32 33 30 27 37 32 26 18 19 21 14 9.6

甜菜糖小计100 95 129 142 133 126 66 69 102 124 59

60.3

黑龙江21 24 51 44 32 27 12 20 31 40 9 13.4

新疆26 32 29 39 46 52 32 28 48 52 37 34.5

内蒙古22 14.5 22 28 23 19 7 11 11 20 7 7.4

其它30 23 27 31 32 28 14 10 11 11 5 5.0

资料来源:中国糖业协会。制表:郑州商品交易所。

主题图片.jpg

资料来源:中国糖业协会。制图:郑州商品交易所。

我国食糖消费

一、我国食糖消费总体情况

按照中国人的饮食习惯,食糖仅仅是调味品,很难达到西方国家食糖消费的水平。我国是世界第四大食糖消费国,多年来我国年消费食糖约800万吨左右,约占世界食糖消费量的6.2%。2003年和2004年我国食糖消费量有较大的增长,分别达到1030万吨和1140万吨(如图十六所示),人均年消费食糖量(包括各种加工食品用糖)约8.4公斤,是世界人均食糖消费最少的国家之一,远远低于全世界人均年消费食糖23.65公斤的水平,也低于同期台湾人均23.9公斤、香港人均31.0公斤的水平,为世界人均年消费食糖量的三分之一,属于世界食糖消费"低下水平"的行列。西方一些发达国家一般人均年消费食糖35-40公斤,高的达到50-70公斤。

图十四:近年来我国食糖消费量变化对比图

主题图片.jpg

资料来源:郑商所根据有关资料整理

我国食糖消费与人民生活水平有密切的关系,我国食糖主要消费区分布在华东、京津、华中、华南和东北地区,其中华东和京津地区的消费量最大。随着我国人民生活水平的迅速提高,我国的食糖消费市场还有着极大的拓展空间。由于糖的需求对价格的忍耐力较大,食糖价格常常对大量上升的消费量影

响并不大。

食糖消费水平低的主要原因之一是糖精超量超范围的滥用。据统计,我国糖精每年销量达到1万吨左右,按400-500倍的甜度当量计算,相当于400-500万吨食糖。因此,今后十

年如能有效禁止糖精的使用,则我国食糖生产尚有较大的发展空间。另外,由于2005年较高的食糖价格一定程度上抑制了食糖消费,同时刺激了淀粉糖的快速发展,挤占了一部分食糖消费空间。2005年全国淀粉糖产量达到430万吨,比上年增

长22.8%。

图十:我国食糖主产区分布示意图

主题图片.jpg

资料来源:中国糖业协会

小小少年侠at 2008-1-14 22:18:03

(一)白糖现货市场供求关系

一般来说,对于供给而言,商品供给的增加会引起价格的下降,供给的减少会引起价格的上扬;对于需求而言,商品需求的增加将导致价格的上涨,需求的减少导致价格的下跌。白

糖的供求也遵循同样的规律。

1、白糖的供给

世界食糖产量1.21-1.40亿吨,产量超过1000万吨的国家和地区包括巴西、印度、欧盟、中国等,其中巴西产量超过2000万吨。巴西、欧盟、泰国是世界食糖主要出口国家,其产量和供应量对国家市场的影响较大。特别是巴西,作为世界食糖市场最具影响力和竞争力的产糖国,其每年的糖产量、货币汇率及其政府的糖业政策直接影响到国际食糖市场价格的

变化走向。

中国是世界上重要的产糖国之一,近年来食糖产量维持在

1000万左右。

表二:世界主要甘蔗糖生产国产量

单位:万吨

00/01 01/02 02/03 03/04 04/05

非洲907 886.9 904.1 895.9 903.8

南非281.3 229 275.1 241.9 222.5

埃及109.7 106.1 102 108.9 109

苏丹75.2 75.8 79.2 82.1 83.7

毛里求斯60.4 68.4 55.3 56.9 59.2

斯威士兰58 52.9 55.5 60.5 65.2

津巴布韦54.5 58 50.1 42.2 40

美洲

北&中美洲1695.6 1711.8 1573.4 1644.9 1549.1 墨西哥523.6 517.2 534.5 534.3 574

美国371 362.1 359.5 359 310.1

危地马拉165 188.7 184.7 200.6 215.3

古巴359.2 370.6 225.1 253 160

南美洲2346.2 2720.9 3080.9 3368.5 3541.7

巴西1703.6 2032.2 2365.2 2635.9 2814.8 哥伦比亚226 252.3 264.6 274 268.3

阿根廷157.9 163.1 167.9 195.2 184.1

秘鲁76 87.7 95.8 74.5 82

委内瑞拉58.2 55 50 55 55

亚洲4010.7 4469.1 5042.8 4348.7 3922.2 印度2012.1 2013.9 2189.7 1437.6 1250

中国594.5 817.7 1021.7 1015 1059

泰国543.9 649.4 767 728.1 560

巴基斯坦269.7 348.2 397 434.5 339.6

菲律宾186.8 196.5 223.7 242 232.6

印度尼西亚169.1 186.5 191.2 177.9 222.9 越南120.8 106.7 107.8 125 110

伊朗24.7 31.3 37.4 53.4 67.4

大洋州477 514 600.8 575 603.5

澳大利亚436.8 477.8 560.9 539.8 567 全球总产量9437.3 10303 11203 10834 10521

资料来源:美国农业部

表三:世界主要甜菜糖生产国产量

单位:万吨

00/01 01/02 02/03 03/04 04/05

欧洲2852.2 2529.1 2882.8 2648.4 2886.9

欧盟(25国)2153.9 1902.9 2206.8 1970.6 2113.5 德国476.4 406.6 439.4 412 466.5

法国460.1 396.2 510.4 434 456.3

俄罗斯166.7 173.7 175.5 209.3 244.6

波兰218.8 167.4 219.3 211.5 215.9 土耳其275.5 179.6 234.5 198.9 205.9 乌克兰168.6 180.3 155.7 169 194.6 英国144 132.9 155.4 148.4 146.6 意大利168.7 139.5 153.2 97.8 125.9 西班牙119.2 102.4 130.2 99.2 115.2 荷兰115.3 103.6 111.2 116.7 112.8 比利时102.4 91.3 110.7 111.8 107.7 非洲87 89.6 79.9 84.2 91.4

摩洛哥37.8 40.2 42.2 44.3 46

埃及48.9 49.4 37.3 39.9 45.4

美洲487.7 420.2 448.4 478.2 482.7 北&中美洲436.7 363.7 406.1 435.3 438.1 美国424.6 355.1 400.6 425.7 426.3

南美洲51 56.5 42.3 42.9 44.6

智利51 56.5 42.3 42.9 44.6

亚洲232.2 263 318 248.3 269.2

伊朗67.4 59.8 75.7 80.1 87

日本62.1 73.9 77.9 80.8 83.7

中国79.4 108.9 139.4 63 70

全球总产量3699.1 3301.9 3729.1 3459.1 3730.2

资料来源:美国农业部

表四:2000/01-2004/05榨季我国食糖产量统计表单位:

万吨

榨季00/01 01/02 02/03 03/04 04/05

全国合计620 849.7 1064 1002.3 917.4

甘蔗糖小计551 747 939.6 943.57 857.1

广西300 443 561 588 532

云南130 143 189 195 159

广东75 104 116 98.5 112.1

其中:湛江55 82 87 73 90.1

海南25 30 42 41 38.5

福建3 6 9.6 6.8 5.7

其它18 19 21 14 9.6

甜菜糖小计69 102 124 59 60.3

新疆28 48 52 37 34.5

黑龙江20 31 40 9 13.4

内蒙古11 11 20 7 7.4

其它10 11 11 5 5.0

资料来源:中国糖业协会

2、白糖的需求

世界食糖消费量约1.24亿吨,消费量较大的的国家和地区包括印度、欧盟、中国、巴西等。从近几年消费情况来看,印度食糖年消费量维持在1900万吨左右,欧盟消费量维持于1500万吨左右,中国消费量增长至1100万吨左右,巴西年消

费量950万吨左右。

表五:近十年来我国食糖消费量

单位:万吨

榨季93/94 94/95 95/96 96/97 97/98 98/99 99/00

00/01 01/02 02/03 03/04 04/05

消费量790 820 825 780 830 800 810 850 915 1000 1140

1050

资料来源:中国糖业协会

3、白糖进出口

食糖进出口对市场的影响很大。食糖进口会增加国内供给

数量,食糖出口会

导致需求总量增加。对食糖市场而言,要重点关注世界主要出口国和主要进口国有关情况。世界食糖贸易量每年约为3700万吨,以原糖为主。主要出口国为巴西、欧盟、泰国、澳大利亚、古巴等。主要进口国为俄罗斯、美国、印尼、欧盟、日本等。主要进口国的消费量和进口量相对比较稳定,而主要

出口国的生产量和出口量变化较大,出口国出口量的变化对世界食糖市场的影响比进口国进口量的变化对世界食糖市场的

影响大。

我国食糖处于供求基本平衡的状态,略有缺口,进口食糖以原糖为主。食糖进口仍然实行配额管理,2004-2006年的每年配额均为194.5万吨。2001-2004年进口量分别为119.87万吨、118.31万吨、77.51万吨、105.78万吨,2005年进口

量为139万吨。

我国市场出口量较少,2004年仅为4.84万吨。

表六:1995年以来我国食糖进出口情况

单位:万吨

年度1995 1996 1997 1998 1999 2000 2001 2002 2003

2004 2005

进口290.7 125.5 78.32 50.75 41.67 64.07 119.87

118.31 77.51 105.78 139

出口90.5 66.48 37.86 43.58 36.74 41.48 19.56 32.58

10.32 4.17 35.8

净进口200.2 59.02 40.76 7.17 4.93 22.59 100.31 85.72

67.19 89.69 103.2

资料来源:中国糖业协会

4、白糖库存

在一定时期内,一种商品库存水平的高低直接反映了该商

品供需情况的变

化,是商品供求格局的内在反映。因此,了解食糖库存变化有助于了解食糖价格的运行趋势。一般地,在库存水平提高的时候,供给宽松;在库存水平降低的时候,供给紧张。结转库存水平和白糖价格常常呈现负相关关系。

就我国来讲,国家收储以及工业临时收储加上糖商的周转库存在全国范围内形成一个能影响市场糖价的库存。在糖价过高(过低)时,国家通过抛售(收储)国储糖来调节市场糖价。

预估当年及下一年的库存和国家对食糖的收储与抛售对于正

确估测食糖价格具有重要意义。

(二)气候与天气

食糖作为农副产品,无论现货价格还是期货价格都会受到

气候与天气因素的

影响。甘蔗在生长期具有喜高温、光照强、需水量大、吸肥多等特点,因此,对构成气候资源的热、光、水等条件有着特殊的依赖性。干旱、洪涝、大风、冰雹、低温霜冻等天气对生长期中甘蔗具有灾害性的影响,而且这种影响一旦形成便是长期的。如1999年底在我国甘蔗主产区发生的霜冻,不仅导致1999/2000制糖期白糖减产200多万吨,还因霜冻使宿根蔗的发芽率降低,2000/2001制糖期的食糖再次减产,致使供求关系发生变化,糖价从1900元/吨跃居4000元/吨左右。

除关注我国的气候和天气外,也应关注食糖主要出口国的气候和天气变化。比如巴西气候受海洋气候影响,全球气候异常对巴西的影响较大,而甘蔗产量与气候变化息息相关,如2000年巴西旱灾,其食糖产量亦大幅减少200万吨左右。

期货市场研究报告 广西鸿正投资有限公司 GUANGXI HONGZHENG INVESTMENT CO.,LTD 二O一一年三月

目录 一、期货概述..................................................................................... (一)什么是期货 ................................................................................... (二)期货的种类 ................................................................................... (三)期货的功能 ................................................................................... (四)期货交易的特点........................................................................... (五)期货市场的基本制度................................................................... (六)期货的交割方式........................................................................... 二、国内期货市场的发展情况............................................................ (一)国内期货市场发展现状............................................................... (二)四大期货交易市场简介............................................................... (三)近年来我国期货市场活跃,交易额稳步提升......................... (四)未来期货市场 ............................................................................... 三、套期保值交易的基本原理............................................................ (一)套期保值的概念........................................................................... (二)套期保值的基本作法................................................................... (三)套期保值的原理........................................................................... (四)套期保值的种类........................................................................... (五)不同参与者的套期保值策略和方式.......................................... (六)套期保值的风险和缺陷...............................................................

浅析中国期货市场发展现状及前景 期货市场是风险管理市场和财富管理市场,是期货产品流通的场所。没有健全有效的市场,期货产品将失去存在的意义。这是一篇中国期货市场发展现状及前景,让我们一起来看看详细内容吧~ 摘要:伴随着中国经济的发展,我们所面临的风险如大宗商品风险,利率、汇率风险,股价波动风险等由于宏观经济走势的不确定性而加剧。我国相关经济活动主体对避险工具的需求激增,期货市场无疑为他们提供了一条便捷避险通道。但与之匹配的风险控制与监管问题将日益艰巨,完善我国期货市场的风险管理机制和监管体系,促进期货市场步入良性发展的轨道,将是我国期货市场发展的必然选择。 关键词:期货市场;风险管理;对策建议 一、中国期货市场发展的历程 1.我国期货市场的发展探索阶段(1988年~1993年) 1988年,七届全国人大第一次会议上《政府工作报告》:“指出积极发展各类批发贸易市场,探索期货交易”。同时成立工作组着手研究。1990年,中国郑州粮食批发市场开业,该批发市场以现货远期合同交易起步,逐渐引入期货交易,是中国期货市场诞生和起步的标志。1992年,中国第一家期货经纪公司-广东万通期货经纪公司成立,年底中国国际期货经纪公司成立,为我国期货市场的快速起步及发展发挥了积极作用。 2.我国期货市场的盲目发展阶段(1993年~1994年) 1993年,我国期货交易所,期货经纪公司大批出现。交易所达40多家,期货经

纪公司有近500家,上市交易品种达50多种。1994年,期货经纪公司的境外期货、地下期货盲目泛滥,期货经纪纠纷大量出现。 3.我国期货市场的清理整顿阶段(1994年~1998年) 1993年,国务院发出《关于制止期货市场盲目发展的通知》,要求坚决制止期货市场盲目发展。1994年5月30日国务院发布69号文件,对期货业进行第一次大的清理,整顿后的期货交易所为15家。 4.我国期货市场的规范发展阶段(1998年至今) 1998年,国务院发布《关于进一步整顿和规范期货市场的通知》,对期货市场进行进一步规范,交易所由原来的15家变为3家,交易品种由35个减为12个。2000年12月,中国期货业协会正式成立。2004年3月,《国务院关于推进资本市场改革开放和稳定发展的若干意见》明确规定,期货经纪公司属于金融机构。在此之前,期货公司属于服务行业。2006年9月,中国金融期货交易所在上海成立。2010年4月,沪深300股指期货合约上市,成为中国首个金融期货。2013年9月,5月期国债期货合约上市。 二、期货市场功能的基本理论 1.套期保值功能的理论 套期保值也叫做套头交易,对冲等。指在期货市场上买进或卖出与现货数量相等但交易方向相反的期货合约,以期在未来某一段时间通过卖出或买进期货合约而补偿现货市场价格不利变动所带来的实际损失。则套期保值理论是运用投资组合策略的套保者在期货市场上所持的头寸与现货市场所持头寸不一定相同。而且在套保期间,组合投资的套期保值率将随着时间的推移,根据交易者的风险偏好和对期货价格的预期而变化,所以,这种理论也被称为动态套期保值理论,奠定了

2017年天然橡胶行业经济运行分析 2017年,天然橡胶全球供应充足,我国进口量持续增长;而下游消费增速 缓慢;库存持续高企,价格受到压制。展望2018年,全球天然橡胶仍然会处于产量高峰期且供应会持续增长,下游需求无大改观的情况下,2018年天然橡胶 供需矛盾仍会较为突出,价格难以实现大趋势的反转走强。 一、2017年天然橡胶市场回顾 (一)产量与进口量双双上涨,供给压力大增 2017年天然橡胶累计新增资源约359.5万吨,比上年(下同)增长9.7%,未延续2016年的下降走势,再次回升。 国内产量止跌回升。2015年国内天然橡胶产量近年来首次出现同比下滑,2016年延续这一走势,同比继续下滑。2017年,国内产区虽然受到一些不利因素影响,产量增速略有波动,但整体仍保持回升走势,初步估算,全年天然橡胶累计产量约为80.5万吨,同比增长3.1%。 国外产区方面,据ANRPC数据显示,2017年全球天然橡胶产量1328.2万吨,同比增长6.9%。其中ANRPC成员国增长6.4%。就产量增速来看,柬埔寨以33.1%的增幅领跑各国,其次为印度的15.2%和越南的11.3%,泰国增长1.9%。 国内进口压力持续增加。2017年天然橡胶进口量为279万吨,同比增长11.7%;进口金额为491.7亿美元,同比增长46.6%。2017年我国进口合成橡胶436万吨,同比增长31.9%。整体来看,2017年进口量较2016年有明显回升。 库存方面,截至2018年1月17日,青岛保税区橡胶库存达到24.6万吨。其中,天然橡胶库存为13.7万吨,合成胶库存为10.5万吨,复合胶为0.4万吨。同时,上期所库存也在持续增加。截至1月23日,上期所天然橡胶库存为41.5

2019年期货行业分析 报告 2019年8月

目录 一、全球以及我国衍生品市场结构特点 (5) 1、全球衍生品市场由场内衍生品和场外衍生品市场构成 (5) 2、银行是我国场外衍生品业务最早的参与主体,在体量上远胜券商和期货公 司风险管理子公司 (6) 3、从品种结构来看,我国场内衍生品结构以商品期货为主,金融期货以及期 权类占比仍较低 (7) 二、场内市场:金融类衍生品种亟待丰富 (8) 1、我国场内衍生品市场:商品类衍生品发展较为成熟,而场内金融衍生品还 亟待发展 (8) 2、对比全球衍生品市场情况,目前我国场内商品类衍生品覆盖较为全面 (9) 3、场内衍生品新品种加速推出,今年已有4个期货品种、3个齐全品种挂牌 上市 (10) 4、金融衍生品市场是现代金融体系不可或缺的重要组成部分 (12) 5、相比之下,我国金融衍生品市场发展相对滞后,规模和成交量占比还比较 小 (13) 三、场外市场:券商和期货风险子公司业务有待发展 (14) 1、我国场外衍生品市场:券商和期货风险子公司业务规模有待发展 (14) 2、我国场外衍生品交易规模与结构的特点 (15) 四、总结 (16) 1、场内衍生品市场规模体量较快速增长 (16) 2、行业利润总体提升,盈利体量仍较小 (17)

衍生品市场由场内和场外市场构成。两个市场有共性也有特性,满足了投资者管理风险的不同需求。2017年年底,全球场外衍生品市场名义本金为532万亿美元,而同期的场内衍生品市场持仓额为81万亿美元,两者体量大约7:1。总体上,我国场内衍生品市场发展程度高于场外市场,尤其是场内商品期货市场发展较为成熟,而金融衍生品发展相对滞后,尚有很大空间。 我国场内衍生品市场:商品类衍生品发展较为成熟,而场内金融衍生品还亟待发展。全球场内衍生品总成交量中,金融衍生品占比达到接近80%,商品衍生品占比仅有20%左右。而我国目前正相反,以成交金额和成交手数计,场内金融衍生品只占到10%和1%左右。丰 富场内金融衍生品种体系,加速场内金融衍生品市场发展值得期待,具体品种包括更多期限的利率类期货产品,人民币外汇期货和期权,以及股指期权和国债期权。 我国场外衍生品市场:券商和期货风险子公司业务规模有待发展。交易规模看,银行间衍生品市场独大,券商与期货子公司业务规模仍较低。标的结构看,三者所开展的场外衍生品业务,挂钩标的上各不相同,银行以外汇和利率衍生品为主,期货子公司以大宗商品类为主,券商以权益类为主。我国场外衍生品市场还面临着诸如企业参与成本高,交易透明度低等问题,监管经验和行业自律等方面也还有待进一步加强。 从产品结构和发展特点看,我国衍生品市场还有很大发展空间。衍生品市场是多层次资本市场的重要组成部分,发展成熟的衍生品市

论中国期货市场发展现状、存在问题及对 策 学院:国际教育学院 班级:金融九班 学号: 20111811425 姓名:李宪 指导老师:李睿 成绩: 提交时间: 2014年12月25 日

摘要 本文主要是针对中国期货市场的现实状况进行分析,并提出了目前中国期货市场存在的主要问题及做出了相应对策分析。文章开篇对中国期货市场发展阶段进行了简单的梳理,将中国期货市场发展历程大致分为萌芽阶段、治理与整顿阶段、规范发展阶段、开创金融期货时代四个阶段。文章的主体部分详细的介绍中国期货市场中的23个上市交易的期货品种,主要是围绕着期货品种上市交易以来的成交状况进行分析说明。而后指出了目前我国期货市场存在的主要问题:1.期货市场规模和上市交易品种有限。2期货市场投机成分过重3期货市场风险管理工具缺乏4监管模式不适应期货市场发展趋势5.期货理论研究不受重视。接下来介绍了中国期货市场发展中的显著成效期货市场布局逐渐趋于合理,发展速度逐步加快,经济地位和影响明显提升。紧接着提出了我国期货市场发展前景及发展对策:1加快制度创新、监管体制创新和交易所体制创新,2加大期货市场对外开放程度,3逐渐完善以股票指数期货、利率期货和外汇期货为核心的金融衍生品市场。文章最后对中国的期货市场未来进行了展望。 关键词:期货市场、期货合约、商品期货、金融期货

目录 前言 (1) 一中国期货市场发展历史沿革 (2) 二我国期货市场存在的主要问题 (3) (一)期货市场规模和上市交易品种有限,影响了期货市场整体功能的发挥 (3) (二)期货市场投机成分过重,期货市场总体效率不高 (4) (三)期货市场风险管理工具缺乏,机制有待完善 (6) (四)监管模式不适应期货市场发展趋势 (6) 三我国期货市场发展前景 (6) (一)我国期货市场的发展潜力 (6) (二) 我国期货市场的发展方向 (8) 结论 (8) 参考文献 (9)

2011年天然橡胶行业 分析报告

目录 一、天然橡胶行业基本情况 (4) 1、自然属性 (4) 2、产品分类 (5) 二、国际天然橡胶行业分析 (6) 1、国际天然橡胶需求情况 (6) (1)概览 (6) (2)需求的地区结构 (7) (3)需求的行业结构 (8) (4)天然橡胶与合成橡胶的替代关系 (9) 2、国际天然橡胶供给 (11) (1)天然橡胶种植面积和产量 (11) (2)天然橡胶生产的地区结构 (12) (3)供给方面的垄断因素 (13) 3、国际天然橡胶市场价格 (14) 4、国际天然橡胶产业的生产组织、产品结构和技术发展趋势 (16) (1)行业生产的组织方式 (16) (2)生产工艺与产品结构 (17) (3)技术发展趋势 (17) 三、我国的天然橡胶行业分析 (18) 1、我国天然橡胶行业的政策环境和管理体制 (19) (1)产业政策环境 (19) (2)主管部门和管理体制 (19) (3)具体政策、管理制度 (20) 2、国内天然橡胶需求 (24) (1)需求总量居世界首位、高度依赖进口 (24) (2)下游行业发展还将引领天然橡胶的需求 (25) 3、国内天然橡胶供给 (26)

(1)产量增长缓慢,国内自给水平严重不足 (26) (2)生产布局、产品结构 (27) 4、我国的天然橡胶进口 (27) 5、影响我国天然橡胶产业发展的有利因素和不利因素 (28) (1)有利因素 (28) (2)不利因素 (30) 6、行业内主要参与者 (30)

一、天然橡胶行业基本情况 天然橡胶具备优良的综合性能,表现为高弹性、高强度、高伸长率,耐磨、耐撕裂、耐冲击、耐油、耐酸碱、耐腐蚀,以及良好的绝缘性、密封性、柔韧性和黏合性。由于综合性能出众,天然橡胶被广泛运用到工业、农业、国防、交通、医疗卫生等各个领域。国际上天然橡胶工业大规模发展超过100 年,目前有超过5 万种工业制品以天然橡胶为原料或与其相关。天然橡胶与石油、煤炭、钢铁并称为四大工业原料,天然橡胶消费量成为一国工业化水平的重要标志。 传统理论认为,北纬18 度以北不适宜种植橡胶。上世纪50 年代起,经广大农垦人的不懈努力,我国在海南、云南西双版纳等北纬18-24 度地区逐步建立了天然橡胶种植基地,在理论和实践上推动了国际天然橡胶行业的发展。受自然条件限制,我国宜胶地区面积非常有限,我国政府一直从保障国家战略资源安全的角度,以多种产业支持政策来推动天然橡胶行业的发展。本世纪以来,我国已成为世界最大的天然橡胶消费国和进口国。 1、自然属性 现阶段世界上99%的天然橡胶产自巴西三叶橡胶树,主要种植在泰国、马来西亚和印度尼西亚等东南亚国家。一般情况下,橡胶树定植6-9 年后可以开割,开割期长达30 年左右。 天然胶乳由橡胶树树皮分泌产出,主要成分包括水和橡胶烃,也

期货市场分析及投资分析 报告 Prepared on 22 November 2020

中国期货市场分析及投资分析报告 北京汇智联恒咨询有限公司 定价:两千元 【目录】 第一章期货的概述 第一节期货的概念 第二节期货交易的定义及特点 第三节期货市场基本知识简介 第二章国际期货行业发展状况分析 第一节国际期货发展概述 第二节美国期货发展分析 第三节英国期货发展分析 第四节日本期货发展分析 第五节香港期货发展分析 第三章中国期货行业发展分析 第一节中国期货交易所简介 第二节期货行业发展状况分析 第三节商品期货发展分析 一、新时期商品期货市场的发展分析 二、商品期货风险与沪深300股指期货风险的对比研究 三、股市与商品期货市场的关系探讨 四、商品期货市场走势 第四节金融期货发展分析 一、金融期货的类别与特征 二、金融期货对市场发展的影响 三、金融期货对金融市场化的作用 第五节中美期货市场管理体系对比分析 一、自律管理体系概述

二、中美期货市场监管状况 三、中美期货市场监管管理对比 四、推动自律管理发展的条件 五、中国期货市场自律体系的发展策略 第四章农产品期货市场分析 第一节玉米期货市场 一、玉米期货对玉米市场发展的影响 二、玉米期货市场运作概述 三、玉米期货发展一马当先 第二节大豆期货市场 一、影响大豆期货价格的因素 二、大豆期货市场对大豆产业发展作用 三、大豆期货市场状况 第三节小麦期货市场 一、小麦期货市场发展概述 二、发展小麦期货市场的作用 三、小麦期货交易交割制度问题分析 四、小麦期货市场发展状况 第四节豆粕期货市场 一、豆粕期货品种简介 二、影响豆粕价格的因素 三、豆粕期货市场逐渐走向成熟 第五章经济作物期货市场 第一节棉花期货市场 一、中国棉花期货上市的意义 二、人民币利率调整对棉花期货发展的影响分析 三、棉花期货市场发展状况 第二节白糖期货市场 一、白糖期货市场的意义 二、白糖期货市场的优势

期货市场技术分析三篇 篇一:《期货市场技术分析》 内容摘要: 第一章技术分析的理论基础 技术分析是以预测市场价格变化的未来趋势为目的,以图表为主要手段对市场行为进行的研究。“市场行为”有三方面的含义:价格、交易量和持仓兴趣。理论基础 技术分析有三个基本假定或者说前提条件 1、市场行为包容消化一切 2、价格以趋势方式演变 3、历史会重演 市场行为包容消化一切 技术分析者认为,能够影响某种商品期货价格的任何因此-----基础的、政治的、性理的或任何其它方面的------实际上都反映在其价格之路。 价格以趋势方式演变 当前趋势将一直持续到掉头反向为止,坚定不移地顺应一个既成趋势直到出现反向的征兆为止。此为趋势顺应理论的源头。 历史会重演 打开未来之门的钥匙隐藏在历史里,或者说将来是过去的翻版。 技术分析与基础分析之辨

技术分析主要研究市场行为,基础分析则集中考察导致价格涨跌或持平的供求关系。基础分析者为了确定某商品的内在价值,需要考虑影响价格的所有相关因素。所谓内在价值就是根据供求规律确定的某商品的实际价值。它是基础分析派的基本概念。如果某商品内在价值小于市场价格,称为价格偏高,应该卖出这种商品。如果市价小于内在价值,叫做价格偏低,应当买入。 两派都试图解决同样的问题,即预测价格变化的方向。只不过着眼点不同。基础派追究市场运动的前因,而技术派则是研究其后果。技术派理所当然地认为“后果”就是所需的全部资料,而理由、原因等无关紧要,基础派则非得刨根究底不可。 技术分析与出、入市时机选择 决策过程分为前后两个阶段:先分析市场,而后选择出入市时机。分析市场可用基础分析与技术分析,但是分析出入市时机得靠技术分析。第一,市场走势是基本经济力量运作的结果,后者则受到政治体系当时状况主导,这又受到政客活动的影响。第二,市场参与者的多数心理状态,将决定价格走势的方向,以及发生变动的时间。 技术分析的灵活性和适应性 技术派可以同时跟踪追随许多不同品种,而基础派只好从一而终。另一个优势为“既见树木又见森林” 技术分析适用与各种交易媒介 股票、期货、外汇、期权。 技术分析适用于各种时间尺度 日线、周线、月线、季线、年线,甚至小时分钟。

中国期货市场:现状、问题与对策 我国期货市场产生与发展,存在着与现实需求的错位的问题。为了适应社会主义市经济的发展状况,不断健全期货市场的内部结构及制度规范,深入推进期货市场。 §1中国期货市场品种 世界期货市场从产生到不断发展、完善,充分说明了期货市场的发展必然伴随着品种创新,上市品种是期货市场永恒的动力。本部分对我国期货市场品种进行了探讨,以寻求最适合我国期货市场发展的制度环境和策略选择。 1中国期货市场品种现状 我国现有的期货品种。大连商品交易所:玉米、黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、聚乙烯、聚氯乙烯;上海期货交易所:铜、铝、锌、黄金、螺纹钢、线材、燃料油、天然橡胶;郑州商品交易所:菜子油、小麦、棉花、白砂糖、PTA、绿豆、早籼稻。 1.1中国期货市场品种特点 1现有期货交易品种太少。我国期货市场经过治理整顿,上市品种大幅减少。交易品种数量过少直接限制了中国期货市场的交易规模,使大量的资金只集中在对几个期货品种的投资商,容易出现对市场的人为控制,使期货市场难以发挥本应起到的作用。 2我国期货品种遵循政府供给导向模式。表现为:⑴管理当局往往直接介入期货品种创新的过程,决定某种产品投入市场与否。⑵一些金融监管法规限制了期货品种创新的空间。供给导向的创新模式事实上使金融机构围于“除了监管者许可的业务,其它业务均不得开展”的被动局面。 3品种创新以吸纳型为主,原创型创新较少。目前我国上市的期货品种基本上是引进国外已有的品种,真正属于我国首次开发的期货品种较少。 1.2中国期货市场品种创新制度约束 1法律法规建设滞后和不健全。我国期货市场监管的法律依据主要是:《期货交易管理暂行条例》、《期货交易所管理办法》、《期货经纪公司管理办法》、《期货从业人员管理办法》和《期货经纪公司高级管理人员任职资格管理办法》。这些法律法规颁布于我国期货市场整顿时期,强调风险防范的禁止性法律规范居多,而鼓励衍生品发展和创新的授权性法律较少。 1.2中国期货市场品种创新制度约束 1法律法规建设滞后和不健全。我国期货市场监管的法律依据主要是:《期货交易管理暂行条例》、《期货交易所管理办法》、《期货经纪公司管理办法》、《期货从业人员管理办法》和《期货经纪公司高级管理人员任职资格管理办法》。这些法律法规颁布于我国期货市场整顿时期,强调风险防范的禁止性法律规范居多,而鼓励衍生品发展和创新的授权性法律较少。

中国金融期货市场发展历史概况和现状分析 摘要中国金融期货交易所于2006年9月8日在上海成立,标志着我国金融期货市场进入了一个创新和发展的新时代。而筹备多年的股指期货经国务院批准于2010年4月16日正式挂牌上市,首批4个合约开始交易。股指期货的推出是我国金融发展史上的一次重大飞跃。本文介绍了我国金融期货市场发展的历史,并对已经上市2年多的股指期货市场进行简单的现状分析。 关键词金融期货国债期货外汇期货股指期货 一、引言 随着布雷顿森林体系的解体,20世纪70年代初国际经济形势发生了剧烈变化,固定汇率制被浮动汇率制取代,70年代中期以来,为了应对国内经济和在汇率自由浮动所带来的影响,西方各国纷纷推行金融自由化政策,以往的利率管制得以放松,由此导致了利率波动日益频繁而剧烈。在这种背景下,外汇期货和利率期货等金融期货衍生品应运而生。伴随着股票市场的发展及其交易方式的不断进步,股指期货也在80年代初产生。在金融期货推出的短短20多年时间里,其交易迅速发展。目前,在国际期货市场上,尽管商品期货交易量在不断增长,但其相对量却是下降的,金融期货已经逐渐成为主要的期货品种,占据了市场的大部分份额。在2011年,金融类衍生品交易量占全部期货期权交易量的较大比重,约为88.7%,其中排在成交量前三位的股票指数、单个股票及利率衍生品交易量合计占全部衍生品交易量的76.2%。商品类衍生品交易量占全球衍生品交易量的比重有所下降,由2010年的13.39%降至10.4%。1 我国在20世纪90年代初曾开展金融期货交易试点,推出了外汇期货、国债期货和股票期货等金融期货品种,但由于当时市场调节尚不具备,除国债期货外,另两类期货都未形成规模。虽然这些早期的尝试并没有取得预期的成功,但却留下了许多宝贵的经验和教训。目前,我国金融环境相对于90年代初期有了显著1资料来源:期货日报https://www.doczj.com/doc/428155882.html,/Newspaper/Show110260.html

浅析中国油脂期货市场交易主体的现状

中国油脂期货市场交易主体的现状、问题与对策摘要: 中国油脂期货市场和国外较成熟的期货市场相比,仍然存在着各种问题和缺陷。本文从中国油脂期货市场会员主体的角度研究了中国油脂期货市场交易主体存在的主要问题,并从引导农民参与期货市场、积极促进油脂生产企业参与国内和国际油脂期货交易,培育机构投资者等方面给出了相关的对策建议。 关键词: 油脂期货市场; 交易主体; 现状; 问题; 对策 一、中国油脂期货市场交易主体的现状 油脂油料产品是关系国计民生的重要农产品,特别是豆油、棕榈油和菜籽油,是中国生产和消费量最大的三个油脂品种,作为食用植物油,其消费量占植物油总量的78%。但是,中国油脂油料生产不能满足国内需求,需要大量的进口,存在巨大的油脂安全问题。中国油脂生产消费对国外市场依赖程度极大,植物油( 含进口油籽折油) 市场对外依存度超过60%。目前中国食用油自给率约为40%,一般认为达到60%的自给率才是安全的。油脂期货是中国农产品期货市场的主要品种,也是近几年上市并获得较大发

展的期货新品种,中国油脂期货虽然上市时间不长,但规模及发展速度很快,已经成为中国农产品期货市场和世界农产品期货市场中的重要组成部分。目前大连商品交易所的豆油期货,棕榈油期货和郑州商品交易所的菜籽油期货交易量均居世界第 1 位。中国油脂期货市场已经具备一定的规模,并在国际市场上产生了重要的影响,无论是国内油脂油料生产者还是需求者,都会受到国际市场的外来冲击,都迫切地需要通过参与期货市场来降低价格波动风险。探讨中国油脂期货市场主体存在的问题,并在此基础上提出培育中国油脂期货市场交易主体的建议,对于利用中国油脂期货市场回避价格风险、改善种植结构,获取市场信息等具有重要的现实意义。 (一) 中国期货市场交易主体 目前,我国期货市场实行政府、交易所和期货行业协会的三级管理体系,期货市场交易主体主要包括期货市场监管部门、期货交易所、中国期货业协会和交易所会员。本研究主要从中国期货市场会员主体角度来研究。中国期货交易所的会员主要由期货经纪公司、金融机构、生产流通企业和国有事业单位构成

2014年橡胶行业分析 报告 2014年6月

目录 一、橡胶产业发展回顾 (4) 1、产业简介 (4) 2、规模式发展成为过去十年主旋律 (5) 3、产业进入由“大”变“强”新阶段 (6) 4、原材料低位利好下游制造,短期龙头毛利有望继续上升 (8) (1)全球天然橡胶呈现供大于求,原材料低位盘整局面恐难改变 (8) (2)主要合成橡胶品种产能过剩,毛利空间受制于天然橡胶与油价双重压力 (9) 二、轮胎与橡胶制品:进口替代、产业升级 (10) 1、轮胎:车用消费品迎来黄金发展新阶段 (10) (1)汽车消费观“平民化”将促使车用消费品迎来国产化浪潮 (10) (2)国内轿车替换胎市场将成为轮胎国产化的突破口 (12) (3)并购重组、集中度提升是大势所趋 (14) (4)具有品牌、渠道、技术能力的龙头公司将会逆势崛起 (16) 2、橡胶制品:高端制造带来产业升级 (18) (1)橡胶制品行业竞争格局稳定 (18) (2)产品升级是行业发展的核心驱动力 (19) (3)产业链一体化打开成长空间 (21) 三、配套行业:需求稳定,格局优化 (21) 1、需求增长:全球需求稳定增长,中国仍是最大驱动力 (21) (1)全球橡胶及助剂消费量保持稳定增长 (21) (2)中国需求依然是最大驱动力 (22) 2、橡胶助剂:环保风暴促行业健康发展 (24) (1)橡胶助剂的产业演变:一场进口替代的盛宴 (24) (2)环保风暴促进行业快速健康发展 (27) 3、炭黑:集中度提升格局优化,行业进入周期反转 (29) (1)我国炭黑工业占据全球重要地位 (29) (2)行业集中度提升是大势所趋 (29)

浅析中国期货市场的发展 蔡妃 (湖北第二师范学院经管院 08国贸一班 0850510001) [摘要]随着我国经济市场化的深入,期货市场已初具规模,但由于起步较晚,违规事件屡屡发生。文章针对我国期货市场上存在的主要问题,分析了存在问题的原因,位我国期货市场的发展提供了合理建议。 [关键字] 交易所规避风险国十六条制度创新 一、中国期货市场的发展历程和现状简介 (一)我国期货市场的发展历程 国际上期货市场是和股票市场、外汇市场并存的三大金融交易体系,在全球拥有众多的参与者。期货市场是进行期货交易的场所,是多种期交易关系的总和。它是按照“公开、公平、公正”原则,在现货市场基础上发展起来的高度组织化和高度规范化的市场形式。既是现货市场的延伸,又是市场的又一个高级发展阶段。从组织结构上看,广义上的期货市场包括期货交易所、结算所或结算公司、经纪公司和期货交易员;狭义上的期货市场仅指期货交易所。期货交易所是买卖期货和约的场所,是期货市场的核心。 我国期货市场经历了研究试点阶段,正在向常规发展阶段发展。在过去23年的发展过程中,大体经历了第一阶段,理论准备与试办阶段(1987——1993年);第二阶段,治理与整顿阶段(1993年——2000年);第三阶段,过渡发展期(2000年至今)。随着《期货交易管理暂行条例》和四个管理办法的发布,我国的期货市场也进入了过渡发展阶段。目前我国有关期货市场的最高法规为2007年国务院修订的《期货交易管理条例》。 (二)我国期货交易所现在期货市场上的交易品种(截止到2010年12月1日为止) (三)期货市场功能和作用 期货市场的功能有两大功能,一是规避风险。所谓的规避风险的功能是只借助套期保值的交易方式,通过在期货和现货两个市场进行方向相反的交易,从而到期货和现货市场之间建立一种盈亏冲抵机制,以一个市场的盈利弥补两外一个市场的亏损,从而实现锁定成本、稳定收益的目的。简单来说就是具有现货生产者或者是交易者买卖未来一段时间内的期货商品防止以后价格的上涨而带来的损失。二是价格发现。所谓价格发现,是指利用市场公开竞价交易等交易制度,形成一个反映市场供求关系的市场价格。简单来说就是期货市场上发现的价格可以为未来时间内该品种的价格波动有个走向指示。

2011年国际天然橡胶行业分析报告

目录 1、国际天然橡胶需求情况 (3) (1)概览 (3) (2)需求的地区结构 (4) (3)需求的行业结构 (5) (4)天然橡胶与合成橡胶的替代关系 (6) 2、国际天然橡胶供给 (8) (1)天然橡胶种植面积和产量 (8) (2)天然橡胶生产的地区结构 (9) (3)供给方面的垄断因素 (10) 3、国际天然橡胶市场价格 (11) 4、国际天然橡胶产业的生产组织、产品结构和技术发展趋势 (13) (1)行业生产的组织方式 (13) (2)生产工艺与产品结构 (14) (3)技术发展趋势 (14)

天然橡胶产业资源约束特征明显,供给量提升较困难。天然橡胶是基础工业原料,其需求量、价格变动与全球经济周期和产业调整密切相关。 1、国际天然橡胶需求情况 (1)概览 天然橡胶产业是国民经济的基础产业,其需求非常广泛,与宏观经济密切相关。自上世纪60 年代到2008 年,全球天然橡胶的消费平均年增长率保持在3.1%以上,从1960 年的200 多万吨消费量发展到2008 年的1,107 万吨。其中,得益于本世纪初以来至2008 年上半年的全球经济景气、中国等新兴市场工业化进程的快速发展,全球天然橡胶消费量保持连续8 年上升。 2008 年下半年至2009 年,由于全球金融危机、主要发达国家经济低迷、汽车消费下降等因素影响,全球天然橡胶消费939 万吨,同比下降7.67%。据IRSG预测,随着全球经济的缓慢复苏,2010 年天然橡胶消费量预计同比增长4.4%至980 万吨。至2019 年预计天然橡胶消费量将增至约1,400 万吨。

期货行业研究 1、行业主管部门 根据《公司法》、《期货交易管理条例》、《期货公司监督管理办法》等相关法律法规和规章制度的规定,目前我国期货行业形成了由中国证监会、中国证监会各地派出机构、中国期货业协会、期货交易所和中国期货市场监控中心共同组成的集中监管与自律管理相结合的监管体系。 中国证监会为国务院直属正部级事业单位,依照法律、法规和国务院授权对全国证券期货市场进行集中统一的监督管理,维护期货市场秩序,保障其合法运行。 中国证监会在省、自治区、直辖市和计划单列市设立了证券监管局以及上海、深圳证券监管专员办事处。各地证监局是中国证监会的派出机构,中国证监会对证监局实行垂直领导的管理体制。中国证监会及其下属派出机构共同对中国期货市场进行集中统一监管。 中国期货业协会是期货行业的自律性组织,是非营利性的社会团体法人,由会员、特别会员和联系会员组成。中国期货业协会的权力机构为全体会员组成的会员大会。中国期货业协会接受业务主管单位中国证监会和社团登记管理机关民政部的业务指导和监督管理。

期货交易所是为期货集中交易提供场所和设施,组织和监督期货交易,实行自律管理的法人。我国现有上期所、大商所、郑商所、中金所及上期能源5家期货交易所。 中国期货市场监控中心是经国务院同意、中国证监会决定设立的非营利性公司制法人。其业务接受中国证监会领导、监督和管理。

2、行业政策法规

3、行业概况 (1)行业发展历程 我国期货行业历经20年的发展,从1988年至1993年的起步探索阶段,到1993年至1999年的治理整顿阶段,再到2000年至今的规范发展阶段,已逐渐步入健康稳定发展、经济功能日益显现的良性轨道。2001年中国加入世界贸易组织(WTO),标志着我国开始逐渐融入国际期货市场。 1)1988年至1993年,起步探索阶段 我国期货市场于1988年开始起步探索,先后经历了理论研究与方案设计阶段(1988年至1990年)和交易所现货试点阶段(1990年至1993年)。 1988年3月,第七届全国人民代表大会第一次会议上的《政府工作报告》指出:“加快商业体制改革,积极发展各类批发市场贸易,探索期货交易”,确定了在我国开展期货市场研究的课题。在国务院领导的指示下,国务院发展研究中心、国家体改委和商业部等部门成立了期货市场研究工作小组,对国外期货市场的发展历程进行了系统深入的考察,集中全国力量组织试点工作研究,总结了大量期货市场的理论知识和发展经验,出台了农产品初步试点方案。 1990年10月,郑州粮食批发市场经国务院批准正式成立,标志着中国期货市场的诞生和现代化期货交易所的出现,中国期货市场进入现货试点阶段。1992年10月,随着中国当代第一个期货标准化合约在深圳有色金属交易所的推出,上海金属交易所和郑州粮食批发市场也相继推出期货标准化合约,标志着

中国股指期货市场的发展现状及建议 雎岚韩慧君赵娟穆静发表于:《深圳金融》2011年第11期 我国自2010年4月16 0在中国金融期货交易所上市沪深300股指期货合约以来,迄今股指期货市场已经有了相当程度的发展。在此,我们试图结合国际股指期货市场发展规律,总结出我国股指期货市场发展的不足,同时从监管部门的角度对股指期货的进一步发展提出政策建议。 一、中国股指期货发展特点及存在问题 一年多来我国股指期货市场发展特点主要表现为以下三点: 一是走势平稳,交芴量大。总体来看,股指期货合约到期交割平稳,投资者移仓操作均匀,合约切换顺利,交割率较低。因此,合约到期对期现货市场运行没有产生过大的影响,成交最没有出现异常放大,期现市场价格也未出现异常波动。 据中国期货业协会统计,股指期货从2010年4月16日幵始交易,当年累计成交金额达到82.14万亿元,占2010年全年期货市场成交总额的267。。来自中金所的数据显示,截至2011 年4月1日收盘,沪深300股指期货已累计成交52.3万亿元。 二是股指期货套保作用逐渐发挥。对机构投资者来说,股指期货的套保功能尤为重要。资料显示,20多家券商在2010年已经成功地运爪股指期货工具进行套期保值操作,部分券商的交易收益#至超过亿元;此外,公募搞金专户已逐步参与股指期货市场,其中大多数是利用股指期货开发绝对收益产品。

三是股指期货投资者结构向着多元化方向发展。尽管我国股指期货市场在现阶段交易参与者以个人投资者为主,但伴随着保险资金、社保耥金、卩?11以及信托等机构参与股指期货市场相关办法的陆续出台,股指期货的投资荞结构将会发生根本性变化。 我国股指期货市场在稳步发展的同时,也表现出渚多不足,例如:个人投资者准入存在隐性门槛,相关法律法规尚不完善,行业自律缺失,多层次、多元化的投资结构尚未建立等。从国际市场的经验来看,由于股指期货的做空机制具有卨倍杠杆的特点,会放大风险,恶意操纵其至会酿成股灾。此外,针对我国还需考虑国际竞争对金融市场安全的影响,如允许外资进入股指期货市场可能对市场造成波动等。因此,如何合理高效地监管股指期货市场的风险则显得至关重要。 股指期货作为中国资本市场改革前沿的新兴产品,具有着巨大的发展潜力。“新”既意味着中国资本市场多样化的投资机遇,也构成对中国资本市场监管的一大“挑战”。如何建立市场的规范化监管制度,树立投 资者的信心,建设6好的市场投资环境,是当前我国乃至全球股指期货市场发展的重要议题。 二、从国际股指期货市场发展趋势看对中国的启示 国际股指期货市场发展趋势接本上可以概括为以下四点:品种创新与国际化趋势;交易所兼并与改革趋势;电子化交易网络支持的全球股指期货市场融合趋势;新兴市场将股指期货视为金融改革突破口的趋势。下面我们就中国股指期货市场发展,从新品种创新、加强与

天然橡胶行业分析报告

目录 一、天然橡胶行业政策环境和管理体制 (3) 1、产业政策环境 (3) 2、主管部门和管理体制 (4) 3、具体政策、管理制度 (4) (1)产业规划 (4) (3)行业技术标准 (5) (3)关税等税收政策 (5) (4)良种补贴政策 (7) (5)国家储备政策 (7) (6)《中华人民国森林法》及其实施条例 (8) (7)环境保护的法律、法规 (8) 二、国天然橡胶需求 (9) 1、需求总量居世界首位、高度依赖进口 (9) 2、下游行业发展还将引领天然橡胶的需求 (10) 三、国天然橡胶供给 (11) 1、产量增长缓慢,国自给水平严重不足 (11) 2、生产布局、产品结构 (12) 四、我国天然橡胶进口状况 (12) 五、影响天然橡胶产业发展的有利因素和不利因素 (13) 1、有利因素 (13) 2、不利因素 (15) 六、行业主要参与者简况 (16)

国际传统理论认为,北纬15 度以北不适宜种植天然橡胶。上世纪50 年代初,我国天然橡胶年产量仅200 吨,而天然橡胶被西方国家列入禁运物资。中国人民解放军林业工程第一师、第二师于1952 年开始在、雷州半岛等地尝试大规模种植橡胶。经过广大农垦人的不懈努力,至上世纪80 年代中期,我国大面积种植天然橡胶成功,并建立了独立、完整的橡胶工业。至2008 年末,我国天然橡胶种植面积、产量位居世界前6 位。 随着国民经济的快速发展,我国对天然橡胶的需求持续增加。但是我国天然橡胶产业面临适宜种植面积有限、自然灾害较频繁、区域发展不平衡、生产国市场控制等问题,供需矛盾日益突出,进口依存度迅速攀升。 一、天然橡胶行业政策环境和管理体制 1、产业政策环境 天然橡胶在我国一直被列为战略物资,尽管目前天然橡胶国际贸易已实现正常化,但国务院办公厅于2007 年2 月13 日下发的《关于促进我国天然橡胶产业发展的意见》(国办发[2007]10 号)中仍然明确指出“天然橡胶是重要的战略资源和工业原料”,并要求农业部等主管部门、金融机构等支持天然橡胶行业发展。 由于自然条件相对不利以及天然橡胶的重要意义,我国政府对天然橡胶产业实施关税保护,在2002 年与东盟国家签订的《中国-东盟

《期货市场技术分析》 内容摘要: 第一章技术分析的理论基础 技术分析是以预测市场价格变化的未来趋势为目的,以图表为主要手段对市场行为进行的研究。“市场行为”有三方面的含义:价格、交易量和持仓兴趣。 理论基础 技术分析有三个基本假定或者说前提条件 1、市场行为包容消化一切 2、价格以趋势方式演变 3、历史会重演 市场行为包容消化一切 技术分析者认为,能够影响某种商品期货价格的任何因此-----基础的、政治的、性理的或任何其它方面的------实际上都反映在其价格之路。价格以趋势方式演变 当前趋势将一直持续到掉头反向为止,坚定不移地顺应一个既成趋势直到出现反向的征兆为止。此为趋势顺应理论的源头。 历史会重演 打开未来之门的钥匙隐藏在历史里,或者说将来是过去的翻版。

技术分析与基础分析之辨 技术分析主要研究市场行为,基础分析则集中考察导致价格涨跌或持平的供求关系。基础分析者为了确定某商品的内在价值,需要考虑影响价格的所有相关因素。所谓内在价值就是根据供求规律确定的某商品的实际价值。它是基础分析派的基本概念。如果某商品内在价值小于市场价格,称为价格偏高,应该卖出这种商品。如果市价小于内在价值,叫做价格偏低,应当买入。 两派都试图解决同样的问题,即预测价格变化的方向。只不过着眼点不同。基础派追究市场运动的前因,而技术派则是研究其后果。技术派理所当然地认为“后果”就是所需的全部资料,而理由、原因等无关紧要,基础派则非得刨根究底不可。 技术分析与出、入市时机选择 决策过程分为前后两个阶段:先分析市场,而后选择出入市时机。分析市场可用基础分析与技术分析,但是分析出入市时机得靠技术分析。第一,市场走势是基本经济力量运作的结果,后者则受到政治体系当时状况主导,这又受到政客活动的影响。第二,市场参与者的多数心理状态,将决定价格走势的方向,以及发生变动的时间。 技术分析的灵活性和适应性 技术派可以同时跟踪追随许多不同品种,而基础派只好从一而终。另一个优势为“既见树木又见森林”

2017年国内期货行业分析报告 2017年国内期货行业分析报告 2018年1月

目录 一、我国期货市场基本情况 (4) 1、我国期货市场现状 (4) 2、我国期货公司发展现状 (6) 3、我国期货行业发展趋势 (8) (1)期货市场进一步呈现集中化的趋势 (8) (2)业务范围扩大化 (9) (3)竞争模式差异化 (9) (4)网点布局国际化 (10) (5)交易标的丰富化 (10) 4、进入期货行业的主要壁垒 (10) 二、我国期货市场的发展历程 (11) 三、国内期货行业的监管情况 (14) 1、主要监管机构 (14) (1)中国证监会 (14) (2)中国期货业协会 (16) (3)期货交易所 (18) (4)中国期货市场监控中心 (20) 2、期货公司设立条件 (22) 2、期货公司业务范围 (23) 3、期货公司风险监管指标 (23) 4、期货公司主要监管法律 (25) 四、影响中国期货业发展的因素 (26) 1、有利因素 (26) (1)国民经济持续向好发展,金融行业持续蓬勃成长 (26) (2)监管部门在加强规范风险前提下放开创新 (27) (3)期货公司业务范围扩大,或可提供全方位金融服务 (28)

(4)创新业务多元化期货公司的产品结构和收入来源 (28) (5)央行持续的相对宽松货币政策短期刺激期货行业发展 (29) (6)投资者逐步接受期货投资 (29) 2、不利因素 (30) (1)期货市场集中度不足,市场竞争同质化严重 (30) (2)期货公司收入来源过于单一 (30) (3)期货公司抵御市场风险的能力偏弱 (31) 五、期货行业主要经营模式、周期性和区域性 (31) 1、主要经营模式 (31) 2、周期性 (32) 3、区域性 (32) 六、我国期货行业竞争情况 (33)