建筑行业税务处理

一、建筑行业日常成本费用发票可抵扣项目及适用税率(见

附表1:(建筑行业发票)工程施工部分可抵扣项目及适用税率明细表,附表2:(建筑行业发票)日常费用可抵扣项目及适用税率明细表)

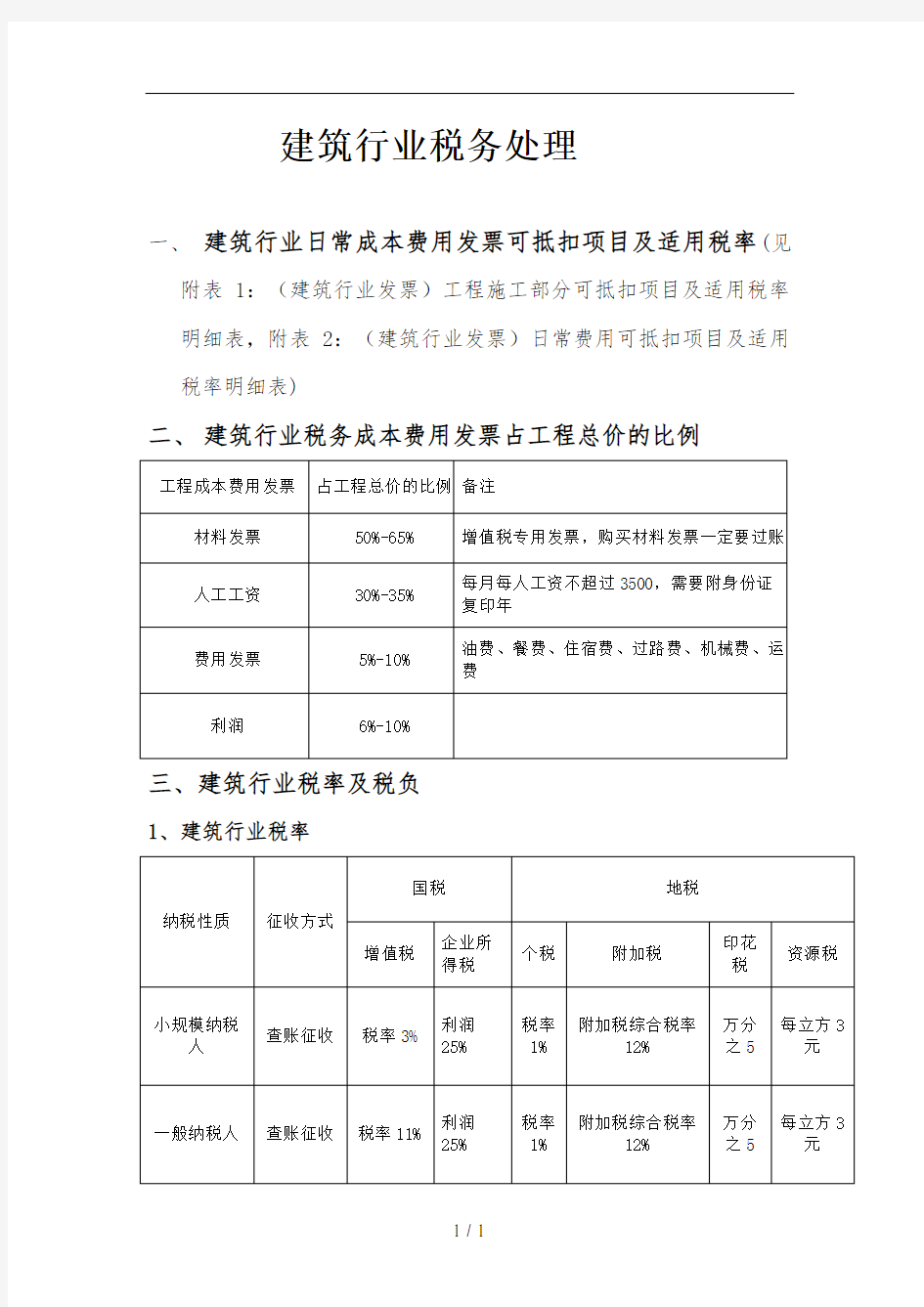

二、建筑行业税务成本费用发票占工程总价的比例

三、建筑行业税率及税负

1、建筑行业税率

2、建筑行业税负

(1)案例:甲建筑公司为增值税一般纳税人,2016年5月1日承接A工程项目工程价款100万元,该项目发生工程成本为833707.98元,其中购买材料、动力、机械等取得增值税专用发票上注明的金额为645887.47元。对A工程项目甲建筑公司选择适用一般计税方法计算应纳税额,该工程项目需缴纳多少税款?

(2)以上案例在合理避税的情况下,该工程项目实际需多少缴税款?(备注:应取得增值税专用发票上注明的进项税额达到销项税额的60%)

含税价1,000,000.00元

不含税价900,900.90元

税额100万元-900900.90=99099.10元

材料票抵扣税额87179.49元

国税:增值税99099.10-87179.49=11919.61元

企业所得税利润72192.92*0.25=18048.23元地税:城建税11919.61*7%=834.37元

教育费附加11919.61*2%=357.59元

地方教育费附加11919.61*2%=238.39元

个人所得税 900900.90*1%=9009.01元

(含税价)印花费100万元*0.05%=500元

资源税2034.02元

实缴税款合计42941.22元

(3)以上案例在合理避税的情况下,建筑行业的综合税负是 4.3468%,该工程项目需缴税额大概是100万元*4.3468%=43468元,实缴税款合计42941.22元。实缴税款与综合税负相差43468.00-42941.22=526.78元,说明实缴税款与综合税负相差甚小,可以做为计税依据。

三、建筑行业合理避税的优势

1、合理避税综合税负与实际缴纳的综合税负对比

(1)真实案例:某包工头挂靠甲建筑公司做A工程项目,A工程项目工程总价2257760元。甲建筑公司为增值税一般纳税人,2017年7月24日A工程项目完工,开出工程价款2257760元(增值税专用发票11%),其中购买材料、动力、机械等取得增值税专用发票上注明的税额为175035.49元。对A工程项目甲建筑公司选择适用一般计税方法计算应纳税额,该工程项目需缴纳多少税款?

答:a、在合理避税情况下,建筑行业的综合税负是 4.5968%,该工程项目需缴纳2257760*0.043468=98140.31元。

b、该工程项目实际缴纳是:130938.81元,实际缴纳的综合税负是130938.81/2257760=5.7995%

含税价:2257760元

不含税价:2034018.02元

国税:增值税2237741.98-专票抵扣175035.49=48706.49元

地税:城建税48706.49*0.07=3409.45元

教育费附加48706.49*2%=1461.19元

地方教育费附加48706.49*2%=974.13元

企业所税税2034018.02*2.5%=50850.45元

个人所得税2034018.02*1%=20340.18元

(含税价)印花费*0.05%=1128.88元

资源税4068.04元

c、在合理避税情况下,可以少缴纳130938.81-98140.31=32798.5元税款。

2、在没有材料发票情况下,可以采用增值税简易计税方式合理避税

(1)案例:甲建筑公司为增值税一般纳税人,2016年4月1日承接A工程项目(《建筑工程施工许可证》上注明的合同开工日期为4月10日),并将A项目中的部分施工项目分包给了乙公司。5月30日发包方按进度支付工程价款222万元。5月甲公司支付给乙公司工程分包款50万元。对A工程项目甲建筑公司选用简易计税方法计算应纳税额,5月需缴纳多少增值税?

答:《建筑工程施工许可证》上注明的合同开工日期在4月30日前的建筑工程项目为建筑工程老项目,可以选择适用简易计税方法,以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额。

该公司5月应纳增值税额为(222-50)/(1+3%)×3%=5.01万元

(2)案例:甲建筑公司为增值税小规模纳税人,2016年5月1日承接A工程项目,5月30日发包方按进度支付工程价款222万

元,该项目当月发生工程成本为100万元,其中取得增值税发票上注明的金额为50万元。甲建筑公司5月需缴纳多少增值税?

答:小规模纳税人采用简易计税方法,其进项税额不能抵扣。

应纳税额=销售额×征收率。

该公司5月应纳增值税额为222/(1+3%)×3%=6.47万元