某新建工业项目财务评价案例

一、项目概况

某新建项目,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址方案、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究论证和多方案比较。项目财务评价在此基础上进行。项目基准折现率为12%,基准投资回收期为8.3年。

二、基础数据

(1)生产规模和产品方案。生产规模为年产1.2万吨某工业原料。产品方案为A型及B型两种,以A型为主。

(2)实施进度。项目拟两年建成,第三年投产,当年生产负荷达到设计能力的70%,第四年达到90%,第五年达到100%。生产期按8年计算,计算期为10年。

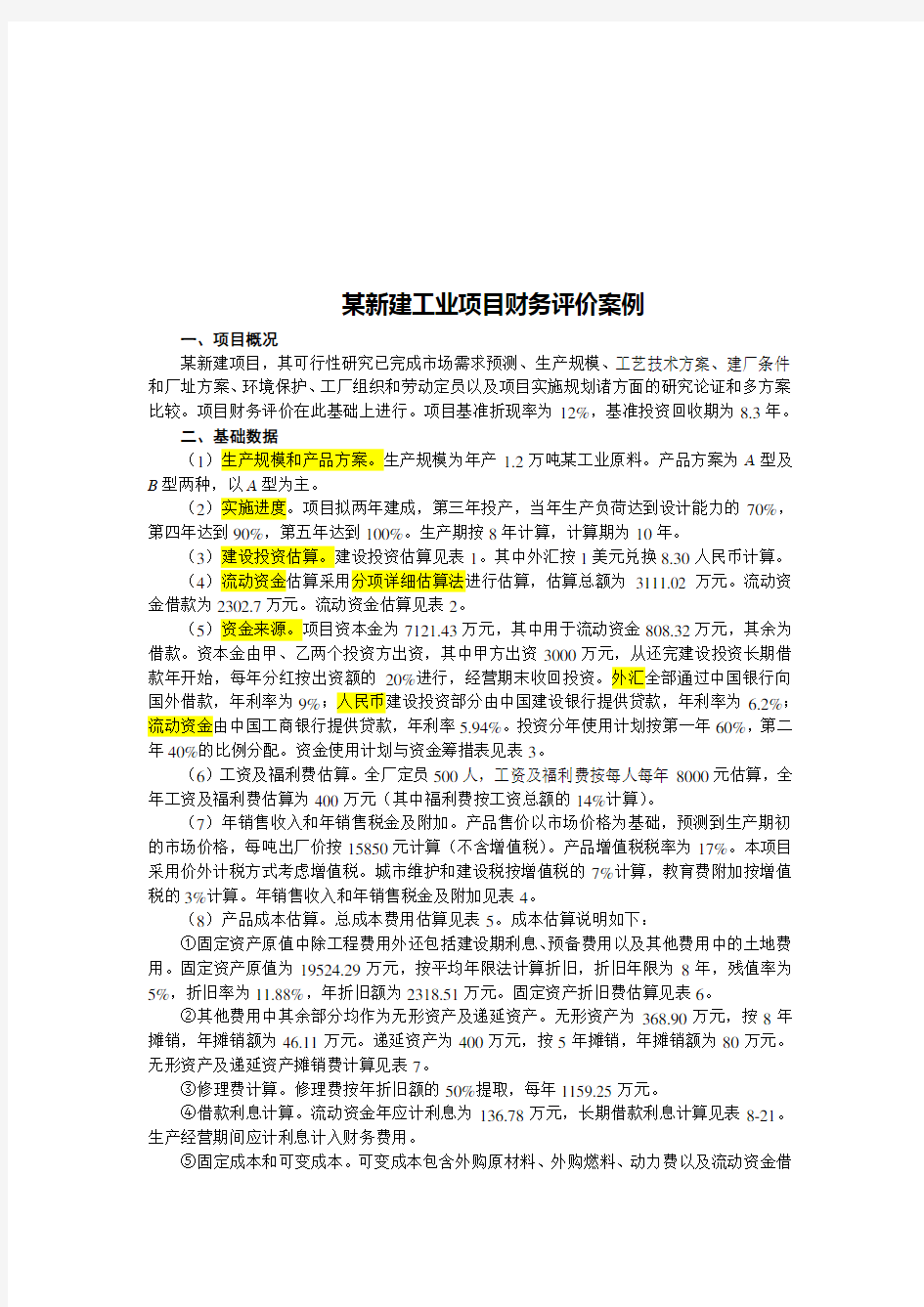

(3)建设投资估算。建设投资估算见表1。其中外汇按1美元兑换8.30人民币计算。

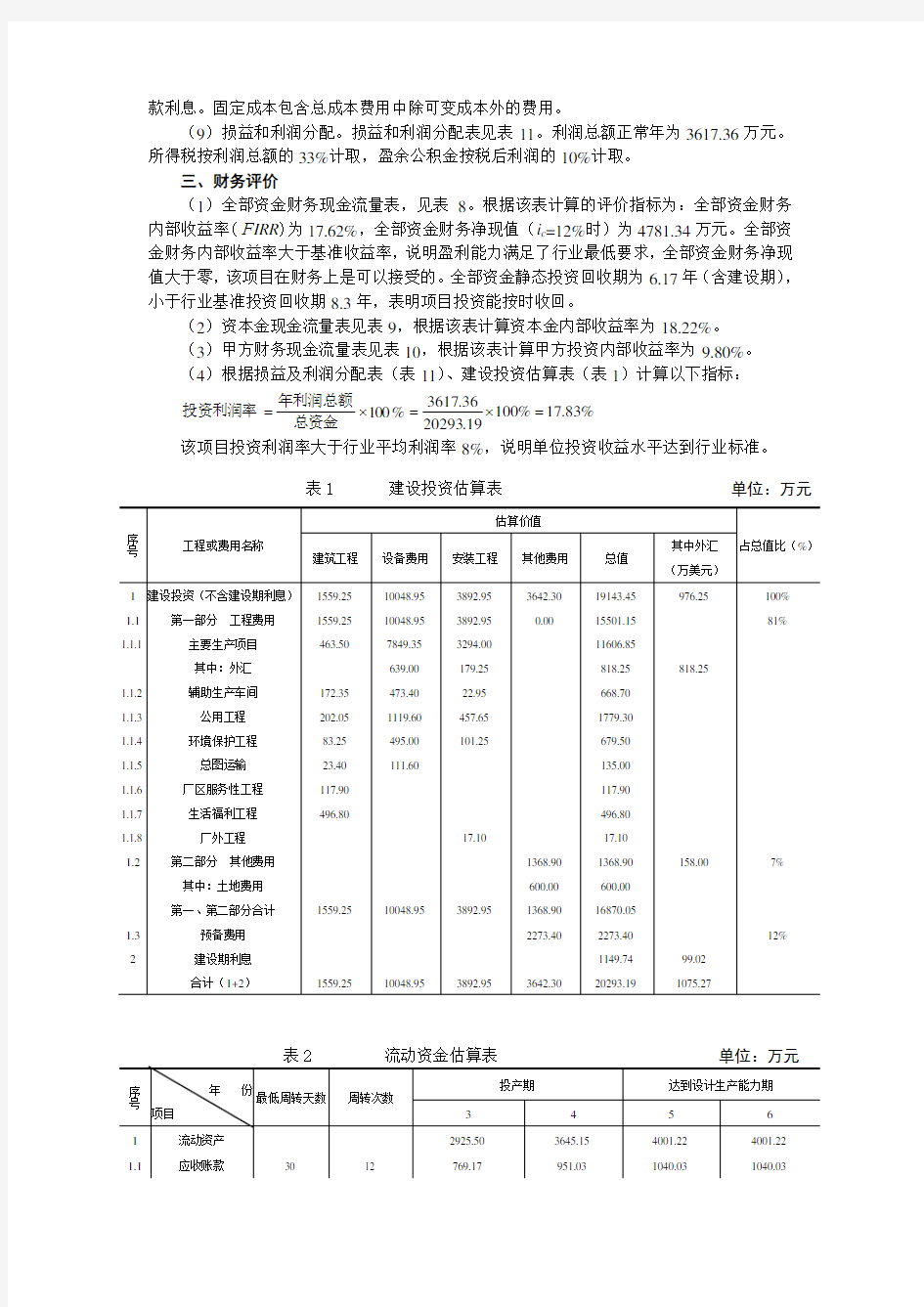

(4)流动资金估算采用分项详细估算法进行估算,估算总额为3111.02万元。流动资金借款为2302.7万元。流动资金估算见表2。

(5)资金来源。项目资本金为7121.43万元,其中用于流动资金808.32万元,其余为借款。资本金由甲、乙两个投资方出资,其中甲方出资3000万元,从还完建设投资长期借款年开始,每年分红按出资额的20%进行,经营期末收回投资。外汇全部通过中国银行向国外借款,年利率为9%;人民币建设投资部分由中国建设银行提供贷款,年利率为6.2%;流动资金由中国工商银行提供贷款,年利率5.94%。投资分年使用计划按第一年60%,第二年40%的比例分配。资金使用计划与资金筹措表见表3。

(6)工资及福利费估算。全厂定员500人,工资及福利费按每人每年8000元估算,全年工资及福利费估算为400万元(其中福利费按工资总额的14%计算)。

(7)年销售收入和年销售税金及附加。产品售价以市场价格为基础,预测到生产期初的市场价格,每吨出厂价按15850元计算(不含增值税)。产品增值税税率为17%。本项目采用价外计税方式考虑增值税。城市维护和建设税按增值税的7%计算,教育费附加按增值税的3%计算。年销售收入和年销售税金及附加见表4。

(8)产品成本估算。总成本费用估算见表5。成本估算说明如下:

①固定资产原值中除工程费用外还包括建设期利息、预备费用以及其他费用中的土地费用。固定资产原值为19524.29万元,按平均年限法计算折旧,折旧年限为8年,残值率为5%,折旧率为11.88%,年折旧额为2318.51万元。固定资产折旧费估算见表6。

②其他费用中其余部分均作为无形资产及递延资产。无形资产为368.90万元,按8年摊销,年摊销额为46.11万元。递延资产为400万元,按5年摊销,年摊销额为80万元。无形资产及递延资产摊销费计算见表7。

③修理费计算。修理费按年折旧额的50%提取,每年1159.25万元。

④借款利息计算。流动资金年应计利息为136.78万元,长期借款利息计算见表8-21。生产经营期间应计利息计入财务费用。

⑤固定成本和可变成本。可变成本包含外购原材料、外购燃料、动力费以及流动资金借

款利息。固定成本包含总成本费用中除可变成本外的费用。

(9)损益和利润分配。损益和利润分配表见表11。利润总额正常年为3617.36万元。所得税按利润总额的33%计取,盈余公积金按税后利润的10%计取。

三、财务评价

(1)全部资金财务现金流量表,见表8。根据该表计算的评价指标为:全部资金财务内部收益率(FIRR )为17.62%,全部资金财务净现值(i c =12%时)为4781.34万元。全部资金财务内部收益率大于基准收益率,说明盈利能力满足了行业最低要求,全部资金财务净现值大于零,该项目在财务上是可以接受的。全部资金静态投资回收期为6.17年(含建设期),小于行业基准投资回收期8.3年,表明项目投资能按时收回。

(2)资本金现金流量表见表9,根据该表计算资本金内部收益率为18.22%。 (3)甲方财务现金流量表见表10,根据该表计算甲方投资内部收益率为9.80%。 (4)根据损益及利润分配表(表11)、建设投资估算表(表1)计算以下指标:

%100?=

总资金年利润总额

投资利润率%83.17%10019

.2029336.3617=?=

该项目投资利润率大于行业平均利润率8%,说明单位投资收益水平达到行业标准。

表1 建设投资估算表 单位:万元

注:各年流动资金在年初投入

表4 销售收入、销售税金及附加和增值税估算表

注:1.增值税仅为计算城市维护建设税和教育费附加的依据;2.本报表税金的计算方法采用不含增值税的计算方法。

表6 固定资产折旧费估算表单位:万元

表7无形资产及递延资产摊销费估算表单位:万元

表8全部资金财务现金流量表单位:万元

计算指标:全部资金财务内部收益率(FIRR)=17.62%;全部资金财务净现值(FNPV)(i c=12%)=¥4,781.34万元;

全部资金静态投资回收期(从建设期算起)=6.17年

表9资本金财务现金流量表单位:万元

计算指标:资本金内部收益率:18.22%

表10 甲方投资财务现金流量表单位:万元

计算指标:甲方投资内部收益率:9.80%

人民币借款偿还期(从借款开始年算起): )(73.568

.467272.34175年=+

(5)根据损益及利润分配表(表11)、资金来源与运用表(表12)、长期借款偿还计划表(表13)、固定资产折旧估算表(表6)、无形资产及递延资产摊销估算表(表7)计算以下指标:

利息备付率(按整个借款期考虑)

.290.630.382056.2253330.3820>=+=+=

=

借款利息支付利润总额借款利息支付当期应付利息费用

税息前利润 偿债备付率(按整个借款期考虑) 当期应还本付息金额

当期用于还本付息资金

=

.115.208

.1398030.382030.382048.1509790.76807.18548>=++++=++++=

借款本金偿还

借款利息支付应付利息

税后利税无形及递延资产摊销固定资产折旧费

式中利息支付的计算如表14所示。

式中借款本金偿还=建设投资-建设投资中的资本金

=20293.19-7121.43+808.32=13980.08(万元)

该项目利息备付率大于2.0,偿债备付率大于1.0,说明项目偿债能力较强。 四、财务评价说明

本项目采用量入偿付法归还长期借款本金。总成本费用估算表(表5)、损益及利润分配表(表11)及借款偿还计划表(表13)通过利息支出、当年还本和税后利润互相联系,通过三表联算得出借款偿还计划;在全部借款偿还后,再计提盈余公积金和确定利润分配方案。三表联算的关系如图1所示。

图1

五、评价结论

财务评价结论详见财务评价结论汇总表(表15)。

从主要指标上看,财务评价效益均可行,而且生产的产品是国家急需的,所以项目是可以接受的。

表15 评价结论汇总表

第10章建设项目财务效益评估 项目的财务评价作为项目经济评价中重要的组成部分,在项目决策分析与评价工作中占有非常重要的地位。对一般项目来说,尤其是对那些由市场调空的竞争性项目,财务评价是必不可少的评价内容和工作程序,其结论是项目投资决策的直接依据。对项目进行财务评价主要是评价其在财务上的盈利性和偿债能力,考察项目的财务状况。 10.1 项目的财务评价概述 ㈠财务评价的含义 根据国家现行的财税、金融、外汇制度和价格体系,分析计算项目直接发生的财务效益和费用,编制财务报表,考察项目的盈利能力、清偿能力、抗风险能力及外汇效果等财务状况,据以判断项目财务上是否可行的一种经济评价方法。 ㈡财务评价的作用 对项目投资主体,还是对为项目建设和生产经营提供资金的其他机构或个人,均具有十分重要的作用。主要表现在以下几方面: 1.考察项目的财务盈利能力。 2.用于制定适宜的资金规划。 3.为协调企业利益和国家利益提供依据。 4.为中外合资项目提供双方合作的基础。 10.1.2 建设项目财务评价的原则

1.坚持效益与费用计算口径一致的原则。 2.坚持动态分析为主、静态分析为辅的原则。 3.坚持采用预测价格的原则。 4.坚持定量分析为主、定性分析为辅的原则。 财务评价是在确定的建设方案、投资估算和融资方案的基础上进行财务可行性研究。财务评价的主要内容与步骤如下: 1.选取财务评价基础数据与参数。 2.计算销售(营业)收入、估算成本费用。 3.编制财务评价报表。财务现金流量表、损益和利润分配表、资金来源与运用表、借款偿 还计划表。 4.计算财务评价指标,进行盈利能力分析和偿债能力分析。 5.进行不确定性分析,包括敏感性分析和盈亏平衡分析。 6.编写财务评价报告。 10.2建设项目财务评价基础数据的测算 10.2.1 资本性投入基础数据的测算 1.总成本费用及其构成 ⑴生产成本的构成

工业工程建设项目投资决策分析 ——某拟建投资项目经济评价案例 学习目的 通过本案例掌握工业工程建设项目投资决策的基本程序和主要内容,包括费用与效益估算、资金来源与使用计划、财务分析、不确定性分析,特别是熟练掌握《建设项目经济评价方法与参数(第三版)》所要求的盈利能力分析、偿债能力分析、财务生存能力分析,盈亏平衡分析、敏感性分析等财务分析内容,掌握项目融资前分析和融资后分析中编制财务报表与指标的方法。 案例资料 一、概述 (一)项目概况 该拟建投资项目是新建项目,且其经济评价是在可行性研究报告阶段(即完成市场需求预测,生产规模选择,工艺技术方案,原材料、燃料及动力的供应,建厂条件和厂址方案,公用工程和辅助设施,环境保护,企业组织和劳动定员以及项目设施规划等多方面进行研究论证和多方案比较并确定了最佳方案)进行的。 该拟建投资项目生产的产品是在国内外市场上比较畅销的产品,且该项目投产后可以产顶进(替代进口)。 该项目拟占地(农田)250亩,且交通较为便利。其原材料、燃料、动力等的供应均有保证,该拟建投资项目主要设施包括生产车间,与工艺生产相适应的辅助生产设施、公用工程以及有关的管理、生活福利设施。 该拟建投资项目的年设计生产能力为23万件。 (二)编制依据 本经济评价的编制依据为项目可行性研究报告推荐的技术方案、产品方案、建设条件、建设工期、《建设项目经济评价方法与参数(第三版)》及国家现行财税政策、会计制度与相关法规。 (三)计算期 计算期包括建设期和生产经营期。该拟建投资项目的建设期为3年,从第4年开始投产,其中第4年的达产率为80%,第5年的达产率为90%,第6年以后均为100%,项目的生产经营期为15年,则项目计算期为18年。 二、费用与效益估算 (一)总投资估算 1.固定资产投资估算 (1)固定资产投资额估算是根据概算指标估算法进行的。根据概算指标估算法估算的固定资产投资额为40200万元。 (2)建设期利息按投资借款计划及估算公式估算为4650万元。即: 建设期第一年的投资借款利息=10000÷2×10%=500(万元) 建设期第二年的投资借款利息=(10500+9000÷2)×10%=1500(万元)

(财务管理案例)财务评价 案例

[案例一] 背景: 某公司拟建设一个工业生产性项目,以生产国内急需的一种工业产品。该项目的建设期为1年,运营期为10年。这一建设项目的基础数据如下: 1.建设期投资(不含建设期利息)800万元,全部形成固定资产。运营期期末残值为50万元,按照直线法折旧。 2.项目第二年投产,投入流动资金200万元。 3.该公司投入的资本金总额为600万元。 4.运营期中,正常年份每年的销售收入为600万元,经营成本为250万元,产品销售税金及附加税率为6%,所得税税率为33%,年总成本费用为325万元,行业基准收益率为10%。 5.投产的第1年生产能力仅仅为设计生产能力的60%,所以这一年的销售收入与经营成本都按照正常年份的60%计算。这一年的总成本费用为225万元。投产的第2年及以后各年均达到设计生产能力。 问题: 1.在表1-1中填入基础数据并计算所得税。 2.计算项目的静态、动态投资回收期。 3.计算项目的财务净现值。 4.计算项目的内部收益率。 5.从财务评价的角度,分析拟建项目的可行性。 表1-1某拟建项目的全部投资现金流量表单位:万元

答案: 问题1: 解:根据给出的基础数据和以下计算得到的数据,填写表1-1,得到数据见表1-2。表中: 1.销售税金及附加=销售收入*销售税金及附加税率 2.所得税=(销售收入-销售税金及附加-总成本费用)*所得税税率 表1-2某拟建项目的全部投资现金流量表单位:万元

解:根据表1-2中的数据,按以下公式计算项目的动态、静态投资回收期。 项目的动态投资回收期=(累计折现净现金流量出现正值的年份数-1)+(出现正值年份上年累计折现净 现金流量的绝对值/出现正值年份当年的折现净现金流量) =(8-1)+(31.17/109.69)=7.28年(含1年建设期) 项目的静态投资回收期=(累计净现金流量出现正值的年份数-1)+(出现正值年份上年累计净现金流 量的绝对值/出现正值年份当年的净现金流量) =(6-1)+(143.63/235.13)=5.61年(含1年建设期) 问题3: 解:根据表1-2中的数据,可求出项目的净现值=438.92万元 问题4: 解:采用试算法求出拟建项目的内部收益率,计算过程如下: 1.分别以r1=19%,r2=20%作为设定的折现率,计算各年的净现值和累计净现值,从而求得NPV1和NPV2,见表1-2。 2.如果试算结果满足试算条件,则可以采用内插法计算拟建项目得内部收益率IRR。即:IRR=r1+(r2-r1)NPV1/(NPV1+∣NPV2∣)=19%+1%*21.33/(21.33+∣-8.81∣)=19.71% 问题5: 解:因为:项目的净现值=438.82万元>0;该项目的内部收益率=19.71%>行业基准收益率10%; 所以:从财务评价得角度,分析和评价该项目是可行的。

总成本费用估算表 表经评-1单位:万元 序建设期生产期 项目200920102011201220132014201520162017201820192020202120222023号123456789101112131415 一业务成本12267122821229812314123301234712365123831240112421124401246112482 1工资及工资性开支504519535551567584602620638658677698719 2折旧费4918491849184918491849184918491849184918491849184918 3日常设施维护费用6845684568456845684568456845684568456845684568456845二总成本12267122821229812314123301234712365123831240112421124401246112482三经营成本7349736473807396741274297447746574837502752275437563 计算:中国移动南方基地项目

财务现金流量及净现值计算表 (全部投资) 表经评-2单位:万元序建设期生产期 项目200920102011201220132014201520162017201820192020202120222023号123456789101112131415 一现金流入333013579237725384803924940034404354043540435404354043540435136212 1再分配收入33301357923772538480392494003440435404354043540435404354043540435 2回收固定资产余值88172 3回收流动资金7605二现金流出608439126522632159141660516881171631745117604176161762817641176541766817682 1固定资产投资6084391265 2流动资金7605 3经营成本7349736473807396741274297447746574837502752275437563 4经营税金1099118112451270129513211334133413341334133413341334 5所得税6579736979808216845687018823881788118804879887918784三净现金流量-60843-91265106691987921120215982208622583228312281922806227932278022767118530四累计净现金流量-60843-152108-141439-121560-100439-78841-56755-34172-1134111478342845707879858102625221154五净现值-55312-130737-122721-109144-96030-83838-72504-61969-52287-43489-35496-28233-21634-1563912736 i=10%的贴现系数0.90910.82640.75130.68300.62090.56450.51320.46650.42410.38550.35050.31860.28970.26330.2394净现金流量现值-55312-754258016135771311412192113341053596838798799372636599599528375计算指标: 财务内部收益率(FIRR):11.36% 投资回收期(从建设期算起):9.50年 财务净现值(FNPV)12736.05万元 计算:中国移动南方基地项目

新建工业项目财务评价案 例 Revised by Jack on December 14,2020

某新建工业项目财务评价案例 一、项目概况 某新建项目,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址方案、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究论证和多方案比较。项目财务评价在此基础上进行。项目基准折现率为12%,基准投资回收期为年。 二、基础数据 (1)生产规模和产品方案。生产规模为年产万吨某工业原料。产品方案为A型及B型两种,以A型为主。 (2)实施进度。项目拟两年建成,第三年投产,当年生产负荷达到设计能力的70%,第四年达到90%,第五年达到100%。生产期按8年计算,计算期为10年。 (3)建设投资估算。建设投资估算见表1。其中外汇按1美元兑换人民币计算。 (4)流动资金估算采用分项详细估算法进行估算,估算总额为万元。流动资金借款为万元。流动资金估算见表2。 (5)资金来源。项目资本金为9000万元,其中用于流动资金1200万元,其余为借款。资本金由甲、乙两个投资方出资,其中甲方出资3000万元,从还完建设投资长期借款年开始,每年分红按出资额的20%进行,经营期末收回投资。外汇全部通过中国银行向国外借款,年利率为%;人民币建设投资部分由中国建设银行提供贷款,年利率为%;流动资金由中国工商银行提供贷款,年利率%。投资分年使用计划按第一年60%,第二年40%的比例分配。资金使用计划与资金筹措表见表3。

(6)工资及福利费估算。全厂定员350人,工资及福利费按每人每年20000元估算,全年工资及福利费估算为700万元(其中福利费按工资总额的14%计算)。 (7)年销售收入和年销售税金及附加。产品售价以市场价格为基础,预测到生产期初的市场价格,每吨出厂价按16160元计算(不含增值税)。产品增值税税率为17%。本项目采用价外计税方式考虑增值税。城市维护和建设税按增值税的7%计算,教育费附加按增值税的3%计算。年销售收入和年销售税金及附加见表4。 (8)产品成本估算。总成本费用估算见表5。成本估算说明如下: ①固定资产原值中除工程费用外还包括建设期利息、预备费用以及其他费用中的土地费用。固定资产原值为万元,按平均年限法计算折旧,折旧年限为8年,残值率为5%,折旧率为%,年折旧额为万元。固定资产折旧费估算见表6。 ②其他费用中其余部分均作为无形资产及递延资产。无形资产为万元,按8年摊销,年摊销额为万元。递延资产为400万元,按5年摊销,年摊销额为80万元。无形资产及递延资产摊销费计算见表7。 ③修理费计算。修理费按年折旧额的50%提取,每年万元。 ④借款利息计算。流动资金年应计利息为万元,长期借款利息计算见表8-21。生产经营期间应计利息计入财务费用。 ⑤固定成本和可变成本。可变成本包含外购原材料、外购燃料、动力费以及流动资金借款利息。固定成本包含总成本费用中除可变成本外的费用。

某新建工业项目财务评价案例 一、项目概况 某新建项目,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址方案、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究论证和多方案比较。项目财务评价在此基础上进行。项目基准折现率为12%,基准投资回收期为8.3年。 二、基础数据 (1)生产规模和产品方案。生产规模为年产1.2万吨某工业原料。产品方案为A型及B型两种,以A型为主。 (2)实施进度。项目拟两年建成,第三年投产,当年生产负荷达到设计能力的70%,第四年达到90%,第五年达到100%。生产期按8年计算,计算期为10年。 (3)建设投资估算。建设投资估算见表1。其中外汇按1美元兑换8.30人民币计算。 (4)流动资金估算采用分项详细估算法进行估算,估算总额为3111.02万元。流动资金借款为2302.7万元。流动资金估算见表2。 (5)资金来源。项目资本金为7121.43万元,其中用于流动资金808.32万元,其余为借款。资本金由甲、乙两个投资方出资,其中甲方出资3000万元,从还完建设投资长期借款年开始,每年分红按出资额的20%进行,经营期末收回投资。外汇全部通过中国银行向国外借款,年利率为9%;人民币建设投资部分由中国建设银行提供贷款,年利率为6.2%;流动资金由中国工商银行提供贷款,年利率5.94%。投资分年使用计划按第一年60%,第二年40%的比例分配。资金使用计划与资金筹措表见表3。 (6)工资及福利费估算。全厂定员500人,工资及福利费按每人每年8000元估算,全年工资及福利费估算为400万元(其中福利费按工资总额的14%计算)。 (7)年销售收入和年销售税金及附加。产品售价以市场价格为基础,预测到生产期初的市场价格,每吨出厂价按15850元计算(不含增值税)。产品增值税税率为17%。本项目采用价外计税方式考虑增值税。城市维护和建设税按增值税的7%计算,教育费附加按增值税的3%计算。年销售收入和年销售税金及附加见表4。 (8)产品成本估算。总成本费用估算见表5。成本估算说明如下: ①固定资产原值中除工程费用外还包括建设期利息、预备费用以及其他费用中的土地费用。固定资产原值为19524.29万元,按平均年限法计算折旧,折旧年限为8年,残值率为5%,折旧率为11.88%,年折旧额为2318.51万元。固定资产折旧费估算见表6。 ②其他费用中其余部分均作为无形资产及递延资产。无形资产为368.90万元,按8年摊销,年摊销额为46.11万元。递延资产为400万元,按5年摊销,年摊销额为80万元。无形资产及递延资产摊销费计算见表7。 ③修理费计算。修理费按年折旧额的50%提取,每年1159.25万元。 ④借款利息计算。流动资金年应计利息为136.78万元,长期借款利息计算见表8-21。生产经营期间应计利息计入财务费用。 ⑤固定成本和可变成本。可变成本包含外购原材料、外购燃料、动力费以及流动资金借款利息。固定成本包含总成本费用中除可变成本外的费用。 (9)损益和利润分配。损益和利润分配表见表11。利润总额正常年为3617.36万元。所得税按利润总额的33%计取,盈余公积金按税后利润的10%计取。 三、财务评价 (1)全部资金财务现金流量表,见表8。根据该表计算的评价指标为:全部资金财务内部收益率(FIRR)为17.62%,全部资金财务净现值(i c=12%时)为4781.34万元。全部资金财务内部收益率大于基准收益率,说明盈利能力满足了行业最低要求,全部资金财务净现

四、案例分析题 【45】ABC公司2008年某有关资料如下:单位:万元 请思考: (1)根据以上资料,计算该公司2008年的流动比率、速动比率和资产负债率。 (2)假设该公司同行业的各项比率的平均水平如下,试根据(1)的计算结果,对公司财务状况作简要评价。 答案: 由题意得: (1)流动资产=300+200+102+98+480+20=1200(万元) 速动资产=货币资金+交易性金融资产+应收票据+应收账款 (2)速动资产=流动资产-存货-预付账款-待摊费用等 速动资产=1200-480-20=700(万元) 资产总额=1200+1286+14=2500(万元) 流动比率=1200/(300+200)=2.4 速动比率=700/(300+200) 资产负债率=(200+300+600)/2500=44% (2)从流动比率和速动比率分析看,企业偿还短期债务能力较强,资产流动性较好。从资产负债率分析看,其高于同行业水平,财务风险较大,影响企业未来筹资。 【46】沃伦·巴菲特投资成功重要经验 沃伦·巴菲特是一个具有传奇色彩的人物,1956年他将100美元投入股市,40年间创造了超过200亿美元的财富。如将巴菲特旗下的伯克希尔·哈撒韦公司32年来的逐年投资绩效与美国标准普尔500种股票价格指数绩效相比,可以发现巴菲特在其中的29年击败指数,只有3年落后指数。更难能可贵的是其中5年当美国股市陷入空头走势回落之际,巴菲特却创下逐年“永不亏损”的纪录。他不仅在投资领域成为无人能比的美国首富,而且成为了美国股市权威的领袖,被美国著名的基金经理人彼得·林奇誉为“历史上最优秀投资者”,使全球各地的股票投资者都热衷于巴菲特投资方法和理念。 巴菲特投资成功的最重要的经验是注重对公司的分析研究,阅读大量的年刊、季报和各类期刊,了解公司的发展前景及策略,仔细评估公司的投资价值,把握好入市时机。可见,财务报表分析对于投资决策的重要性所在。当然财务报表分析的应用领域不仅仅是投资决策。

第10 章建设项目财务效益评估 项目的财务评价作为项目经济评价中重要的组成部分,在项目决策分析与评价工作中占有非常重要的地位。对一般项目来说,尤其是对那些由市场调空的竞争性项目,财务评价是必不可少的评价内容和工作程序,其结论是项目投资决策的直接依据。对项目进行财务评价主要是评价其在财务上的盈利性和偿债能力,考察项目的财务状况。 10.1 项目的财务评价概述 ㈠财务评价的含义 根据国家现行的财税、金融、外汇制度和价格体系,分析计算项目直接发生的财务效益和费用,编制财务报表,考察项目的盈利能力、清偿能力、抗风险能力及外汇效果等财务状况,据以判断项目财务上是否可行的一种经济评价方法。 ㈡财务评价的作用 对项目投资主体,还是对为项目建设和生产经营提供资金的其他机构或个人,均具有十分重要的作用。主要表现在以下几方面: 1.考察项目的财务盈利能力。 2.用于制定适宜的资金规划。 3.为协调企业利益和国家利益提供依据。 4.为中外合资项目提供双方合作的基础。 10.1.2 建设项目财务评价的原则 1.坚持效益与费用计算口径一致的原则。 2.坚持动态分析为主、静态分析为辅的原则。 3.坚持采用预测价格的原则。 4.坚持定量分析为主、定性分析为辅的原则。 财务评价是在确定的建设方案、投资估算和融资方案的基础上进行财务可行性研究。

财务评价的主要内容与步骤如下: 1.选取财务评价基础数据与参数。 2.计算销售(营业)收入、估算成本费用。 3.编制财务评价报表。财务现金流量表、损益和利润分配表、资金来源与运用表、借款偿还计划 表。 4.计算财务评价指标,进行盈利能力分析和偿债能力分析。 5.进行不确定性分析,包括敏感性分析和盈亏平衡分析。 6.编写财务评价报告。 10.2 建设项目财务评价基础数据的测算 10.2.1 资本性投入基础数据的测算 1.总成本费用及其构成 ⑴生产成本的构成 ①直接材料。 ②直接工资。 ③其他直接支出。 ④制造费用。 ⑵期间费用的构成 ①销售费用。 ②管理费用。 ③财务费用。 2.总成本费用的估算方法 ⑴项目成本估算法 ⑵要素成本估算法 表10-1 总成本费用估算表单位:万元)

案例分析 ——从债权人的角度看财务分析的要点及应用 第一部分 财务分析的要点: 一、财务比率的分类及对企业经营状况的反映程度 1、静态数据之间对比形成的财务比率 A:静态数据的来源(资产负债表) B:静态数据的特点(时点、余额、存量) C:静态数据举例(资产负债率、流动比率、速动比率、现金比率) D:静态数据对企业经营状况的反映程度 揭示资产负债的结构,资产负债之间的平衡关系和企业可能面临的财务压力,一般不具备直接反映企业经营状况的能力。 2、动态数据之间对比形成的财务比率 A:动态数据的来源(利润表、现金流量表) B:动态数据的特点(时期、累计发生额、经营成果) C:动态数据举例(毛利率、间接费用率、销售利润率、利息保障倍数) D:动态数据对企业经营状况的反映程度 能够部分的反映企业的经营状况,但不能全面的反映企业资源投入和产出的关系。 3、静态数据与动态数据对比形成的财务比率 ⑴资产与动态数据对比形成的财务比率 A:该类数据的来源(分子来自于动态数据,分母来自于资产类的静态数据)B:该类数据举例(应收账款周转率、存货周转率、流动资产周转率、总资产周转率、应付账款周转率、营业周期、现金周转天数、资产报酬率) C:该类数据对企业经营状况的反映程度 企业经营状况的好坏主要取决于投入与产出的比率,并通过资产的周转速度直接体现。 D:生产经营流程图

备注:资金在企业体内循环过程 E:在资产总额不变的前提下,投入产出比的变化对经营利润的影响 备注:扩大产能可以带来效益(盈亏平衡点) ⑵所有者权益与动态数据对比形成的财务比率 A:该类数据来源(分子来自于动态数据,分母来自于所有者权益类的静态数据)

项目评估案例 --某化学纤维厂经济评价 (一)项目概述 ?主要技术和设备拟从国外引进。 ?厂址位于城市近郊,占用一般农田250亩,靠近铁路、公路、码头,交通运输方便。靠近主要原料和燃料产地,供应有保证。水、电供应可靠。 ?该项目主要设施包括生产车间、与工艺生产相适应的辅助生产设施、公用工程以及有关的生产管理、生活福利等设施。 (二)项目的基础数据 1.生产规模和产品方案 生产规模为年产万吨N产品。产品方案为棉型及毛型二种,以棉型为主。 2.实施进度 项目拟三年建成,第四年投产,当年生产负荷达到设计能力的70%,第五年达到90%,第六年达到100%。生产期15年计算,计算期为18年。 3.总投资估算 (1)固定资产投资估算 a. 固定资产投资估算额为42542万元,其中外币3454万美元。外汇按国家外汇管理局1992年6月份公布的外汇牌价1美元=无人民币计算 b. 固定资产投资方向调节税估算按国家规定本项目投资方向调节税税率为5%,投资方向调节税估算值为2127万元。 c.建设期利息估算为4319万元,其中外汇为469万美元 (2)流动资金估算 流动资金估算是按分项详细估算法进行估算,估算总额为7084万元。(3)总投资=固定资产投资+固定资产投资方向调节税+建设期利息+流动资金 = 42542 + 2127 + 4319 + 7084 = 56072 万元 4.资金来源 (1)项目自有资金(资本金)为16000万元,其余为借款,外汇全部通过中国银行向国外借款,70%由中国工商银行代款,年利率为%。 (2)投资分年使用计划按第一年20%,第二年55%,第三年25%的比例分配。 5.工资及福利费估算 全厂职员为1140人,工资及福利费按每人2800元估算,全年工资及福利费为320万元(其中福利费按工资总额的14%计取)。 (三)项目财务评价1.年销售收入和年销售税金及附加估算 (1)产品产量:N产品年产万吨 (2)产品销售价格以近几年国内市场已实现的价格为基础,预测到生产期初的市场价格,每吨出厂按15400元计算。 (3)年销售收入估算在正常年份为35420万元。 (4)年销售税金及附加按国家规定计取,产品缴纳增值税,增值税率为14%,城市维护建设税按增值的7%计取,教育费附加按增值的2%计取。销售税金及附加的估算值在正常生产年份为2689万元。 2.产品成本估算 根据需要该项目分别作了单位生产成本和总成本费用估算表。

投资项目评估报告 一、项目概况 以一个制造业的样板项目,给出一定的数据,然后通过财务分析,使用相关的分析方法判断这个项目的可行性,具体见相关报表的基础数据如下。 二、相关报表 本样板项目的基础数据及相关内容如下: 计算期10年,建设期2年(投资比例6:4),投产期1年(生产负荷为80%),达产期7个月。 设备10类,每类10台套,没台套1万元,设备安装费率均为2%,每类设备均从第三年起第十年止平均折旧,残值率为5%。每类设备的修理费均按其折旧的2%计提。 建筑物10类,每类10单位,每单位1万元,每类建筑物均从第三年起第十年止平均折旧,残值率为5%。每类设备的修理费均按其折旧的5%计提。 无形资产10类,每类10项,每项一万元,每类无形资产均从第三年起第七年止平均摊销。 原材料10类,每类消耗10吨,每吨1万元,每类原材料进项税率为17%。 燃料动力10类,每类消耗10吨,每吨1万元,每类进项税率为17%。 劳动力10个工种,每工种10人,每人每年工资1万元,各工种的福利费均为14%。 流动资金按详细估算法计算,各周转速度为—— 管理费和销售费均按销售收入的1%计算。 基本预算费率和涨价预备费率均按2%计算。 产品10类,每类50吨,每吨1万元,每类产品的流转税率为1%,城建税率1%,教育附加费率3%。(城建税、教育附加税,以基本流转税为依据。)项目所得税率25%。 第一年建设贷款为50万元,年利息率为6%,按“自第三年起在5年内平均还本的模式”,还本付息,第二年建设贷款为40万,年利息率6%,按“自第三年起在5年内平均还本的模式”,还本付息,第三年30万流动资金贷款,年利息率5%,周转使用,第十年一次性还本付息。(利息均按每年计算一次处理) (一)建设期投资估算 1、工程建设投资估算 (1)、建筑物费用:建筑物10类,每类10单位,每单位1万元,总费用为100万元。 (2)、设备购置及安装费用:设备10类,每类10台套,每套1万元,设备安装费率为2%,总费用为102万元。

工程项目财务评价 一、项目背景 某新建项目,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址方案、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究论证和多方案比较。项目财务评价在此基础上进行。项目基准收益率为12%,行业投资利润率为8%,基准投资回收期为8.3年。 二、基础数据 1、生产规模和产品方案。 生产规模为年产1.65万吨某工业产品。产品方案为A型及B型两种,以A型为主。 2、实施进度。 项目拟两年建成,第三年投产,当年生产负荷达到设计能力的70%,第四年达到90%,第五年达到100%。生产期按8年考虑,计算期为10年。 3、建设投资估算。 建设投资估算表见附表1-1。其中外汇按1美元兑换6.36人民币计算。 4、流动资金估算。 采用分项详细估算法进行估算,应收帐款最低周转天数为36天,现金最低周转天数为18天,应付帐款最低周转天数为40天,外购原材料、燃料、在产品、产成品的最低周转天数均为30天。 5、资金来源。 项目资本金为9970万元,其中用于流动资金1110万其余为借款。资本金由甲、乙两个投资方出资,其中甲方出资4000万元,从达产期开始,每年分红按出资额的15%进行,经营期末收回投资。建设投资贷款于不同的金融机构,所有贷款在建设期间只计息不还款。外汇全部通过中国银行向国外借款,年利率为8%,从投产开始还本付息,在投产期只偿还利息不还本金,达到设计生产能力后每年年末付清利息并分4年等额偿还本金;人民币建设投资部分由中国建设银行提供贷款,年利率为6.2%,从投产期开始分6年每年年末等额偿还本金和利息;流动资金由中国工商银行提供贷款,年利率5.9%,每年年末只偿还利息,本金期末一次偿还。投资分年使用计划按第一年60%,第二年40%的比例分配。 6、工资及福利费估算。 全厂定员500人,工资及福利费按每人每年2万元估算,全年工资及福利费估算为1000万元(其中福利费按工资总额的14%计算)。 7、年营业收入和年营业税金及附加。 产品售价以市场价格为基础,预测到生产期初的市场价格,每吨出厂价按15500

第10章建设项目财务效益评估2 项目的财务评判作为项目经济评判中重要的组成部分,在项目决策分析与评判工作中占有专门重要的地位。对一样项目来说,专门是对那些由市场调空的竞争性项目,财务评判是必不可少的评判内容和工作程序,其结论是项目投资决策的直截了当依据。对项目进行财务评判要紧是评判其在财务上的盈利性和偿债能力,考察项目的财务状况。 10.1 项目的财务评判概述 10.1.1财务评判的含义及作用 ㈠财务评判的含义 依照国家现行的财税、金融、外汇制度和价格体系,分析运算项目直截了当发生的财务效益和费用,编制财务报表,考察项目的盈利能力、清偿能力、抗风险能力及外汇成效等财务状况,据以判定项目财务上是否可行的一种经济评判方法。 ㈡财务评判的作用 对项目投资主体,依旧对为项目建设和生产经营提供资金的其他机构或个人,均具有十分重要的作用。要紧表现在以下几方面: 1.考察项目的财务盈利能力。 2.用于制定适宜的资金规划。 3.为和谐企业利益和国家利益提供依据。 4.为中外合资项目提供双方合作的基础。

10.1.2 建设项目财务评判的原则 1.坚持效益与费用运算口径一致的原则。 2.坚持动态分析为主、静态分析为辅的原则。 3.坚持采纳推测价格的原则。 4.坚持定量分析为主、定性分析为辅的原则。 10.1.3. 财务评判的内容与步骤 财务评判是在确定的建设方案、投资估算和融资方案的基础上进行财务可行性研究。财务评判的要紧内容与步骤如下: 1.选取财务评判基础数据与参数。 2.运算销售(营业)收入、估算成本费用。 3.编制财务评判报表。财务现金流量表、损益和利润分配表、资金 来源与运用表、借款偿还打算表。 4.运算财务评判指标,进行盈利能力分析和偿债能力分析。 5.进行不确定性分析,包括敏锐性分析和盈亏平稳分析。 6.编写财务评判报告。 10.2建设项目财务评判基础数据的测算 10.2.1 资本性投入基础数据的测算 1.总成本费用及其构成 ⑴生产成本的构成 ①直截了当材料。 ②直截了当工资。

第一章建设项目财务评价 本章考试大纲 主要考察造价人员在综合掌握《工程造价计价与控制》、《工程造价管理基础理论及相关法规》科目的基础上,解决下述有关工程造价实际问题的能力: 1.建设项目投资估算; 2.建设项目财务指标计算与分析; 3.建设项目不确定性分析. 本章基本知识点及相关理论出处 1.建设项目总投资构成与投资估算方法(《建设项目经济评价方法与参数》第三版) 2.建设项目财务评价中基本报表的编制(《建设项目经济评价方法与参数》第三版) 3.建设项目财务评价指标体系的分类(《建设项目经济评价方法与参数》第三版) 4.建设项目财务评价的主要内容(包括估算项目的投资总额;建设项目的净现值、投资回收期和内部收益率、总投资收益率、资本金净利润率等盈利能力分析指标的计算;偿债备付率、利息备付率、资产负债率流动比率和速动比率等清偿能力分析指标的计算;建设项目抗风险能力的不确定分析等)。(《建设项目经济评价方法与参数》第三版) 本章知识框架体系 建设项目总投资估算 建设投资 基本构成 估算顺序 估算基数 各项计算公式 静态估算方法建设期利息 固定资产投资方向调节税 流动资金投资估算 流动资产构成及计算公式 流动负债构成及计算公式 分项法估算流动资金的步骤及相 应公式 建设项目财务评价基于财务报表的财务评价(三个基 本报表及二个辅助报表) 长期借款不同还款方式下的还本 付息表的编制(辅助报表之一) 总成本费用表的编制(辅助报表之 二) 项目投资现金流量表的编制及财 务评价 项目资本金现金流量表的编制及 财务评价 利润及利润分配表的编制及财务 评价 不确定性分析盈亏平衡分析 敏感性分析

贵州茅台股份有限公司财务分析案例展示 老师好,各位同学好,梦之队特不荣幸与大伙儿共同度过以下的时刻,我们小组演示的内容是贵州茅台股份有限公司财务分析。 演示流程: 第一部分公司简介财务指标分析王巍 第二部分投资与筹资分析陈英 第三部分股利政策分析王怡 第一部分公司简介财务指标分析 公司简介 总公司所在地:贵州省仁怀市茅台镇 要紧经营:酒类 公司于2001.07.31日首次公开上市股票发行价31.39元发行股票7150万股股本总量25000股 目前股本总量94380万元 昨日收盘价:125.16 财务指标分析

我们收集了01年到06年贵州茅台,上市公司酿酒行业和五粮液公司的财务数据进行财务指标分析,酿酒行业是由上市公司二十几家酿酒企业组成,其中特不遗憾我们没有找到06年酿酒行业的有关数据。 以下财务指标分析数据资料来自于新浪网,证券之星 1流淌比率 贵州茅台总体上各年都有专门好的流淌比率,同时逐渐向更适宜的方向即2左右进展。 贵州茅台01年02年流淌比率偏高,我们分析是因为在01年贵州茅台股份有限公司首次公开发行股票,筹集资金19.9亿,,公司01年有货币资金项19.5亿,占流淌资产68.1%,而贵州茅

台的投资活动比较保守,02年公司仍有货币资金17 .8亿,占流淌资产59 .9%,造成流淌资产较高。 酿酒行业的短期偿债能力也比较好,贵州茅台的流淌比率与行业比较接近,我们也基于那个理由认为贵州茅台有一个比较好的流淌比率 五粮液公司05年之前的流淌比率要低于贵州茅台,01年到04年的流淌比率偏低,短期偿债能力可能会存在问题,05,06年比较适宜 2速动比率 速动比率分析结果与流淌比率类似,贵州茅台01年02年速 3 / 21

海虹公司2005年的资产负债表和利润表如下 资产负债表单位:万元 年初数年末数 资产年初数年末数负债及所有者权 益 货币资金110 116 短期负债180 200 短期投资80 100 应付账款182 285 应收账款350 472 应付工资60 65 存货304 332 应交税金48 60 流动资产合计844 1020 流动负债合计470 610 长期借款280 440 固定资产470 640 应付债券140 260 长期投资82 180 长期应付款44 50 无形资产18 20 负债合计934 1360 股本300 300 资本公积50 70 盈余公积84 92 未分配利润46 38 股东权益合计480 500 资产总计1414 1860 负债及股东权益 1414 1860 合计 利润表 单位:万元 项目本年累计数 主营业务收入5800 减:主营业务成本3480 主营业务税金及附加454 减:销售费用486 管理费用568 财务费用82 营业利润730 加:投资收益54 营业外收入32 减:营业外支出48 利润总额768 减:所得税254 净利润514 其他资料 (1)该公司2005年末有一项未决诉讼,如果败诉预计要赔偿对方50万元。 (2)2005年是该公司享受税收优惠的最后一年,从2006年起不再享受税收优惠政策,预计主营业务税金的综合税率将从现行的8%上升到同行业的平均率12%。 (3)该公司所处的行业财务比率平均值如下

财务比率行业均值 流动比率2 速动比率 1.2 资产负债率0.42 应收账款周转率16 存货周转率8.5 总资产周转率 2.65 资产净利率19.88% 销售净利率7.5% 净资产收益率34.21% (1)计算该公司2005年年初与年末的流动比率、速动比率和资产负债率,并分析公司的偿债能力。 (2)计算该公司2005年应收账款周转率、存货周转率和总资产周转率,并分析公司的营运能力。 (3)计算该公司2005年资产净利率、销售净利率和净资产收益率,并分析该公司的获利能力。 (4)通过上述计算分析,评价该公司财务状况存在的主要问题,并提出改进意见。(1)计算该公司2005年年初与年末的流动比率、速动比率和资产负债率,并分析公司的偿债能力。 年初流动比率:844/470*100%=179.57% 年末流动比率:1020/(610+50)*100%=154.55% 根据一般经验判定,流动比率应在200%以上,这样才能保证企业既有较强的偿债能力,又能保证企业生产经营顺利进行。 年初速动比率:(110+80+350)/470*100%=114.89 年末速动比率:(116+100+472)/(610+50)=104.24 速动比率一般应保持在100%以上。 年初资产负债率:934/1414*100%=66.05% 年末资产负债率:(1360+50)/1860*100%=75.81% 一般认为,资产负债率的适宜水平是40-60%。对于经营风险比较高的企业,为减少财务风险应选择比较低的资产负债率;对于经营风险低的企业,为增加股东收益应选择比较高的资产负债率。 (2)计算该公司2005年应收账款周转率、存货周转率和总资产周转率,并分析公司的营运能力。 应收账款周转率:5680/((350+472)/2)=13.82 应收账款周转一般,应加强管理 存货周转率:3480/((304+332)/2)=10.94 存货周转良好 总资产周转率:5680/((1414+1860)/2)=3.47 超过同行业的2.56,总体运营能力比较强 (3)计算该公司2005年资产净利率、销售净利率和净资产收益率,并分析该公司的获利能力。 资产净利率:514/((1414+1860)/2)*100%=31.4% 销售净利率:514/5680*100%=9.05% 净资产收益率:514/((480+500)/2)*100%=104.9

第一章建设项目财务评价 复习要求 按照考试大纲的要求,“工程造价案例分析”的考试内容共包括九个部分,本章是第一部分。 建设项目财务评价是根据国家现行财税制度和价格体系,分析、计算项目直接发生的财务效益和费用,编制财务报表,计算评价指标,考察项目的盈利能力、清偿能力以及外汇平衡等财务状况,据以判别项目的财务可行性。财务评价是案例考核中的一个重要的内容,在1997、1998两年的考试中均占有相当的分数,因此应该给予充分重视。 根据考试大纲的规定,建设项目财务评价主要包括以下几个内容。 第一节财务报表的编制 财务报表的编制是与项目财务分析的目的相关联的。一般来讲,为分析项目的盈利能力需编制的主要报表有现金流量表、损益表及相应的辅助报表;为分析项目的清偿能力需编制的主要报表有资产负债表、现金流量表及相应的辅助报表;为分析项目的外汇平衡情况需编制项目的财务外汇平衡表。从案例考核的角度,下面主要介绍现金流量表。 现金流量表是指能够直接、清楚地反映出项目在整个计算期内各年的现金流量情况的一种表格,利用它可以进行现金流量分析,计算各项静态和动态评价指标,从而进行项目的财务盈利能力分析。 按照投资计算基础的不同,现金流量表分为全部投资的现金流量表和自有资金的现金流量表。 一、全部投资的现金流量表的编制 全部投资的现金流量表是站在项目全部投资的角度,对项目各年的现金流量所进行的系统的表格式的反映。 全部投资的现金流量表中主要包括以下几个内容。 (一)现金流入 现金流入由产品销售(营业)收入、回收固定资产余值和回收流动资金等三项内容构成。 (1) 产品销售收入是项目建成后对外销售产品或提供劳务所取得的收入。在计算时,一般是假定生产出来的产品全部售出,也就是销售量等于生产量,其计算公式为 销售收入=销售量×销售单价=生产量×销售单价 计算时要注意:在项目的投产期,尚未达到设计生产能力,此时的销售收入与达产期的销售收入是不同的。现金流量表是站在项目全部投资的角度,对项目各年的现金流量所进行的系统的表格式的反映。 全部投资的现金流量表中主要包括以下几个内容。 (2) 回收固定资产余值一般是在项目计算期的最后一年进行,其中固定资产余值回收额应按照给出的固定资产折旧方法计算。 (3) 回收流动资金也是在项目计算期的最后一年。要注意流动资金回收额为项目的全部流动资金。 (二)现金流出 现金流出由固定资产投资、流动资金投资、经营成本、销售税金及附加、所得税等五部分内容构成。

项目财务评价案例 本节以一个新建项目,讲述其财务评价的操作方法。 一、项目概况 本项目为一新建化工厂,拟生产一种目前国内外市场上较为紧俏的M产品,生产规模为每年 2.3 万t 。这种产品目前围内市场供不应求,每年需要一定量的进口,本项目投产后可 以以产顶进。项目厂址位于城市近郊,交通运输方便,原材料及水电等供应可靠。项目主要 设施包括生产主车间、公用工程及有关的生产管理和生活福利设施等。 本项目财务评价是在完成了市场、生产规模、工艺技术方案、物料供应、厂址选择、环 境保护、工厂组织、劳动定员以及项目实施规划等诸方面研究论证和多方案比较后,确定了最佳方案基础上进行的。 二、项目财务评价基础数据测算 (一)投资估算与资金规划 本项目固定资产投资采用概算指标估算法估算,估算额为42542 万元。其中,工程费用 为34448 万元;其他费用为3042 万元(含土地费用612 万元);预备费用为5052 万元。项 目不需缴纳固定资产投资方向调节税。建设期借款利息根据资金来源及投资使用计划估算, 估算值为3451 万元(借款当年按半年计息,其后年份按全年计息)。固定资产投资估算表见 表8-1 项目流动资金按分项详细估算法进行估算。流动资金总额为7077 万元。流动资金估算 表见表8-2 。 项目总投资为固定资产投资、流动资金和建设期借款利息之和,总额为56082 万元。 本项目建设期为 3 年,各年投资比例分别为20%、55%和25%。流动资金从投产第一年起 按生产负荷安排使用。项目第四年投产,当年生产负荷为设计能力的70%,第五年为90%,第六年达到100%。 项目自有资金(资本金)为16000 万元,其中2125 万无用于流动资金,并于投产第一 年投入,其余为国内银行借款。固定资产投资借款年利率为8%,流动资金借款年利率为5%。 投资计划与资金筹措见表8-3 。 (二)项目计算期 根据项目实施进度计划,项目建设期为 3 年。考虑项目技术经济特点,生产期确定为 15 年,则项目计算期为18 年。 (三)销售收入和销售税金及附加估算 产品销售价格根据财务评价的定价原则,考虑市场情况等因素,确定每吨产品售价为 15400 元(含税价)。产品缴纳增值税,增值税率为17%;城市维护建设税按增值税额的7% 计取;教育费附加按增值税额的 3 %计取。正常年份的销售税金及附加估算值为2815 万元。 销售收入和销售税金及附加的估算见表8-4 。 (四)成本费用估算